夫が自宅を所有し、敷地を夫婦で共有しています。近々、その自宅不動産を譲渡したいと考えていますが、この場合の所得税の3,000万円の特別控除(以下「特別控除」)の取扱いについて教えてください。

Answer

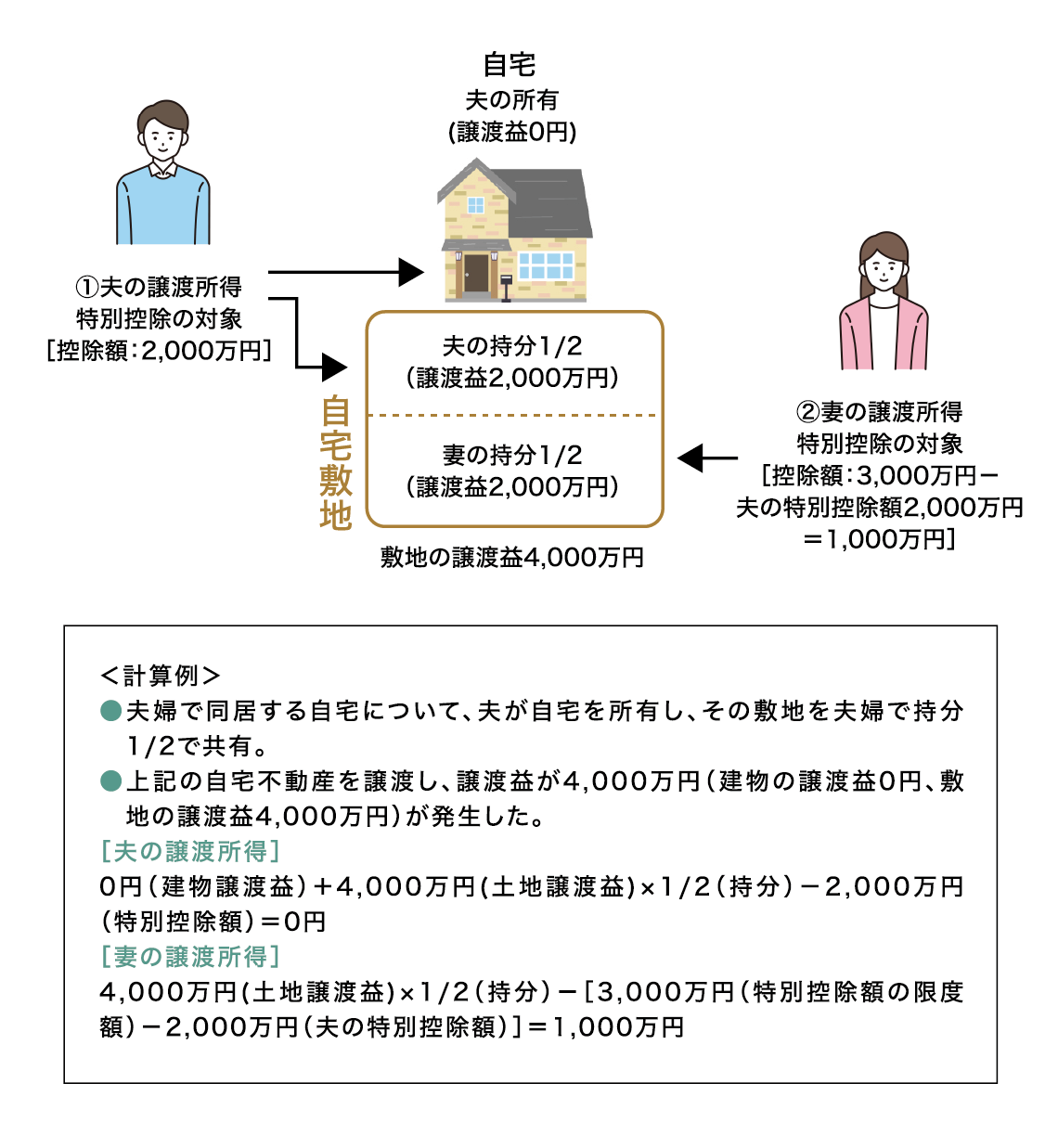

特別控除額は居住用家屋の所有者と敷地の所有者と合わせて3,000万円が限度となり、敷地のみの所有者(妻)が受けることができる特別控除額は、3,000万円から家屋の所有者(夫)が受ける特別控除額を差し引いた残りの額とされます。

1.特別控除の概要

個人が自己の居住用財産を譲渡した場合は、一定の要件を満たすことにより、譲渡所得の金額の計算上、最高3,000万円を譲渡所得から控除できる特例が設けられています (租税特別措置法(以下「措法」)第35条1項)。

この特別控除の対象となる居住用財産には、次のようなものがあります。

① 自己の居住用家屋(自己の居住用以外に利用している部分がある場合には、その居住用部分に限り、また、自己の居住用として使用する家屋が2つ以上ある場合には、主として居住用に使用しているものに限る)

② 居住用に使用されなくなった日から、同日以後3年を経過する日の属する年の12月31日までの間に譲渡した家屋

③ ①または②の家屋とともに譲渡した、その敷地の用に供されている土地等

④ ①の家屋が災害により滅失した場合において、その家屋に住まなくなった日から3年を経過する日の属する年の12月31日までの間(原則)に、譲渡したその敷地の用に供されていた土地等

2.居住用家屋の所有者と土地の所有者が異なる場合の特別控除の取扱い

(1)特別控除の適用を受けることができる場合

居住用家屋の所有者以外の者が、その家屋の敷地として使用されている土地等の全部または一部を有している場合において、その家屋(その家屋の所有者が有するその敷地として使用されている土地等を含む)の長期譲渡所得の金額または短期譲渡所得の金額が3,000万円の特別控除額に満たないときは、その満たない金額は、次の㋐~㋒の要件の全てに該当する場合に限り、その家屋の所有者以外の者が有するその土地等の譲渡に係る長期譲渡所得の金額等の範囲内において、その長期譲渡所得の金額等から控除できます(措法通達35-4)。

㋐ その家屋とともに、その敷地の用に供されている土地等の譲渡があったこと。

㋑ その家屋の所有者とその土地等の所有者とが親族関係を有し、かつ、生計を一にしていること。

㋒ その土地等の所有者は、その家屋の所有者とともに、その家屋を居住用として使用していること。

(2)控除額の計算

(1)の適用を受ける場合、控除額は居住用家屋の所有者と敷地の所有者と合わせて3,000万円が限度となります。この場合、控除額を差し引く順序は、まず家屋の所有者、続いて敷地の所有者とされます。したがって、敷地の所有者が受けることができる控除額は、3,000万円から家屋の所有者が受ける控除額を差し引いた残りの額とされます(図表)。

事例イメージ

(3)適用要件の判定時期

(1)㋑の譲渡した家屋の所有者と譲渡した土地等の所有者とが親族関係を有し、かつ、生計を一にしているかどうか、および(1)㋒の同居しているかどうかの判定は、原則、その家屋の譲渡の時の状況により判定されます。ただし、前記1.②のとおり、その家屋がその所有者の居住用として使用されなくなった日から、同日以後3年を経過する日の属する年の12月31日までの間に譲渡されたものである場合、(1)㋑に該当するかどうかは、その家屋がその所有者の居住用として使用されなくなった時からその家屋の譲渡の時までの間の状況により、(1)㋒に該当するかどうかは、その家屋がその所有者の居住用として使用されなくなった時の直前の状況により判定されます。

(4)(1)の取扱いが認められた理由

前記1.の①~④のとおり、特別控除は「讓渡者が居住用に使用している家屋」を核として設けられた特例であり、譲渡家屋の所有者とその敷地の用に供されている土地等の所有者が異なる場合には、その土地等の譲渡については、特別控除が適用されないのが原則です。

しかし、譲渡家屋の所有者とその敷地の所有者とが夫婦などの親族関係にあり、かつ、その家屋に同居し生計を一にしているときは、その家屋と敷地は一つの生活共同体の居住用財産とみて、特例制度を運用するのが実情に即しているともいえます。そこで国税庁は、措法通達35-4により、前記2.(1)㋐~㋒の要件の全てを満たしている土地等の所有者の譲渡所得については、特別控除の適用を認めることとしています。

税理士法人タクトコンサルティング

情報企画部部長 税理士

山崎 信義

2001年タクトコンサルティング入社。相続、譲渡、事業承継から企業組織再編まで、資産税を機軸にコンサルティングを行う。中小企業庁「『事業引継ぎガイドライン』改訂検討会」委員などを歴任。著書に『不動産組替えの税務Q&A』(大蔵財務協会)、『事業承継 実務全書』(日本法令)など。