甲さんは、平成20年に取得し継続して賃貸していた不動産を令和7年に売却し、15億円の利益(長期譲渡所得)が生じました。甲さんのように高額の長期譲渡所得が生じた場合、所得税の追加的な課税がされると聞きましたが、その概要について教えてください。

Answer

税負担の公平性を確保する観点から、令和7年分以後の所得税に関して、極めて高い金額の所得に対する最低限の負担を求める措置として、「特定の基準所得金額の課税の特例」(以下「本特例」)が導入されています。土地・建物に係る長期譲渡所得の金額や株式等に係る譲渡所得等の金額が高額となる場合には、本特例の適用の有無について確認が必要です。

1.本特例のしくみ

(1)概要

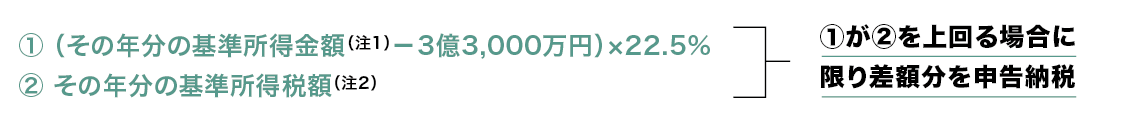

個人でその年分の基準所得金額(後記(2)参照)が3億3,000万円を超える場合は、次の①の算式で計算した金額から②の基準所得税額(後記(4)参照)を控除した金額に相当する所得税が追加で課されます(図表参照)(租税特別措置法〈以下「措法」〉41条の19第1項)。

図表 高所得者に対する課税強化の改正内容

(注2)全ての所得金額に係る所得税額(外国税額控除等を適用しない場合の所得税額をいい、源泉分離課税の対象となる利子所得等の金額に係る税額ならびに附帯税および本特例に係る税額を除く)をいう。

①(その年分の基準所得金額

-3億3,000万円)×22.5%

②その年分の基準所得税額

(2)基準所得金額とは

前記(1)①の「基準所得金額」は、具体的にはその年分の所得税につき申告不要制度(注)を適用しないで計算した所得金額(特別控除額控除後の額をいい、源泉分離課税の対象となる利子所得の金額や、NISA制度等により非課税とされる金額を除く)の合計額をいいます(措法41条の19第2項)。

たとえば、所得税法における不動産所得や給与所得が含まれる総所得金額、退職所得の金額や、租税特別措置法における土地・建物等の長期譲渡所得の金額(特別控除の適用がある場合には、その控除後)、土地・建物等の短期譲渡所得の金額(特別控除の適用がある場合には、その控除後)、上場株式等に係る譲渡所得等の金額、一般株式等に係る譲渡所得等の金額などが、基準所得金額に含まれます。

(注)「申告不要制度」とは、「源泉徴収あり」を選択した特定口座内で上場株式の配当(配当所得)を取得した場合や譲渡による所得が生じた場合に、確定申告を不要とすることができる特例をいいます。

(3)22.5%とした理由

前記(1)①の算式中の「22.5%」は、総合課税の対象となる所得税の最高税率45%の2分の1としたものです。これは、所得税法において総合課税の対象とされる長期譲渡所得の金額については、その2分の1を総所得金額として計算しており、実質的な最高税率が45%×1/2=22.5%となることから、租税特別措置法において株式譲渡所得等や土地・建物等の長期譲渡所得に対して適用される比例税率15%と比較し、22.5%を下回る部分について負担を求めることを考慮して設定されています。

(4)基準所得税額とは

前記(1)②の「基準所得税額」は、原則その年分の全ての所得金額に係る所得税額(外国税額控除等を適用しない場合の所得税額をいい、源泉分離課税の対象となる利子所得等の金額に係る税額ならびに附帯税および本特例に係る税額を除く)をいいます(措法41条の19第3項)。

2.本特例に係る所得税の計算例

甲さんのように、個人が長年保有していた賃貸不動産を売却し、多額の利益(長期譲渡所得)が生じた場合における、本特例に係る所得税の計算は下記のとおりになります。

【ケース1】

令和7年分の不動産所得の金額1,200万円、所得控除の合計額200万円、

土地の譲渡に係る長期譲渡所得の金額10億円の場合

① 1,200万円+10億円>3.3億円 ∴本特例の適用あり

② (1,200万円+10億円-3.3億円)×22.5%=153,450,000円

③ 不動産所得の金額1,200万円、所得控除の合計額200万円の場合の

課税総所得金額に対する所得税額

(1,200万円-200万円)×33%-153.6万円= 1,764,000円

④ 土地の長期譲渡所得の金額10億円に対する所得税(税率15%)

1.5億円

⑤ ③+④=151,764,000円(基準所得税額)

⑥ 追加で課される所得税 ②-⑤=1,686,000円

【ケース2】

令和7年分の不動産所得の金額が5,000万円、所得控除の合計額200万円、土地の譲渡に係る長期譲渡所得の金額15億円の場合

① 5,000万円+15億円>3.3億円 ∴本特例の適用あり

②(5,000万円+15億円-3.3億円)×22.5%=274,500,000円

③ 不動産所得の金額5,000万円、所得控除の合計額が200万円の場合の所得税(5,000万円-200万円)×45%-479.6万円=16,804,000円

④ 土地・建物等の長期譲渡所得の金額15億円に対する所得税(税率15%)

2.25億円

⑤ ③+④=241,804,000円(基準所得税額)

⑥ 追加で課税される所得税 ②-⑤=32,696,000円

今回のポイント

- 2.の計算例から明らかなように、本特例における3億3,000万円の控除額の下では、仮に個人のその年分の所得が長期譲渡所得の金額のみである場合や、所得の大部分がその長期譲渡所得の金額である場合には、これらの所得が10億円を超えると、特定の基準所得金額の課税の特例により、追加的な負担が生ずることになる。

税理士法人タクトコンサルティング

情報企画部部長 税理士

山崎 信義

2001年タクトコンサルティング入社。相続、譲渡、事業承継から企業組織再編まで、資産税を機軸にコンサルティングを行う。中小企業庁「『事業引継ぎガイドライン』改訂検討会」委員などを歴任。著書に『不動産組替えの税務Q&A』(大蔵財務協会)、『事業承継 実務全書』(日本法令)など。