令和8(2026)年度の税制改正大綱が、昨年12月に発表されました。今回の大綱では、物価高への対応や「強い経済」を目指すための積極的な財政政策を目指しながら、財源の安定性や課税の公平性を両立させる「責任ある積極財政」が掲げられています。

不動産関連税制においては、単純な制度延長のみならず、各界の要望を反映した制度拡張あるいは縮減・厳格化が随所に見られます。ここでは主要な不動産税制、および不動産に関連が深い点に絞って解説します。

(注)税制改正大綱は、改正が確定したことを示すものではありません。大綱の内容が現実のものとして効力を持つには、3月の国会審議により改正案が可決される必要があります。したがって、今後の協議次第では改正案が変更になる可能性もある点、ご了承ください。

住宅ローン控除

■適用期限の延長

適用期限を令和12(2030)年12月31日まで延長します。

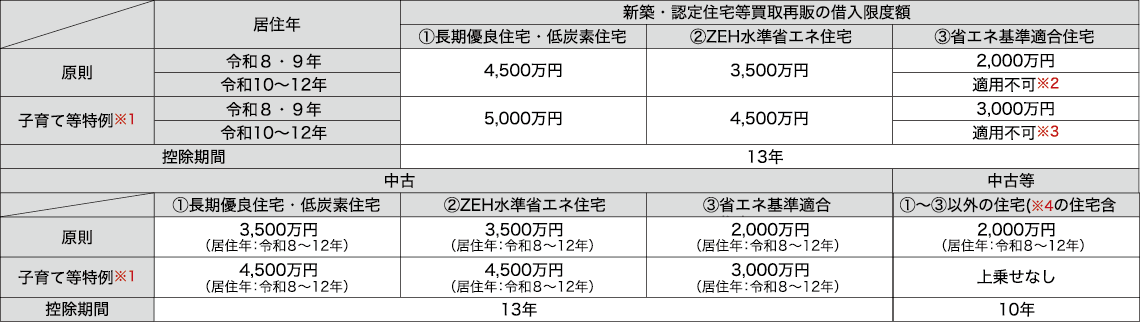

■住宅の種類に応ずる控除に係る借入限度額・控除期間の変更(図表1)

図表1 控除に係る借入限度額と控除期間(控除率すべて0.7%)

●適用者自身またはその配偶者の年齢が39歳以下であること

●年齢が18歳以下の扶養親族がいること

※2.買取再販住宅である省エネ基準適合住宅は限度額2,000万円・期間13年で適用を認める。

※3.買取再販住宅である省エネ基準適合住宅は限度額3,000万円・期間13年で適用を認める。

※4.次のいずれかに該当する新築等の省エネ基準適合住宅で、令和10年から令和12年の間に居住の用に供する場合は、限度額2,000万円・期間10年で適用を認める。

●令和9年12月31日以前に建築確認を受けるもの

●登記上の建築日が令和10年6月30日以前のものを含む

■床面積要件の変更

以下の全てを満たす者に限り、新築または中古を問わず、床面積が40㎡以上であれば適用可能とします。

・その年の合計所得金額が1,000万円以下

・住宅ローン控除の子育て等特例を適用しないこと

■災害危険区域等の適用除外

入居日が令和10(2028)年1月1日以降の新築住宅で、災害危険区域等内に所在する場合は、住宅ローン控除は適用できないこととします。ただし、その新築が本人、その配偶者または2親等以内の親族が5年以上居住していた家屋の建替えによるものの場合、または建築確認時点において敷地の全てが災害危険区域等外である場合は適用可能です。

なお、中古住宅およびリフォームの住宅ローン控除については、災害危険区域等の制限はありません。

◇ポイント◇

今年は従前規定の改正の年のため、改正が多岐にわたっています。特に、将来の省エネ基準適合の厳格化を反映させたことで、住宅の種類と居住年による条件の差異が一層複雑化しています。

他方で、新築に限定されていた床面積緩和要件が中古にも適用されることになります。ただし、所得1,000万円以下、かつ、子育て特例を使用しないという要件が設けられます。また、一定の災害レッドゾーンは適用除外とする方針が定められましたが、この制限は住宅ローン控除だけでなく、他の不動産税制の一部にも導入されており、今改正の特徴のひとつといえます。

特定のリフォーム工事の税額控除

■適用期限の延長

一定の要件を満たすリフォームをして居住の用に供した場合の税額控除を、令和10年12月31日まで延長します。

■床面積要件の変更

一定の要件を満たすリフォームをして居住の用に供した場合の税額控除を適用することができる家屋の床面積要件を、40㎡以上(従前:50㎡以上)に変更します。ただし、その年の合計所得金額が1,000万円超の場合は、50㎡以上のままに据え置きます。

認定住宅等の新築等の場合の所得税の税額軽減

■適用期限の延長

認定住宅等を新築等して居住の用に供した場合の所得税の税額軽減を、令和10年12月31日まで延長します。

■災害危険区域等の適用除外

入居日が令和10年1月1日以降の新築の認定住宅で、災害危険区域等内に所在する場合は、税額控除は適用できないこととします。ただし、その新築が本人、その配偶者または2親等以内の親族が5年以上居住していた家屋の建替えによるものの場合、または建築確認時点において敷地の全てが災害危険区域等外である場合は適用可能です。

住み替え支援税制の延長と制限

■適用期限の延長

居住用財産の売却に係る以下の3つの特例の適用期限を、令和9(2027)年12月31日まで延長します。

①特定の居住用財産の買換え等の場合の長期譲渡所得の課税の特例

②居住用財産の買換え等の場合の譲渡損失の損益通算および繰越控除

③特定居住用財産の譲渡損失の損益通算および繰越控除

■災害危険区域等の適用除外(①、②のみ)

買換資産が新築未使用、かつ、入居日が令和10年1月1日以降の場合で、その家屋が災害危険区域等内にあるときは適用から除外されます。ただし、建築確認時点において敷地の全てが災害危険区域等外である場合は適用可能です。

◇ポイント◇

こちらも災害レッドゾーンを適用から除外していますが、住宅ローン控除と違い、5年以上居住物件の建替えでも除外されます。

優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税の特例

■適用期限の延長および適用対象の変更

優良住宅地造成等のために譲渡した場合に税率を軽減する特例を、令和10年12月31日まで延長します。なお、適用対象とする譲渡の範囲等も一部変更されましたが、多岐にわたるため、ここでは割愛します。

特定の事業用資産の買換えの場合の課税の特例

■適用期限の延長

特定の事業用資産を買い換えた場合の特例の適用期限を、令和11(2029)年3月31日まで延長します。

■10年超所有資産の買換えの場合の制限

買換資産のうち、建物および附属設備については特定施設の用に供されるもの、構築物についてはその特定施設の業務遂行上必要なものに限定します。

※特定施設とは事務所、工場、作業場、研究所、営業所、店舗、倉庫、住宅その他これらに類する施設をいい、福利厚生施設は除かれます。例えば、不特定多数の第三者への貸付用アパートは特定施設ですが、自社従業員専用の社員寮などは特定施設ではありません。

住宅およびその土地の取得に係る不動産取得税の軽減

■床面積要件の緩和

住宅とその敷地を取得した場合の不動産取得税の軽減について、床面積要件を40㎡以上に緩和します (現行:50㎡以上)。

ただし、令和13(2031)年3月31日までの間、東京都特別区内の都市再生特別措置法に規定する特定都市再生緊急整備地域については、従前のまま50㎡以上とします。

■災害危険区域等の適用除外

災害危険区域等内の新築等に該当する場合は、税額軽減は適用できないこととします。ただし、その新築が本人、その配偶者または2親等以内の親族が、5年以上居住していた家屋の建替えによるものの場合は適用可能です。

■新築の認定長期優良住宅の場合

新築の認定長期優良住宅の場合の不動産取得税の軽減については、上記の措置のほか、その適用期限を令和13年3月31日まで延長します。

特定のリフォーム工事の税額軽減

■適用期限の延長

一定の要件を満たすリフォームをして居住の用に供した場合の税額軽減を、令和13年3月31日まで延長します。

■床面積要件の変更

一定の要件を満たすリフォームをして居住の用に供した場合の税額軽減を適用することができる家屋の床面積要件を、40㎡以上240㎡以下(従前:50㎡以上280㎡以下)に変更します。

◇ポイント◇

所得税のリフォーム減税にも同様の改正がありますが、こちらは下限だけでなく上限も240㎡以下に引き下げられているので注意してください。なお、所得税と違って合計所得金額1,000万円以下の要件はありません。

新築住宅の固定資産税の税額軽減

■適用期限の延長

一定の要件に該当する新築住宅に係る固定資産税の税額軽減の適用期限を令和13年3月31日まで延長します。

■床面積要件の変更

当該特例が適用できる床面積要件を、40㎡以上240㎡以下(従前:50㎡以上280㎡以下) に変更します 。

ただし、東京都特別区内の都市再生特別措置法に規定する特定都市再生緊急整備地域についての下限は従前のまま50㎡以上とします。

■災害危険区域等の適用除外

災害危険区域等内の新築等に該当する場合は、税額軽減は適用できないこととします。ただし、その新築が本人、その配偶者または2親等以内の親族が、5年以上居住していた家屋の建替えによるものの場合は適用可能です。

免税点の引上げ

以下の税目に係る免税点が、それぞれ以下のとおり引き上げられます。

・固定資産税(令和9年度以後の年度分から適用)

家屋

30万円(従前:20万円)

償却資産

180万円(従前:150万円)

・不動産取得税

土地

16万円(従前:10万円)

建物のうち新築または増改築

66万円(従前:23万円)

建物のうち売買など

34万円(従前:12万円)

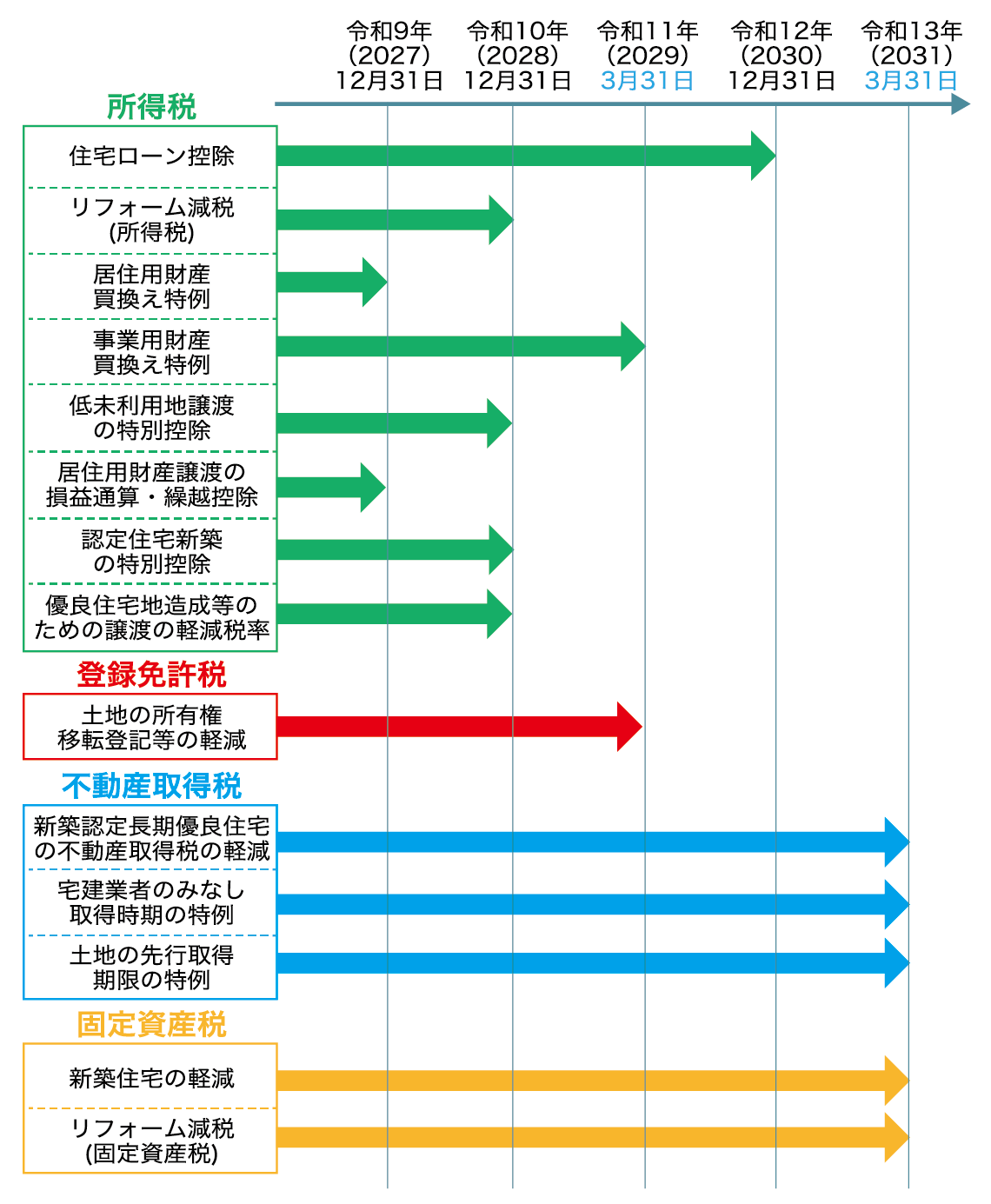

その他の適用期限の延長

以下は内容はそのままに期限だけが延長された特例です。

・低未利用土地等を譲渡した場合の所得税の長期譲渡所得の特別控除

令和10年12月31日まで

・土地の所有権移転登記等に係る登録免許税の軽減

令和11年3月31日まで

・宅地建物取引業者が新築住宅を取得した場合の不動産取得税のみなし取得時期の特例

令和13年3月31日まで

・住宅を新築するための土地先行取得期限の不動産取得 税の特例

令和13年3月31日まで

今回の改正大綱の期限延長については、図表②のまとめを参照してください。

図表2 今回の改正大綱における期限延長まとめ

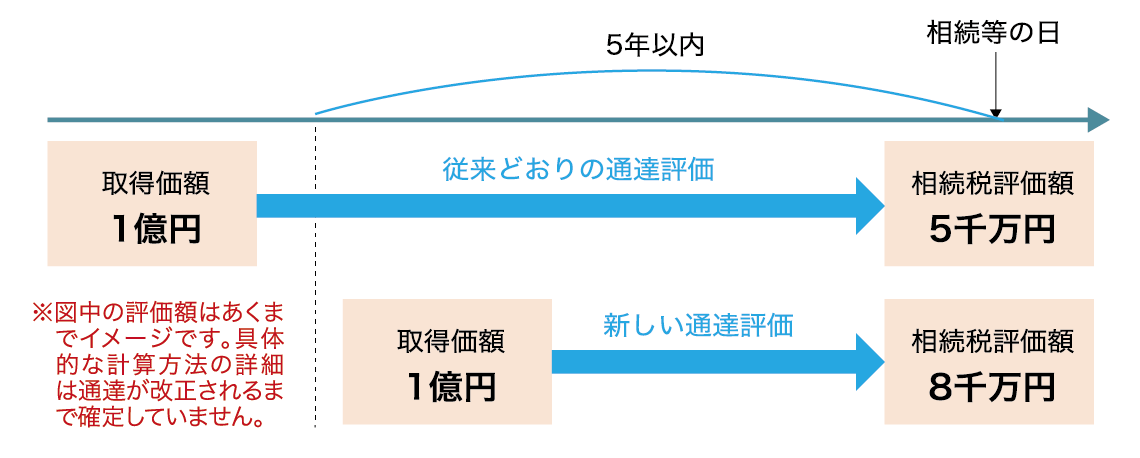

投資用不動産を用いた相続税対策の制限

■貸付用不動産

相続等の課税時期前5年以内に、有償で取得または新築した一定の貸付用不動産の相続税評価額は、課税時期における時価とします。ただし、課税上弊害がない限り、取得価額の80/100としても差し支えありません(図表③)。

図表3 貸付用不動産の評価方法の変更(市場価格1億円のマンションの場合)

■小口化不動産

一定の小口化不動産の相続税評価額は、課税時期における時価とします。なお、課税上弊害がなく、かつ、適正な売買実例価格等が存在しないと認められる場合は、取得価額の80/100を時価としても差し支えありません。

■適用時期

この改正は、令和9年1月1日以後に相続等により取得する財産に適用します。ただし、貸付用不動産に関しては、通達改正日前にその被相続人等が所有する土地(同日の5年前から所有しているものに限る)に新築(同日において建築中のもの含む)した家屋には適用しません。

◇ポイント◇

分譲マンションの相続税評価額が改正されたことは記憶に新しいですが、投資用不動産の評価にも手が加えられることになりました。相続の直近で購入した投資物件は時価が相続税評価額になります。ただし、課税上弊害がなければ買ったときの価額の8割でもよいことにされています。なお、現時点で詳細は不明ですが、今回の改正の対象は「貸付用不動産」と規定されています。そうすると、他者に貸し付けるのであれば、分譲マンションに限らず、一棟マンションや戸建て、更地なども対象になることが想定されます。

少額減価償却資産の特例

■適用期限

一定金額以下の減価償却資産を取得した場合の必要経費の特例の適用期限を、令和11年3月31日まで延長します。

■取得価額要件の引上げ

取得価額要件を30万円未満から40万円未満に引き上げます。

■適用対象法人の縮減

常時使用する従業員が400人超の法人は対象から除外されます。

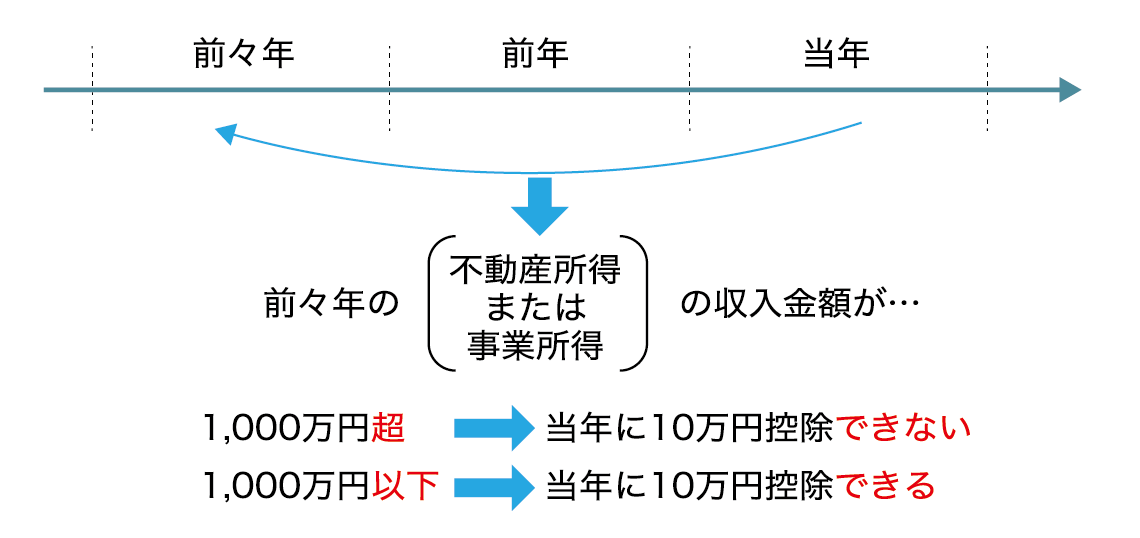

青色申告特別控除の要件の厳格化

以下の青色申告特別控除額の適用につき、令和9年分の所得税から適用要件を厳格化します。

・55万円控除

65万円に引き上げる代わりに、e-Taxで申告する者に限定します。

・65万円控除

75万円に引き上げる代わりに、e-Taxで申告し、かつ、一定の要件を満たす電子帳簿保存等を行っている者に限定します。

・10万円控除

前々年の不動産収入または事業収入が1,000万円を超える者は適用から除外します(図表④)。

図表4 控除額10万円の青色申告特別控除の場合

非居住者に対する不動産売買仲介手数料等の課税

令和8年10月1日以降に、非居住者に対して国内の不動産の売買を仲介したときの仲介手数料その他役務の提供につき、消費税の免税取引から除外します。ただし、令和8年3月31日までに契約が締結されたものについて、令和8年10月1日以降に行われた役務の提供については免税取引とします。

執筆

税理士法人

東京シティ税理士事務所

副所長 パートナー税理士

村岡 清樹

資産税のコンサルティング経験が豊富で、不動産会社、ハウスメーカー、證券会社、新聞社等のセミナー、社員研修を数多く行う。アパ-ト・マンションの税金対策・マイホ-ムの税金・不動産の譲渡税金・相続税対策・土地の有効活用・不動産事業承継対策を得意とする。著書に『相続の手続と節税がぜんぶわかる本』(あさ出版)、『マイホームの税金対策』(大蔵財務協会)、『不動産業実務の手引 別巻』(大成出版社)など。