2年前に相続した不動産を売ろうと考えています。

相続税を払って相続しましたが、売却した場合にはまた売却益に対する所得税を支払わなければならないのでしょうか?

Answer

1.相続財産を譲渡した場合の取得費の特例(取得費加算)

相続によって取得した土地・建物を売却したことで利益が出た場合、その譲渡益(譲渡所得)には譲渡所得税がかかり、確定申告が必要になります。しかし、相続によって取得した土地について、相続税を支払った後にさらに譲渡益に税金を支払うことになると、負担がとても大きくなってしまいます。その負担を軽減するために設けられている制度が「相続財産を譲渡した場合の取得費の特例」です。

この「相続財産を譲渡した場合の取得費の特例」とは、相続税を支払って取得した土地・建物などの財産を、一定期間内に譲渡した場合に、相続税額のうち一定金額を譲渡資産の取得費に加算(取得費加算)することができるというものです。

Aさんが不動産を相続して、相続税を支払い、2年後に時価で売却した場合を考えてみましょう。

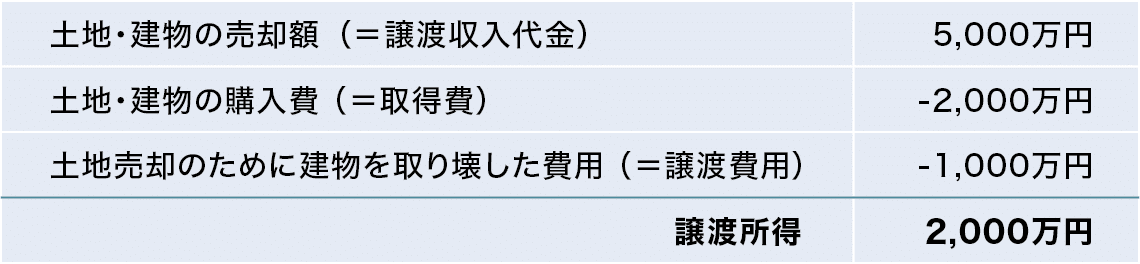

(1)相続税の取得費加算がない場合の譲渡所得

土地・建物を売却したことで利益が出た場合の譲渡所得の計算は、通常

譲渡所得 = 譲渡収入代金 -(取得費+譲渡費用)- 特別控除額

という式で計算します。事例で見てみると、下記のとおりになります。

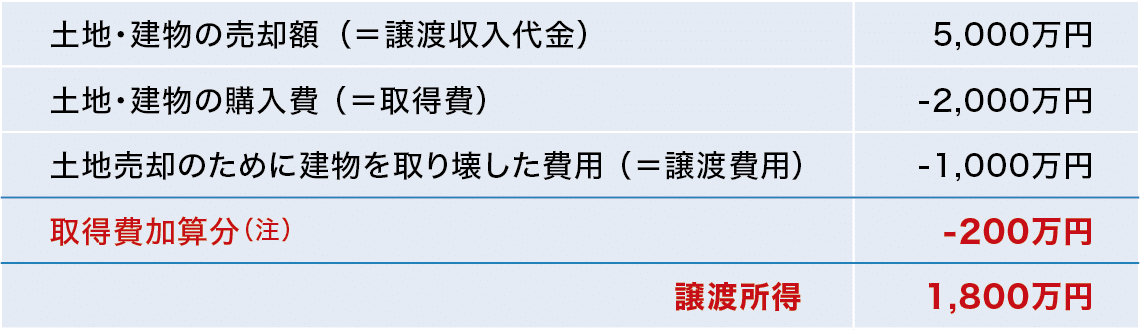

(2)「相続財産を譲渡した場合の取得費の特例」を使った場合の譲渡所得

上記の通常の譲渡所得の金額から取得費加算の額をさらに控除することができ、次のような計算となります。

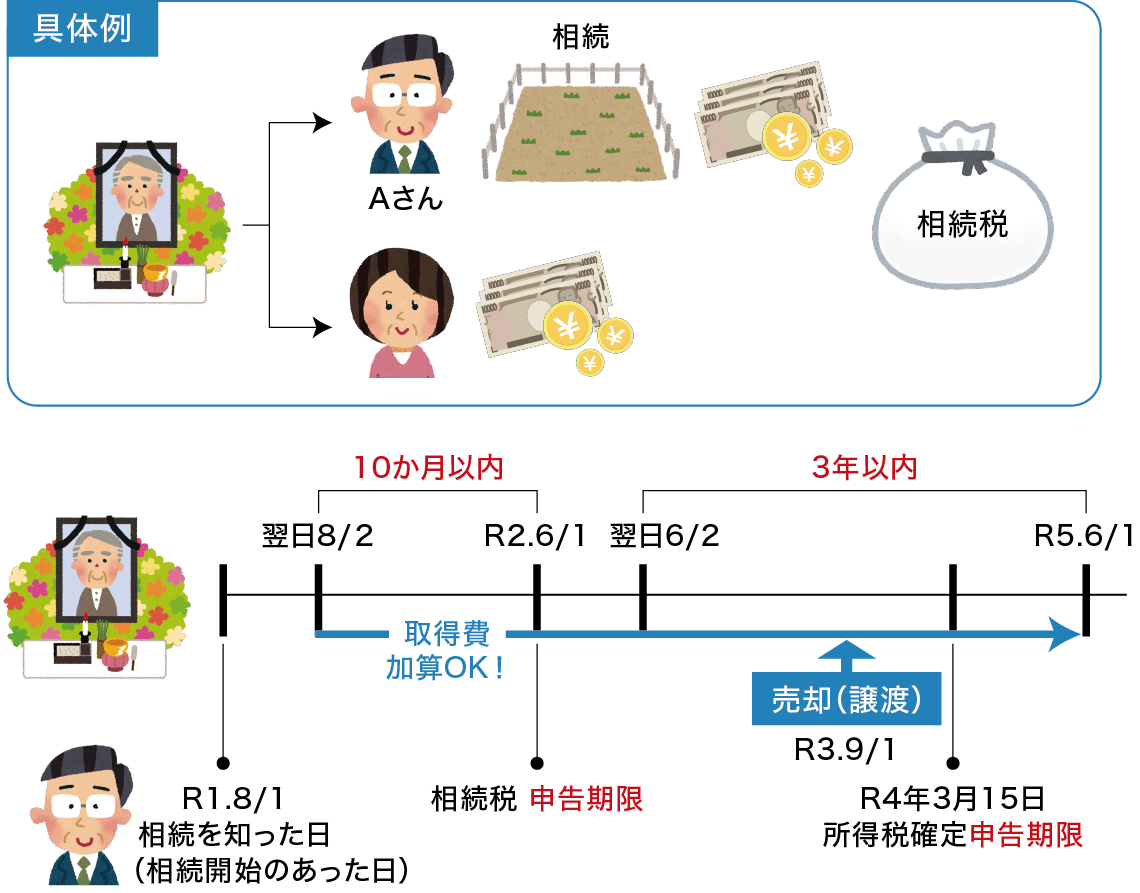

2.相続財産を譲渡した場合の取得費の特例を受けるための要件

相続財産を譲渡した場合の取得費の特例を受けるための要件は下記の3つになります。

- ① 相続や遺贈により財産を取得した人であること。

- ② その財産を取得した人に相続税が課税されていること。

- ③ その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日まで(3年10か月以内)に譲渡していること。

上記の例では、Aさんは相続により土地を取得し相続税も支払っています。そして、相続開始後2年で売却しており、①②③の要件を満たしていますので、適用が可能となります。

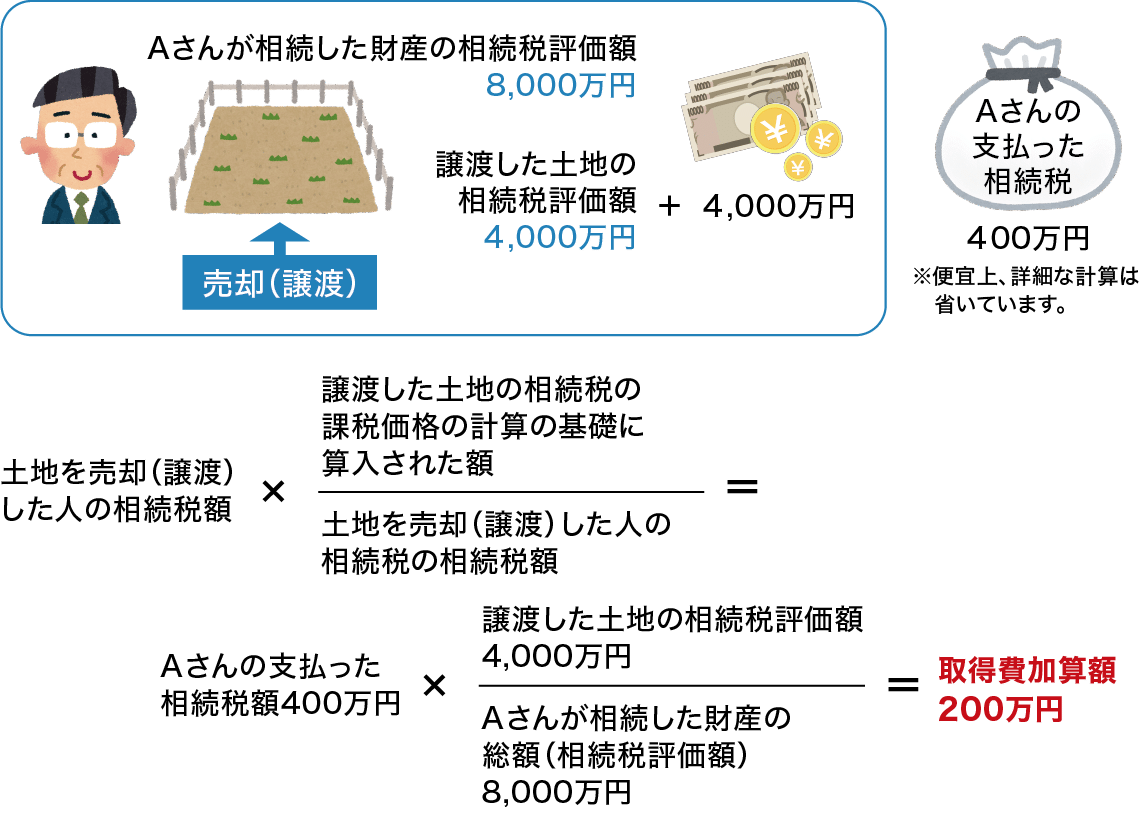

3.相続財産を譲渡した場合の取得費の特例で取得費に加算される金額の計算

取得費に加算できる相続税額は、例えば上記Aさんの例で、Aさんが相続した財産の相続税評価額8,000万円、譲渡した土地の相続税評価額4,000万円、Aさんの支払った相続税額400万円であった場合で考えると(下図)、取得費として加算可能である金額は、下記の計算になります。

ただし、この金額がこの特例を適用しないで計算した譲渡益(譲渡所得)の金額を超える場合は、その譲渡益(譲渡所得)相当額となります。

なお、相続した複数の不動産を同じ年に売却した場合、財産ごとに取得費に加算する相続税額等や譲渡所得を計算し申告することになります。また、異なる年に譲渡があった場合はその年ごとに計算し申告します。

4.まとめ

「相続財産を譲渡した場合の取得費の特例」の適用期間は、相続開始のあった日の翌日から相続税の申告期限の翌日以降3年を経過する日までに譲渡するという期限が定められており、これを超えてしまうと適用を受けることができません。相続した土地・建物を売却する際には、事前に時期を良く確認してプランニングすることが大切です。

野田綜合法律会計事務所

公認会計士・税理士

野田 優子

1995年公認会計士第二次試験合格。Price Waterhouse Coopers(PwC)国際部(現あらた監査法人)、大手税理士法人を経て2006年に独立し、野田綜合法律会計事務所設立。不動産に関する税務全般業務およびコンサルティング業務をメインに、相続および事業承継関連、M&A支援業務、上場支援業務、法人税申告業務などを行う。