2023年は長らく続いた緩和的金融政策の節目を画する一年となりました。不動産市場においては借入金利の上昇が意識されました。しかし不動産市場に向かうお金の流れに変調は見られず、金融環境の変化が不動産市況を損なうような状況には至っていません。その一方、実体経済の回復の足取りは期待されたほどには強まっていません。不動産に対する実需の回復も鈍いペースにとどまるものと考えられます。

金融政策の柔軟化

2016年9月、日本銀行は「長短金利操作付き量的・質的金融緩和」(イールドカーブ・コントロール政策、以下「YCC」)※1と呼ばれる金融政策に着手しました。2021年以降は金利の上昇を強力に抑え込む手法を導入して、一層厳格にYCCを運営する方針に傾斜しました。しかし日銀は2022年末、それまでの方針を一転してYCCの運用を柔軟化する方向に舵を切りました。

※1 長期・短期の金利を操作し、景気を刺激するために実施する金融政策。

2023年も日銀はその流れを踏襲し、7月と10月にもYCCを柔軟化する政策修正を実施しました。これら一連の流れを受け、長期金利(10年国債金利)はYCCの下での誘導目標である「ゼロ%程度」から乖離(かいり)し、0%台後半のプラスの水準で推移しています。

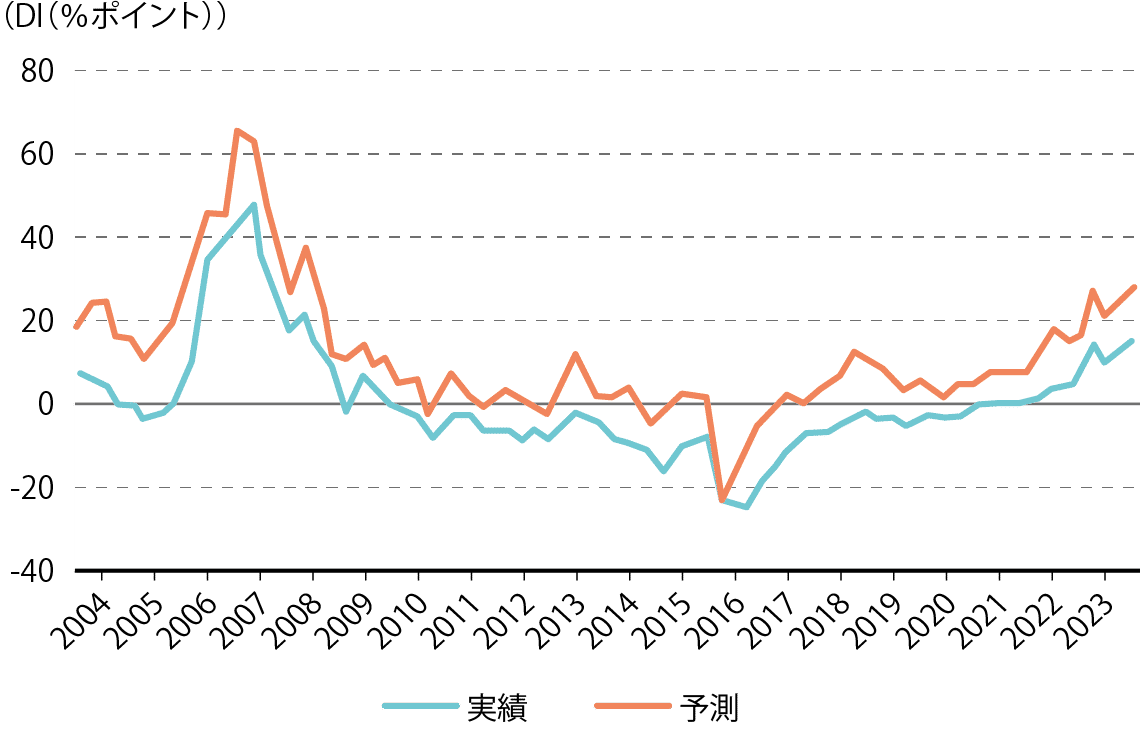

不動産市場においても金利の上昇が意識されています。図表1には日銀短観における不動産業の「借入金利水準DI※2」のうち、実績と予測のそれぞれについて推移を示しました。これらの指標がプラスに振れており、これまでに借入金利が上昇したと認識する不動産会社の割合が増加し、かつ今後も借入金利が上昇すると見越す不動産会社の割合も増加していることを示しています。不動産市場において借入金利が低下する局面は完全に終了したといえるでしょう。

※2 ディフュージョン・インデックスの略。変化の方向性を示す指標。

図表1:借入金利水準DI(全規模・不動産業)

2023年の不動産市況

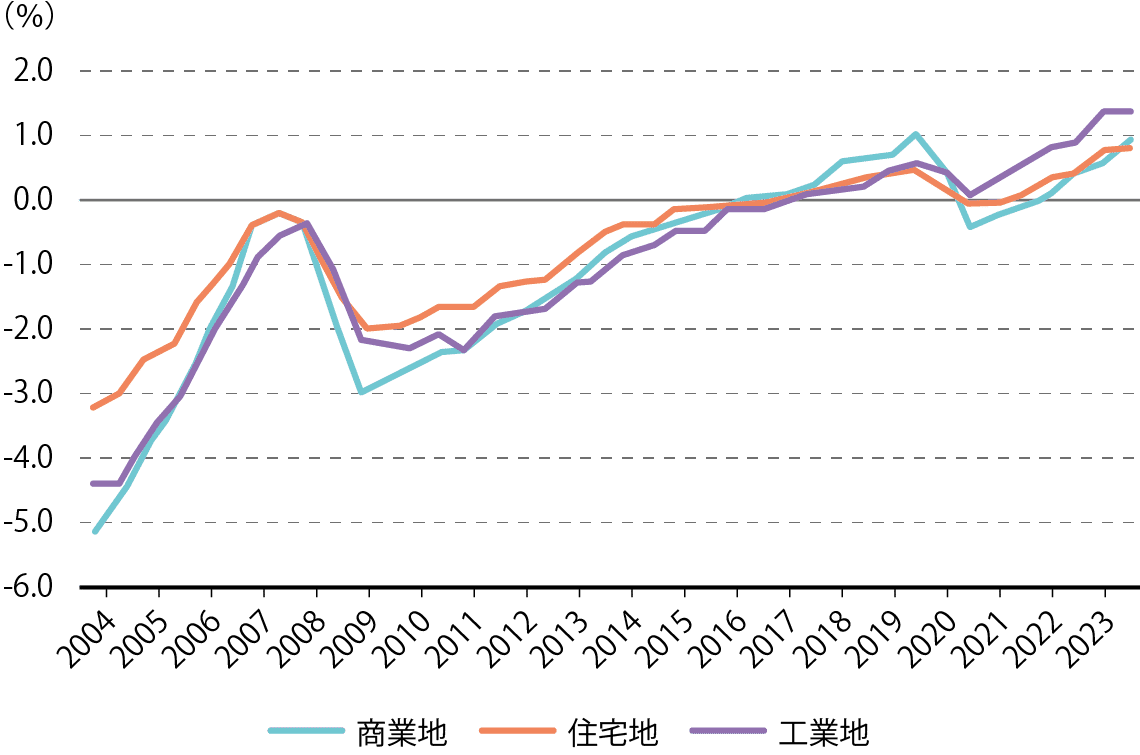

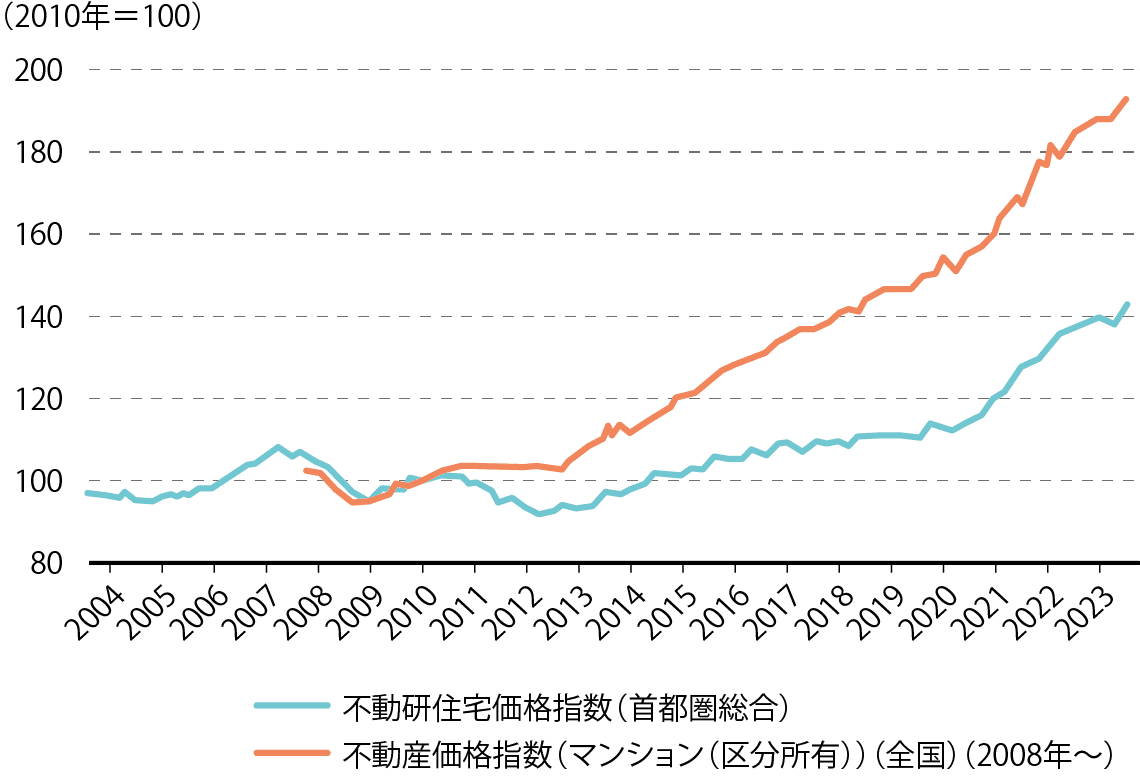

このような金融環境の変化の下でも、2023年の不動産市場には特段の変調は見られませんでした。図表2には全国の地価動向を示しました。全国平均でみても地価の上昇率が高まっており、地価上昇の裾野が広がっていることをうかがわせます。また図表3には中古マンションの価格指数を示しました。このうち不動研住宅価格指数においては、2023年の半ばにかけて上昇が一服するような動きもありましたが、ならしてみれば価格上昇の足取りは保たれているといえるでしょう。

図表2:地価の半年間変動率の推移(全国)

図表3:中古マンション価格指数

また、プロの投資家の間でも、不動産への投資意欲は衰えていません。日本不動産研究所が実施する「不動産投資家調査®」によると、2023年10月調査時点において、「今後1年間で新規投資を積極的に行う」とする不動産投資市場関係者の割合が95%を占めました。

その一方で、2023年はJ-REIT市場の動きが鈍い1年でした。金利の動向が市況の重しとなった可能性があります。東証REIT指数は2022年末の1,894.06から2023年末の1806.96まで、年間で4.6%の下落を記録しました。同じ期間で28.2%上昇した日経平均株価とは対照的な動きでした。J-REIT投資口の取引も活発であったとはいえず、2023年の取引総額は前年比13.8%減の25.7兆円にとどまりました。

保たれたアベイラビリティ

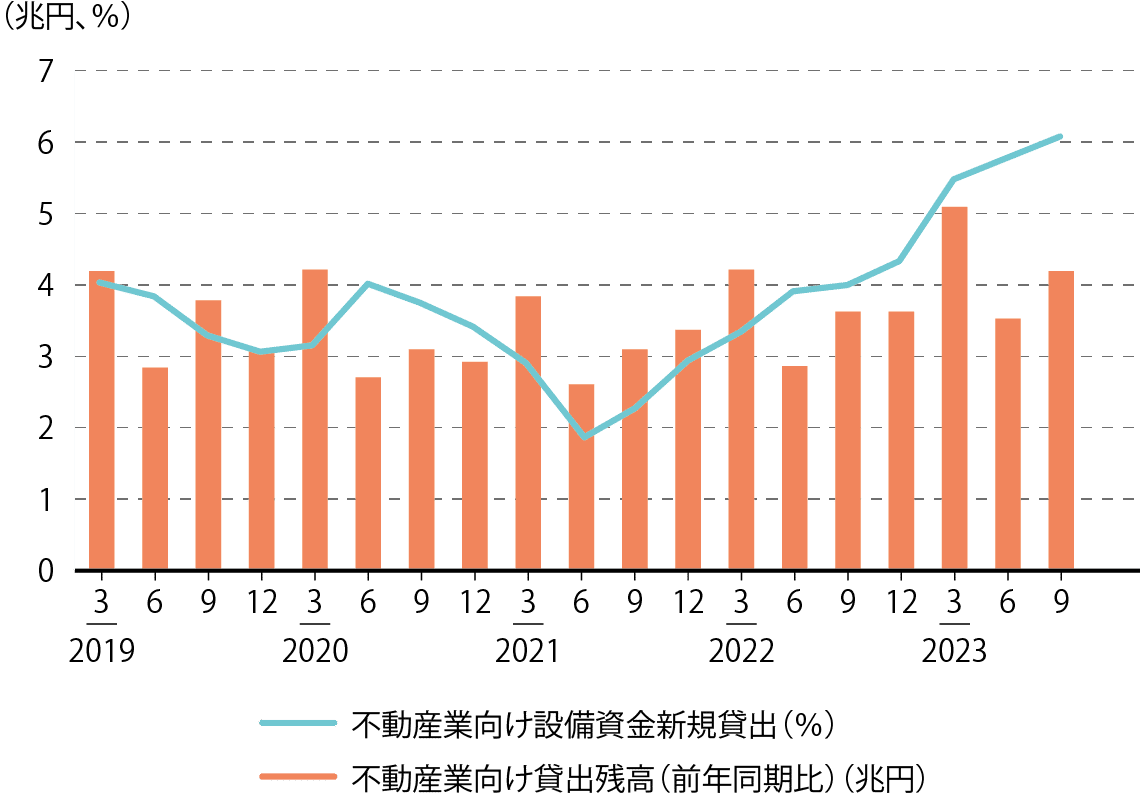

J-REIT市場が低調であったことを除けば、2023年の金利上昇は不動産市況悪化の要因とはなりませんでした。その重要な背景として、不動産へのデットファイナンスが潤沢であったことが挙げられます。図表4に不動産業向けの貸出残高の伸びと新規貸出しの動向を示しました。貸出残高はこのところ増勢を強めていますし、足元で新規貸出しが細っている様子も見受けられません。

図表4:不動産業向け新規貸出し、貸出残高の伸び

出所:日本銀行「貸出先別貸出金」

一般にファイナンス環境を捉える上では「コスト」と「アベイラビリティ」の両面を押さえる必要があります。このうちコストはお金を借り入れる際の金利負担を意味します。上述のとおり、不動産市場におけるファイナンスのコストは上昇に転じたといえます。またアベイラビリティとは、必要なときに必要な融資を受けられるか否かを示す言葉です。不動産市場に流入する貸出しは減少しておらず、したがってアベイラビリティには支障が生じていないといえます。

日銀短観における「金融機関の貸出態度DI」を見ても、全規模・不動産業の区分でDI値は一貫してプラスの領域にあります。この結果は、金融機関の貸出態度が厳しいという認識が不動産会社の間で広がっていないことを意味しており、このことも不動産市場におけるファイナンスのアベイラビリティが失われていないことの証左といえるでしょう。

視野に入るマイナス金利政策の解除

日銀は、2024年も引き続き金融政策の柔軟化を図っていくものと予期されます。とりわけマイナス金利政策の解除は近い将来に行われる可能性があると意識されています。しかし仮にマイナス金利政策が解除されたとしても、それが不動産市場を悪化させる引き金となると考えることは妥当ではありません。

日本における前回の利上げ局面は、2006年7月と2007年2月の2回の政策金利引き上げでした。このとき即座に不動産の利回りが上昇したわけではありません。「不動産投資家調査®」の期待利回りの推移を振り返ると、当時のボトムを記録したのは2007年10月の調査でした。その後は期待利回りの上昇に転じるわけですが、それはサブプライムローン問題に端を発する金融危機を背景としたものであって、日本における政策金利の引き上げが直接的な契機となったわけではありません。

また、マイナス金利政策が導入されたのは2016年1月でした。2013年の「量的・質的金融緩和」の導入以降、期待利回りは長らく低下基調をたどってきましたが、マイナス金利政策によって期待利回りの低下が一層加速したとは認められません。

このような経緯を踏まえれば、たとえ近未来にマイナス金利政策が解除されたとしても、そのことが不動産市場に及ぼす悪影響はごく軽微と考えて差し支えないでしょう。

本格的な金融引き締めは近いのか?

万が一、日銀がマイナス金利の解除を超えて政策金利をプラスの領域に引き上げていくとなれば、それはとりもなおさず日銀が2%の物価目標の達成を成し遂げ、本格的な金融緩和の縮小に転じるタイミングということになります。

わが国の消費者物価(生鮮食品を除く総合)は2022年4月以降、前年同月比の上昇率で2%を超過した状態が1年半以上継続しています。それでも日銀が金融緩和を継続する姿勢を見せているのは、物価目標を持続的・安定的に実現する確度が十分に高まっていないからです。

日銀は2024年1月に公表した「経済・物価情勢の展望」(展望レポート)において、2024年度および2025年度の物価に対する政策委員の中心的な見通しがそれぞれ2.4%、1.8%であると公表しています。金融政策の当事者は2025年度にかけて物価が再び目標値を下回ると考えており、それゆえに本格的な金融引き締めにいまだ着手していないのです。

物価の上昇が定着するための鍵は「賃金・物価の好循環」である、と日銀自身が説明しています。物価が上昇する中でも、賃金もそれに見合ってしっかりと上昇すれば、人々が財布のひもを固くして生活防衛に努める必要が薄らぎますので、物価の上昇は持続しやすくなります。また賃金の上昇は企業とりわけサービス業にとってコストアップの要因となり、企業が売価を高めようとする動機が強まりますので、このことも物価の押し上げに寄与します。

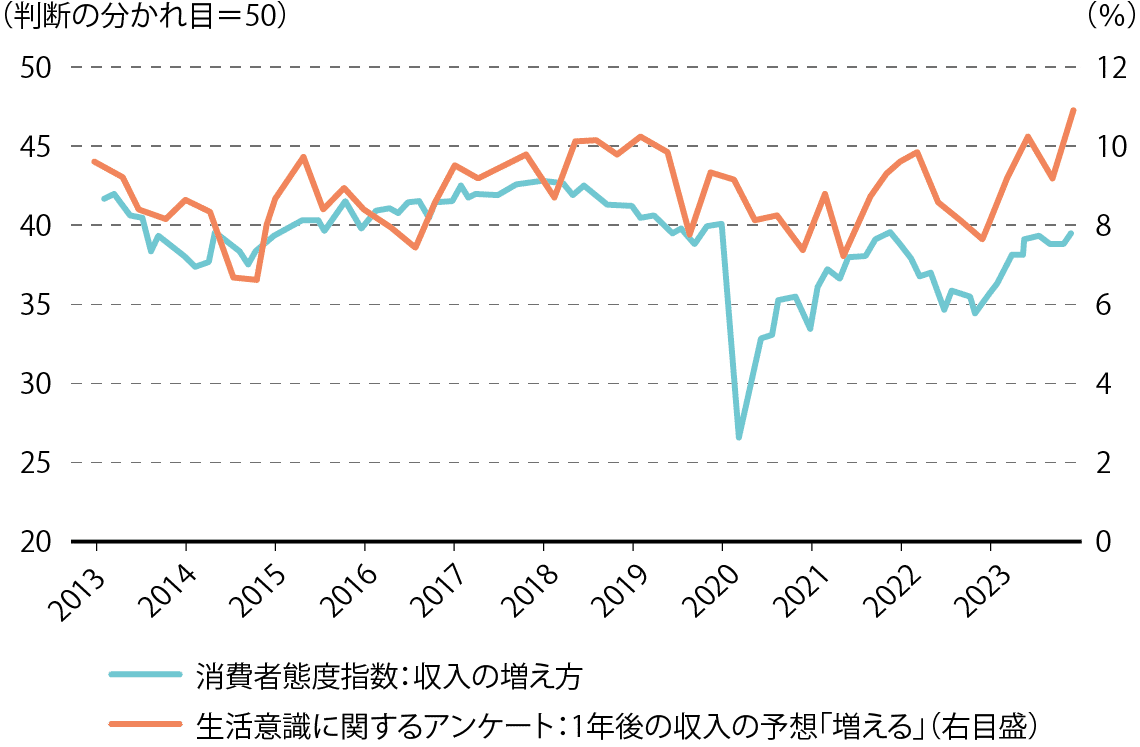

図表5に示すとおり、あいにく人々の収入増に対する期待感はこれまでのところ大きく膨らんでいるとはいえません。「賃金・物価の好循環」が発動するにはもうしばらく時間がかかりそうです。したがって、近い将来に日銀が本格的な金融引き締めを講じる可能性も低いといえるでしょう。

図表5:家計の収入に対する期待感

真に警戒すべきはアベイラビリティの悪化

2008年9月のリーマン・ブラザーズの破綻でピークを迎えた世界金融危機においては、金融機関の経営が著しく悪化し、金融システムそのものが機能不全に陥りました。このとき不動産への投融資も滞るようになり、いわば不動産ファイナンスのアベイラビリティが損なわれたのです。金融環境から不動産市況を見通す上では、コストの上昇もさることながら、アベイラビリティの悪化にこそ警戒する必要があります。

平常時であれば合理的な投資案件であったとしても、ファイナンスのアベイラビリティが損なわれると、その案件は新規の融資を受けられなくなったり、金融機関が借り換えに応じてくれなくなったりします。すると不動産の潜在的な買い手は減少しますし、投資対象の不動産を売却して金融機関への返済に充てる必要に直面する投資家も増えます。このような不利な状況で観察される不動産取引価格は平時と比べて低水準にとどまることでしょう。するとそれを見た金融機関はますます融資に対する態度を硬化させ、不動産投資市場の停滞が一層進行する……という悪しきスパイラルが引き起こされます。

振り返れば、2020年以降のコロナ禍のさなか、一時的に賃料収入が悪化した不動産投資案件は少なからず生じたと思われますが、金融機関が貸し渋り・貸し剝がしに転じるような動きは広がりませんでした。長らく日本が貯蓄超過の状況にあり、金融機関が貸出先を巡る厳しい競合にさらされている中、日本はファイナンスのアベイラビリティが損なわれにくい経済構造にあるものといえそうです。

「アフター・コロナ」の実体経済

2023年5月に新型コロナウイルス感染症の感染法上の分類が5類に移行したことにより、名実ともに日本は「アフター・コロナ」の社会に移行しました。その結果、訪日外客数や宿泊施設稼働率は明確に回復しています。しかし賃金上昇に対する人々の期待が十分に高まらないうちに物価が上昇しているため、人々の生活防衛意識は根強く、家計による消費活動は期待されたほどには活発化していません。また企業の設備投資意欲は高いものの、資本財の出荷や機械受注は低調なままです。世界経済が今後減速に向かうであろうことと相まって、2024年の日本において景気回復の足取りは鈍いものにとどまる可能性が高そうです。そうなると、不動産に対する実需の伸びも力強さに欠くこととなりますので、賃貸市況の回復の足取りも鈍いものにとどまることでしょう。

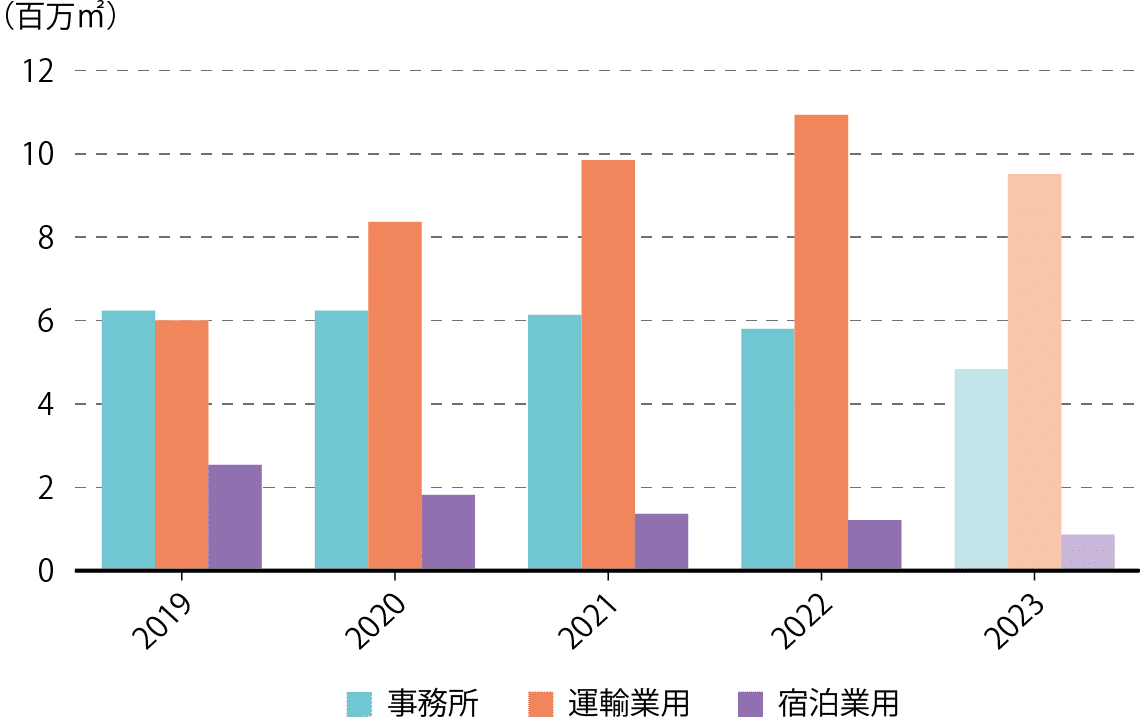

2023年は建築費の高騰もこれまで以上に意識されました。不動産開発事業の絞り込みが進み、着工が減少しています(図表6)。2023年1月から11月までの建築着工床面積は、事務所が前年同期比8.0%減、運輸業用が同6.5%減、宿泊業用が28.2%減などにとどまりました。2024年も建築費が低下することは見込み難い中、引き続き着工の動きは鈍いものに終始することでしょう。

図表6:主な用途・種別の建築着工床面積

出所:国土交通省「建築着工統計調査」

建築費が高止まりする中でも実行しうる不動産開発案件としては、主に以下の2つの類型が考えられます。1つには開発投資総額に占める建物部分の割合が相対的に小さく、したがって建築費上昇による開発予算膨張の寄与が相対的に小さい案件です。言い換えれば土地部分の割合が相対的に大きい、すなわち地価の高い好立地の案件ということになります。もう1つは十分に需要が確立していない立地や商品設計で市場の開拓を目指すタイプの開発案件です。先行者利得を獲得する見込みがあれば、建築費の上昇分を賄う余地が広がるはずです。

なお、着工が低調であることは、必ずしも不動産市況の悪化を意味するものではありません。新規の案件が少ないということは、既存・既稼働物件の相対的な優位性を高めることになりますので、むしろ不動産市況の下支えに寄与する側面もあります。

総括:2024年の不動産市場

2022年末から2023年にかけて日銀が金融政策の修正を施したことを背景として、不動産市場が直面する借入金利も上昇に転じています。その悪影響はJ-REIT市場などに及んでいるものの、不動産市況を損なうには至っていません。不動産市場に流入するお金の流れが保たれていることがその理由です。2024年も金融政策の修正が続く可能性があり、とりわけマイナス金利政策の解除が取り沙汰されていますが、それによる不動産市場への影響は軽微であるとみて差し支えないでしょう。本格的な金融引き締めが講じられる可能性は依然として低いため、金融情勢の悪化が不動産市況の重しとなるような展開を警戒するには及びません。

その一方で、実体経済は力強さに欠いています。日本は「アフター・コロナ」への移行を遂げましたが、物価の上昇に対して人々が生活防衛意識を緩めておらず、かつ世界経済も減速に向かう中、2024年も日本の景気回復のテンポは緩やかなものにとどまるでしょう。同様に不動産に対する床需要の拡大も鈍いペースにとどまりそうです。

また、2024年も建築費の高止まりは続きます。開発事業が厳選される結果、引き続き着工が低調な1年となるものと見込まれます。

執筆

日本不動産研究所

シニア不動産エコノミスト

吉野 薫

日系大手リサーチ・コンサルティング会社を経て、2011年より現職。国内外のマクロ経済と不動産市場に関する調査を担当するとともに、大妻女子大学非常勤講師を兼務している。