私には子どもがおらず、妻と2人で暮らしています。甥っ子がいますが、遠く離れて暮らしています。先祖代々の土地に自宅を建てて暮らしており、自分が他界したあと、妻が相続することは問題ないのですが、その後、妻が亡くなったときに妻の兄弟(または甥・姪)に相続されてしまうのは避けたいと思っています。何かいい方法はありますでしょうか。

Answer

民事信託(家族信託)を利用して自宅を信託することにより、対応できる可能性があります。

民事信託とは

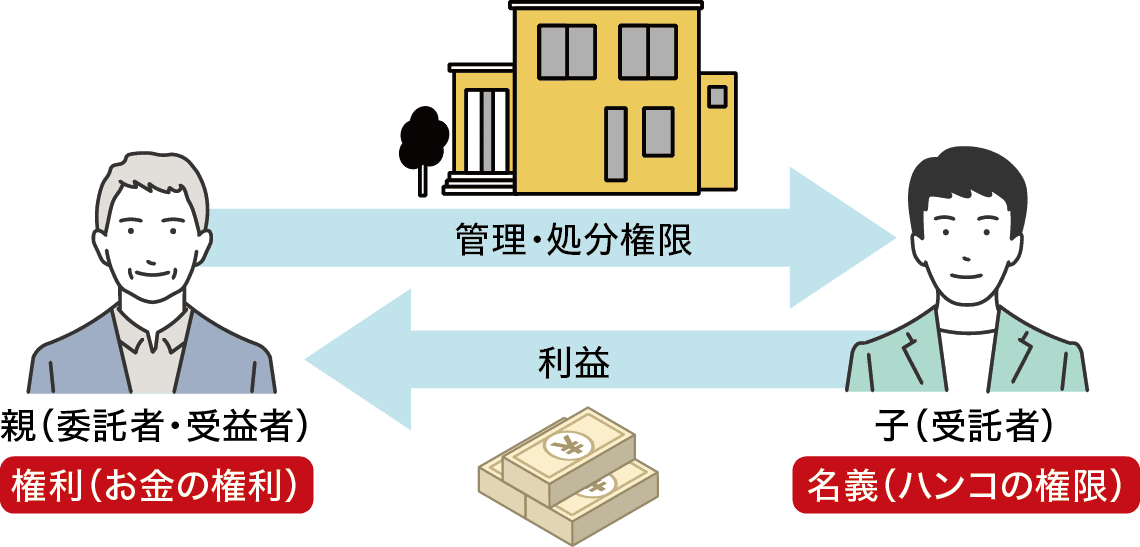

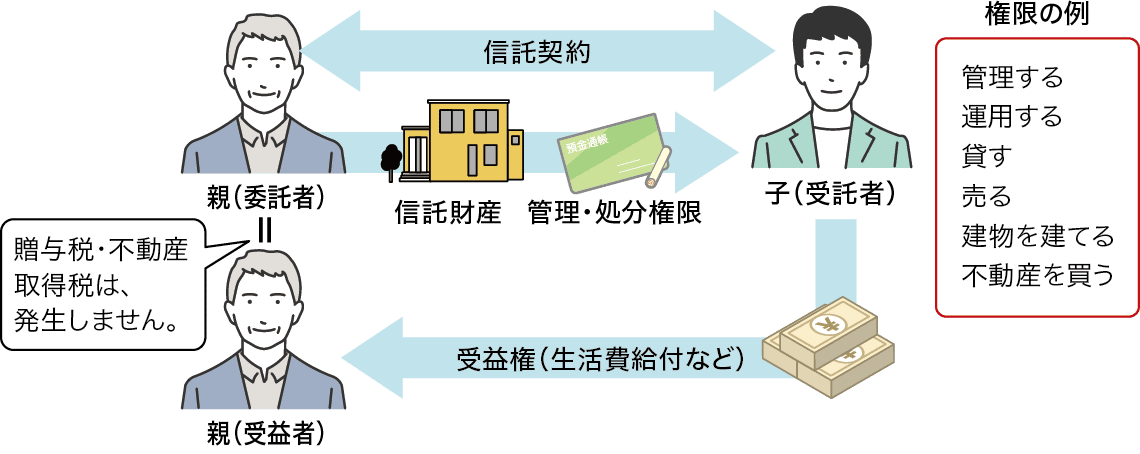

「民事信託」とは、「自分の財産を誰かに預けて有効活用してもらい、そこから生じた利益を受け取る方法」です。「信託」と聞くと「投資信託」を思い浮かべると思いますが、信託銀行が取り扱う信託商品や投資信託(商事信託)とは異なります。自分の財産の「管理権限」を家族など信頼できる第三者に渡し、自分に代わって財産管理・運用をしてもらう制度です(図1・図2)。

図1:民事信託

図2:民事信託と権限の例

【委託者】財産を持っている人であり、受託者に信託財産を託す人

【受託者】委託者から信託財産を委託され、信託契約の内容に沿って管理・運用・処分を行う人

【受益者】信託財産の利益を享受する人

民事信託のメリット

①自分の生存中から死亡後まで、自由で柔軟な設定ができる

生存中から、死亡時、そして死亡後まで、自分の財産の管理・承継について決めておくことができます。その内容は、契約などでかなり自由で柔軟な設定ができます。

②通常の遺言ではできないことが可能になる

遺言では、自分の死後に発生した相続について、財産を承継する者を指定することはできません。

信託では、契約などで定めれば、自分の死後、財産を承継した者が死亡したとき、次の承継する者を指定でき、自分の死後、信託が終了したときに財産を取得する者を指定できます。

③財産の管理・処分と利益の分離が可能となる

民事信託は、財産の管理や処分を信頼できる受託者に託すことになりますが、その利益は複数の人に分配することも可能です。

財産の管理処分権を1人に集約し、複数人に利益を分配できますので、管理者が複数人となり、誰が管理するのか、処分をどうするのか意見をまとめる必要がなくなります。

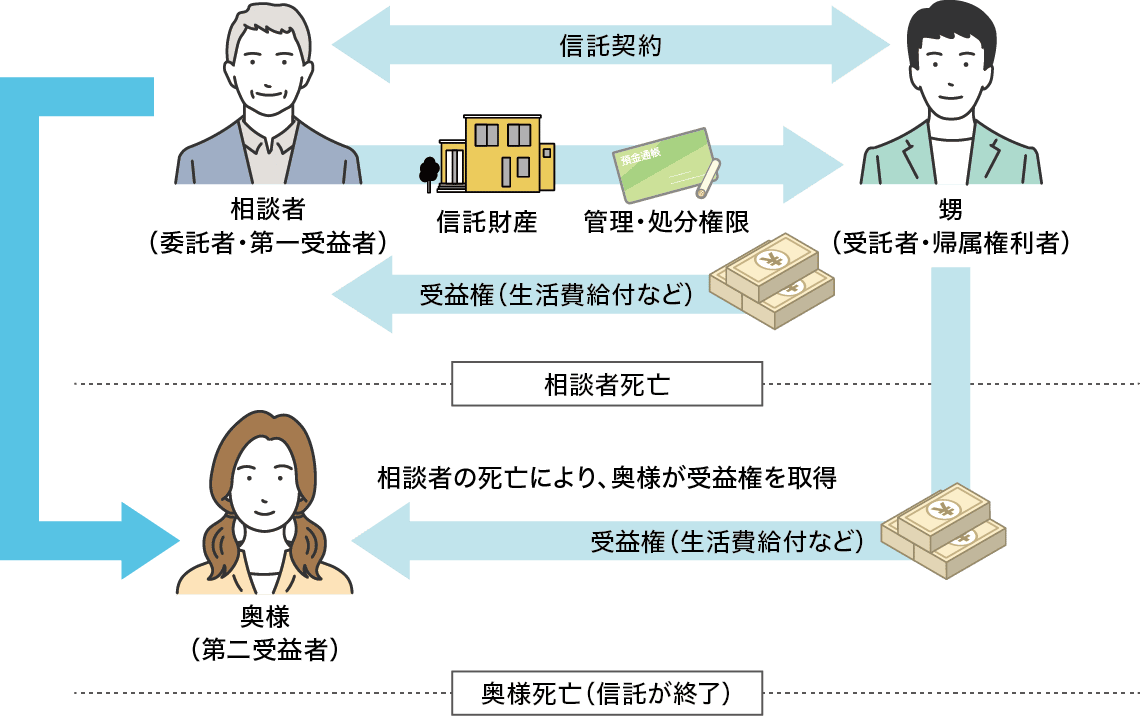

今回のケースの場合、下記の内容で信託を行うと、相談者さまの想いに添った承継を行うことができるかもしれません(図3)。

図3:相談者さまのケース

【委託者】相談者さま

【第一受益者】相談者さま

【第二受益者】奥様

【受託者】相談者さまの甥

【帰属権利者】相談者さまの甥

これにより、相談者さまが亡くなられたときは、奥様が自宅を承継し安心して暮らしていくことができます。そして、奥様が亡くなられたときは、一般の相続では、奥様の兄弟(または甥・姪)が相続するはずの自宅を、相談者さまの甥が承継し、信託が終了します。

上記以外にも信託目的、信託財産、終了事由など契約内容を細かく決めておく必要はありますが、遺言書では実現できないことも信託では実現することができます。

注意点

①期間制限

受益者連続型信託を利用すれば、自分が死んだ後の相続だけでなく、その後の相続についても受益者を指定することができますが、期間の制限があります。

信託法第91条(受益者の死亡により他の者が新たに受益権を取得する旨の定めのある信託の特例)

受益者の死亡により、当該受益者の有する受益権が消滅し、他の者が新たな受益権を取得する旨の定め(受益者の死亡により順次他の者が受益権を取得する旨の定めを含む)のある信託は、当該信託がされた時から30年を経過した時以後に現存する受益者が当該定めにより受益権を取得した場合であって当該受益者が死亡するまでまたは当該受益権が消滅するまでの間、その効力を有する。

つまり、信託開始から30年が経った後は、新たに受益権を取得した受益者が亡くなることにより信託は終了します。

②相続税

相続税法基本通達9の3-1(受益者連続型信託に関する権利の価額)

受益者連続型信託に関する権利の価額は、例えば、次の場合には、次に掲げる価額となることに留意する。

(1)受益者連続型信託に関する権利の全部を適正な対価を負担せず取得した場合:信託財産の全部の価額

今回のケースの場合、受益者の死亡により受益権が移転するたびに相続税が課税されることになりますので、奥様、相談者さまの甥が受益権を取得するときに、それぞれ相続税が課されることになります。

コンパッソ税理士法人

税理士

若林 昭子

大学卒業後、弁護士秘書を経て税理士資格取得。平成15年東京税理士会登録。平成29年から現職。TKC東京都心会会員。(株)山櫻監査役、(一社)日本中小企業経営支援専門家協会理事を務める。