先日、父が亡くなったので遺産を整理しています。父は生前に相続対策として母や私(子)だけでなく孫にも預金を贈与していました。ただ、孫はまだ子どもなので、口座に入金だけして通帳は父がずっと持っていました。また、父は母名義で証券口座を開設し、自分の資金を使って株を運用していました。母はその口座の存在は知っていましたが、自身が運用したり口座から現金を引き出したりしたことはなかったようです。

これらの預金や株は父名義ではないですが、相続財産にしなければならないのでしょうか?

Answer

相続財産を形式的な名義だけで判断するのは危険です。他人名義でも相続人が実質的な出資者・管理者であるなら、それは相続財産にカウントされます。詳しく見てみましょう。

1.相続財産の「名義と実態」

相続税の世界には「名義預金」あるいは「名義株式」という言葉があります。これは「名義は被相続人のものではないが、実質的に被相続人に帰属する財産」を指す言葉です。一般的な感覚では財産の帰属はその名義人にあると考えがちですが、相続税を計算する際には名義に関わらずその財産の実質的な出資者・管理者が被相続人であるならば、相続財産として計算しなければなりません。

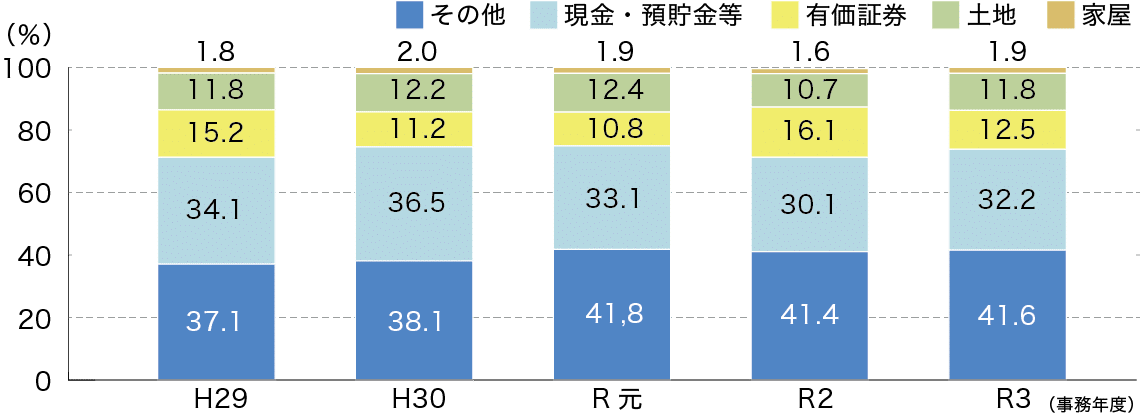

図表1は、申告漏れ相続財産の金額の構成比の推移(「令和3事務年度における相続税の調査等の状況」より)です。これを見ると、申告漏れを指摘された財産のうち、現預貯金と有価証券だけで4割以上を占めているのがわかります。それだけ預金と株式は帰属を巡る問題が起こりやすい財産なのです。

図表1 申告漏れ相続財産の金額の構成比の推移

2.名義預金

名義預金のよくあるケースは、被相続人が妻や子に生前贈与をしたものの、贈与が適切に成立していなかったとみなされる場合です。

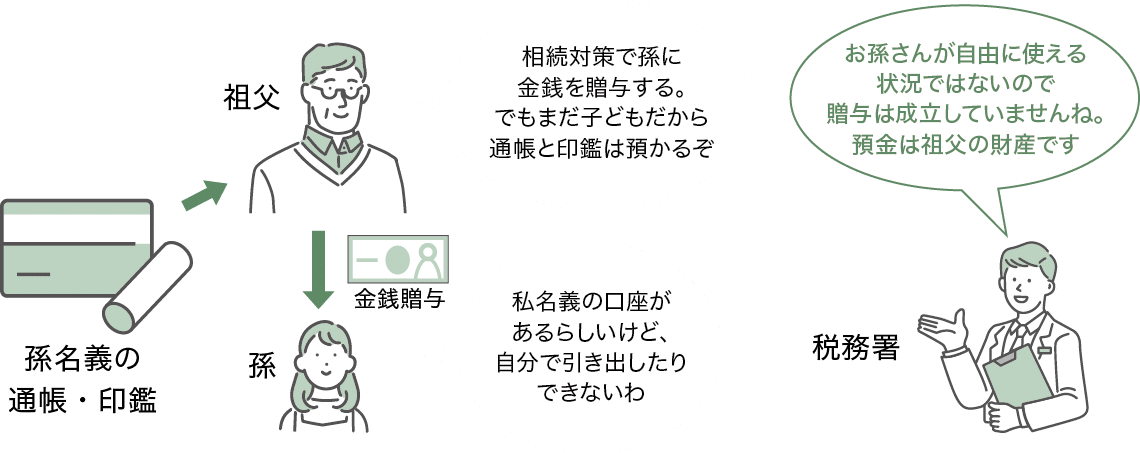

相談者の事例のように、たくさん現金を持っていて配偶者や子だけでは贈与税のかからない基礎控除額の範囲内(年110万円)では上手く分散しきれないため、さらに孫世代にも贈与するのは珍しいことでありません。この場合、孫はまだ小さい子どもなので「贈与はするが通帳や印鑑は贈与者が預かる」という形を取ることも多いと思われます。ですがこの方法は「贈与の成立」という観点から見ると問題があります。贈与が成立したとみなされるには贈与者と受贈者の間で贈与の合意がきちんと成立していなければなりません。そして、受贈者はその贈与された資産を自分のものとして自由に管理・処分できなければなりません。相談者の事例のように、もらったとはいってもそれを自分で自由に使えない状態ならば、たとえ口座名義が贈与者であっても、そのお金はまだ贈与者たる被相続人に帰属していると見るべきなのです(図表2)。

図表2 名義預金の例

なお、贈与の合意については口約束だけでも成立することになっていますが、贈与契約書を作成することで贈与の合意があったことに説得力をもたせることができます。生前贈与を行う際には「贈与の合意」「受贈者自身による処分・管理」を意識するようにしましょう。

3.名義株式

有価証券も名義と実態が問題になりやすい財産です。1つの例は「名義人と実際に出資・運用する人が違う」ケースです。株式を購入するには元手となるお金が必要です。たとえその株式の名義人が妻だったとしてもお金を出したのが夫ならば、株式の名義だけをもって妻の財産であると主張するのは難しいでしょう。妻の財産であるとするなら、夫と妻の間で贈与が成立していなければなりません。そして贈与が成立しているのならば、妻が自分の判断で運用して自分の裁量で好きな時に処分できるはずです。そうでないのならば贈与が成立しておらず、原資の出資者に帰属する財産であるとみなされてしまいます。

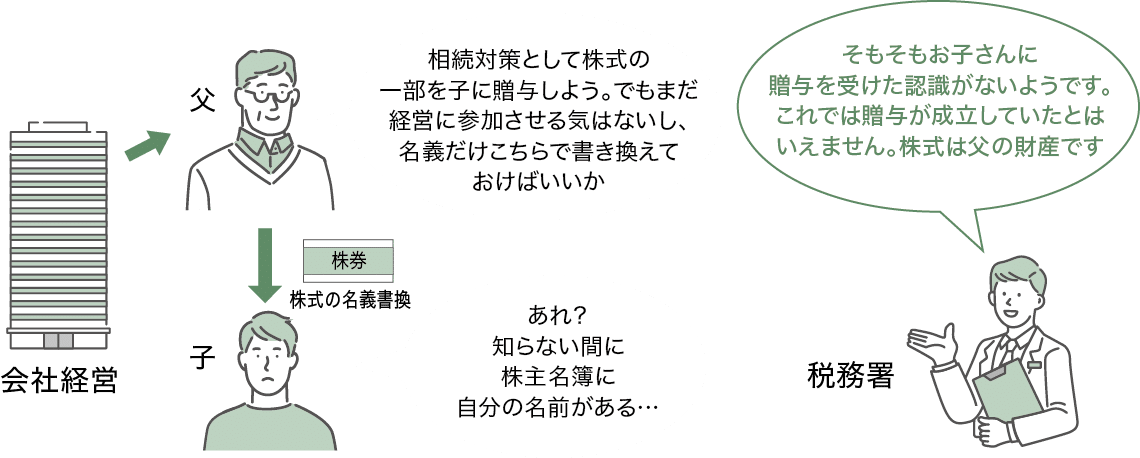

もう1つの例は、同族会社の株式を100%所有する経営者が、相続対策のために子や孫に株式を生前贈与することで発生します。基本的な考え方は先述した名義預金等と同じです。子の知らないところで株式の名義だけ書き換えても、受贈者に贈与の合意があったとみなすことはできないでしょう。また、子に株式を受け取った認識があったとしても、経営に参加できないようにしていたり、保有株式に応じた利益の分配がされていなければ、実質的な判断により、株式の真実の所有者ではないと判断される危険性があります。繰り返しになりますが、財産の贈与を受けたのであればその受贈者は、その財産を自由に管理・処分し、その財産から受け取れる利益を享受できていなければならないのです(図表3)。

図表3 名義株式の例

4.財産の帰属判断は慎重に!

預金や株式は申告漏れ事案が大変多い財産です。これらの財産については次の3つのポイントをよく確認しましょう。

- ・その財産の原資は誰が出したのか?

- ・その財産の名義人に「自分の財産である」自覚はあるか?

- ・その財産の名義人は、その財産を自身の判断で管理・処分しているか?

実際の相続では判断が難しい財産もしばしば現れます。どう取り扱うべきか悩ましい財産がある場合は、税理士等の専門家に相談して判断を仰ぐようにするのが安全です。

税理士法人 東京シティ税理士事務所

副所長 パ-トナ-税理士

村岡 清樹

資産税のコンサルティング経験が豊富で、不動産会社、ハウスメーカー、證券会社、新聞社等のセミナー、社員研修を数多く行う。アパ-ト・マンションの税金対策・マイホ-ムの税金・不動産の譲渡税金・相続税対策・土地の有効活用・不動産事業承継対策を得意とする。著書に『相続の手続と節税がぜんぶわかる本』(あさ出版)、『マイホームの税金対策』(大蔵財務協会)、『不動産業実務の手引 別巻』(大成出版社)など。