母が亡くなって遺産を整理しているのですが、駐車場として貸し付けている土地があるようです。少し調べたところ、他者に土地を貸し付けていると「貸宅地」や「小規模宅地等の特例」といって評価額を下げられるようなのですが、母の土地もこれらの規定により評価額の減額をしても大丈夫でしょうか?

Answer

一口に「土地を駐車場として貸す」といってもその形態はさまざまであり、実情に応じて評価の仕方もいくつかの種類に分かれます。詳しく見てみましょう。

※この記事における減額要素とは、駐車場として使用していることに起因する減額のみを指しており、不整形地等の駐車場に関係ない減額要素は考慮外である点にご留意ください。

評価額の減額ができない駐車場

「土地を駐車場として貸す」という言葉は大別すると、「自ら駐車場を経営する」場合と「他者に土地を貸し、他者がその土地を駐車場用地として利用する」場合の2パターンがあると思います。「自ら駐車場を経営する」場合、その土地で行われているのは他人の車を保管するという事業であり、土地に対して賃貸借契約が結ばれているわけではありません。それゆえ、土地を貸すことに伴う減額要素である「貸宅地」は適用できないことになります。さらにその駐車場が、土がむき出しの土地にロープを張っただけという青空駐車場であれば、小規模宅地等の要件である「土地上に建物や構築物が存在する」も満たしていないので、小規模宅地等も適用できません。したがって、このような駐車場は一切の減額要素がないことになります。また、土地上に構築物が存在していても、相続開始前3年以内に新しく貸付事業の用に供されたときは、小規模宅地等の特例の規定から外されているのでご注意ください。ただし、相続開始の3年超前より事業的規模で貸付事業を行っていた被相続人であれば適用できます。

賃借権としての減額要素がある駐車場

先述のとおり、駐車場には貸宅地としての評価減はありません。ただし、土地の賃借人がその土地上に自らの負担で構築物等を設置している場合には、その土地には賃借権が存在するとして一定の評価減をすることができます。

一番わかりやすい例はコインパーキングです。土地を業者に貸して、業者が自己資金で駐車場設備を設置するというのはコインパーキング経営でよくある例です。この場合、自用地評価額に一定割合を乗じた金額を自用地評価額から控除できます(一定割合については図表参照)。

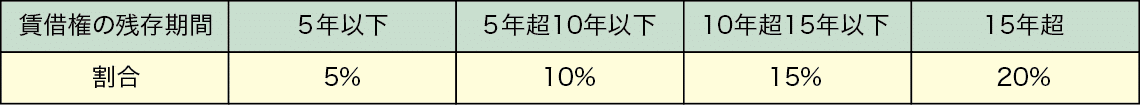

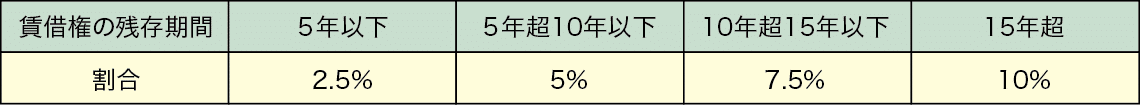

図表 自用地としての価額に乗じる一定割合

①地上権に準ずる権利として評価することが相当と認められる賃借権

下記の金額を自用地評価額から控除する

自用地評価額×残存期間に応じる相続税法第23条の法定地上権割合または借地権割合のいずれか低い割合

ただし、上記の割合が下記の表の割合を下回るときは下記の表の割合

②それ以外の賃借権

下記の金額を自用地評価額から控除する

自用地評価額×残存期間に応じる相続税法第23条の法定地上権割合の2分の1に相当する割合

ただし、上記の割合が下記の表の割合を下回るときは下記の表の割合

ただし、この賃借権も①「地上権に準ずる権利として評価することが相当と認められる賃借権」と②「それ以外の賃借権」の2種類に分かれるのでご注意ください。①は賃借権の登記をしたり、設定の対価として権利金や一時金の支払いのあるもの、容易に取り除けない構築物の設置を目的にするなど、賃借権としての権利が強いものを指します。駐車場でいうならば立体駐車場の用地に供されている土地は①に該当する可能性が高く、一方でアスファルト舗装と精算機が置いてあるようなコインパーキングでは②に該当することになるでしょう。この判断はなかなか難解なので、税理士のような専門家に相談するほうが無難です。

なお、賃借権による減額をした駐車場は、要件を満たせばさらに小規模宅地等の特例による減額も可能なので忘れずに確認しましょう。

小規模宅地等の特例が適用できる駐車場

小規模宅地等の特例とは、相続した土地等が一定要件を満たせばその評価額を50%または80%減額できる規定のことです。小規模宅地等には貸付事業用宅地等という分類がありこれに該当すると地積のうち200㎡を限度として評価額を50%減額できます。この規定でいう貸付事業には土地の貸付けだけでなく駐車場業も含まれるとされているので、「自ら駐車場を経営する」「他者に土地を貸し、他者がその土地を駐車場用地として利用する」の両方で適用することができます。ただし、先述のように、その土地上に建物や構築物が存在することが条件です。

では、土地上に建物や構築物が存在する駐車場とはどういうものをいうのでしょうか? 実は税務の世界ではアスファルトは構築物として扱われるので、アスファルト敷きの土地であれば小規模宅地等の対象にすることができます。ただし、一部のみ舗装して一部は土がむき出しというような場合は、あくまで土地全体のうち舗装部分のみが対象となる点に注意してください。難しいのは砂利敷きの駐車場です。砂利敷きも構築物の一種なのですが、どの程度まで砂利が敷いてあれば構築物としての砂利とみなせるのかは、専門家でも判断が難しい部分です。大体の目安として「土がむき出しの部分が一切なくきれいに満遍なく敷き詰められている状態」ならば、構築物とみなしても差し支えないでしょう。

なお、建物や構築物の所有者が誰であるかは、特に規定されていません。したがって、コインパーキング業者に土地を貸し、その業者が自らの資金でアスファルト等の設備を設置した場合でも小規模宅地等に該当します。

税理士法人 東京シティ税理士事務所

副所長 パ-トナ-税理士

村岡 清樹

資産税のコンサルティング経験が豊富で、不動産会社、ハウスメーカー、證券会社、新聞社等のセミナー、社員研修を数多く行う。アパ-ト・マンションの税金対策・マイホ-ムの税金・不動産の譲渡税金・相続税対策・土地の有効活用・不動産事業承継対策を得意とする。著書に『相続の手続と節税がぜんぶわかる本』(あさ出版)、『マイホームの税金対策』(大蔵財務協会)、『不動産業実務の手引 別巻』(大成出版社)など。