相続した不動産の使い道がないので売ろうと考えています。しかし、父が何十年も前に買ったものなので、当時の契約書がもう残っていません。ですが概算取得費5%で計算して高い税金を払うのは、できれば避けたいです。生前に「4,000万円で買った」と話していた記憶があるのですが、取得費4,000万円で計算してはだめでしょうか?

Answer

記憶だけで取得費とするのは非常に困難ですが、検討の余地はあります。詳しく見ていきましょう。

注意 :当記事は推計取得費の正確性を保証するものではありません。実際の申告で推計を用いる場合は必ず専門家に相談し、税務署否認リスクを承知した上で最終判断を行うようにしてください。

️推計は可能なのか?

一般的には、譲渡所得税の計算における取得費の推計について定められた規定は存在しません。しかし、平成12年11月16日裁決において、国税当局が一般財団法人日本不動産研究所が公表する市街地価格指数を用いて取得費を推計し、国税不服審判所がその方法に妥当性を認めています。つまり取得費の推計を頭から否定するのではなく、その推計の方法と結果に合理性があれば認められる可能性があるということです。

ここで問題になるのは「合理性がある推計」とは何かということです。不動産にも市場がある以上、市場の論理で価値が決定されますが、他の財産に比べると個々の取引に個別性が高いことに特徴があります。そのため単純に経済指標を持ってきて計算上の数字を算出したからといって、直ちに「合理性がある推計」とするのは危険です。

️合理性がある推計とは?~指標を用いた推計~

まず売却する不動産がどういうものかを正確に把握するところから始まります。たとえば、一口に土地と言っても「更地」だったり「建物付き土地」や「借地権」と種類がさまざまです。あるいはその用途や地域によって「宅地」や「山林」と種類が分かれていきます。これらは取引の際の値決めに関わる要因なので無視はできません。先述した市街地価格指数は「市街地の住宅用地」(商業地や工業地の指数もあります)の指数なので、田舎の山林にこの指数を用いても合理的な算定とは言えないでしょう。あるいは、今は町中の住宅地だったとしても購入当時は畑だったのなら、今と昔では値決めの根拠が異なることになるので、比較可能性は薄いと言わざるを得ません。

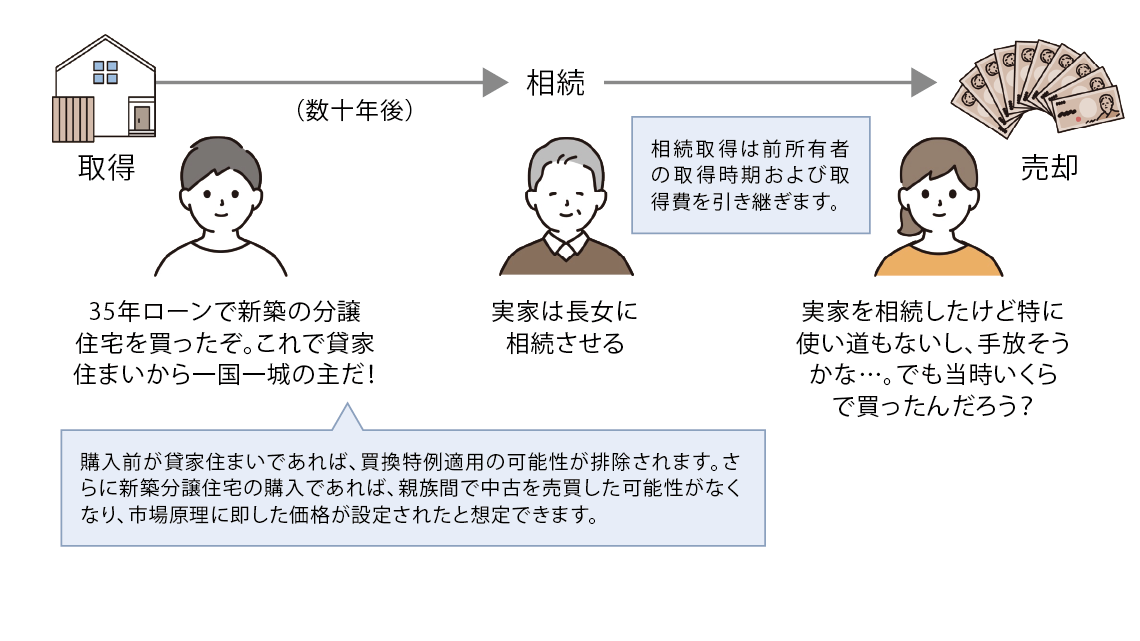

では売却時も購入時も都会の住宅街だったらどうでしょうか? 一見すると問題なさそうに見えますが、まだ検討すべき事項があります。それは「購入の経緯」です。たとえば、その土地が親から買ったものだったらどうでしょう。一般的に考えて無関係な第三者間の取引に比べて、親族間売買は市場原理以外の要素が値決めに関わってくると考えられます。当然のことですが、指標というのは親族間取引のような個々の個別的事情を反映したものではないため、このような事例では推計に合理性を持たせるのは困難です。あるいは「買換特例」という税法の特別ルールを使って取得した場合は、取得費の算定に明確なルール(購入当時の取得費でなく、購入当時に買替えで売却した物件の取得費が引き継がれる)が定められているので、推計を用いることは不可能です。最初に述べたとおり、不動産取引は個別性の強い取引です。そのため推計しようとしている案件からどれだけ個別性を排除できるか、あるいは個別的な要素を考慮してもなお推計に合理性を持たせられるかを検討しなければなりません。取得費の推計の際には「買った」「売った」をぶつ切りで捉えるのではなく、「いかにしてその不動産を取得し、使用して、今回売却するに至ったか」を一つの時系列で考えるようにしましょう(図表1)。

図表1 不動産の取得から売却まで

️指標以外の推計材料はあるのか?

相談者の事例では「購入当時4,000万円」という記憶が残っています。記憶はそれ単体では根拠資料としては機能しませんが、推計値の合理性を判断する材料になります。たとえば、指標によって推計された値が記憶に近い数字なら、その推計値は当時の価格に近い水準を示していると考えられますし、逆に全く遠い数字なら合理性に乏しい=否認リスクの高い推計値という判断が得られます。これらの推計値の合理性を判断する材料は多ければ多いほどよいです。たとえば「当時のメモ書き」「預金の出金記録」「分譲当時のパンフレット」「登記簿に記載された抵当権設定額」等が考えられます(図表2)。

図表2 推計取得費の補強

️必ず専門家に相談しましょう

取得費の推計はどれだけ材料を集めても100%確実ということはありません。否認されれば、過少申告加算税など本来払わなくてもよいはずの追加税額が加算されることもあります。しかしながら、専門家ではない方が自分の推計値にどれだけのリスクがあるのか見積もるのは大変困難です。こういったケースでは、必ず不動産税務取引の経験が豊富な税理士などの専門家に相談することをお勧めします。

税理士法人 東京シティ税理士事務所

副所長 パ-トナ-税理士

村岡 清樹

資産税のコンサルティング経験が豊富で、不動産会社、ハウスメーカー、證券会社、新聞社等のセミナー、社員研修を数多く行う。アパ-ト・マンションの税金対策・マイホ-ムの税金・不動産の譲渡税金・相続税対策・土地の有効活用・不動産事業承継対策を得意とする。著書に『相続の手続と節税がぜんぶわかる本』(あさ出版)、『マイホームの税金対策』(大蔵財務協会)、『不動産業実務の手引 別巻』(大成出版社)など。