私は不動産をいくつか所有しており、賃貸収入を得ているので、老後の生活資金には困っていませんが、相続税が心配です。不動産賃貸業を法人化すると相続税対策になると聞きますが、具体的にどのような効果があるのでしょうか。

Answer

不動産賃貸業の法人化には「所得税より低い法人税」という所得税対策の側面と「相続前に資産を分散」という相続税対策の側面があります。以下で解説します。

所得税と法人税の比較

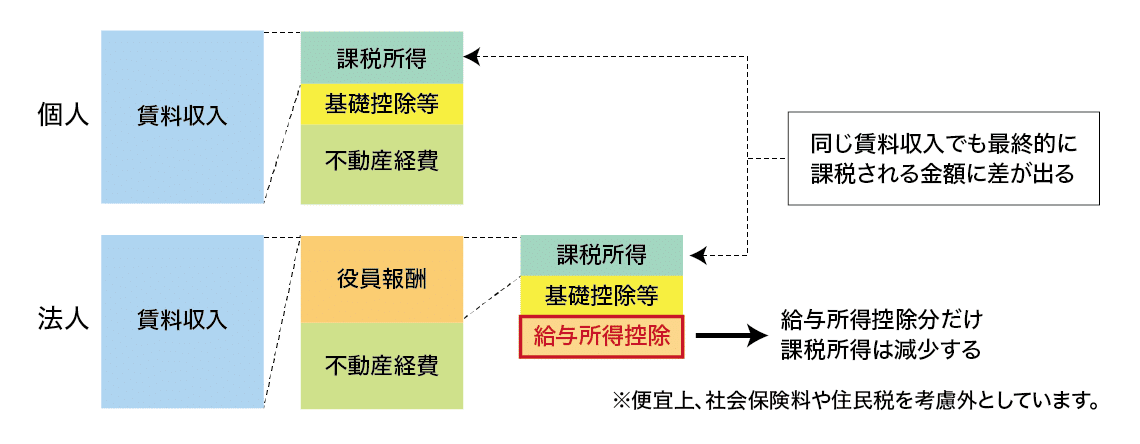

所得税と法人税で大きく異なるのは、所得税は累進税率(5%ないし45%)であり、法人税は一律税率(資本金1億円以下の普通法人の場合、年800万円以下の部分は15%、800万円超の部分は23.2%)であるところです。つまり、不動産から得られる賃料水準が税率に照らし合わせて「所得税率>法人税率」となっているなら、不動産は法人に帰属させた方が有利となります。そして今度は法人に帰属している賃料収入を役員報酬として個人に分配すれば、賃料収入を給与収入という形に変換することができます。所得計算の仕組み上、同じ1,000万円の収入でも賃料としてもらうより給料としてもらう方が「給与所得控除(850万1円以上は195万円控除)」がある分、有利です。ただし、給与の場合は社会保険料も影響するため、この保険料の負担も考慮して比較する必要があります(図表1)。

図表1:法人化がもたらす効果のイメージ

法人化すれば財産の分散が容易

不動産を個人で所有していれば、そこから得られる収入は個人1人だけに集中します。この収入をそのまま相続人などに分配すれば、贈与税の対象になります。110万円の基礎控除までは税金が掛からないとはいえ、贈与税は所得税や法人税に比べてかなり高い水準の税負担になります。

しかし、法人化すれば役員報酬を利用することで、単なる贈与よりも低い負担で所得が分配できます。役員報酬として分配すれば所得税計算で得をする点については先述しましたが、これは生前に財産を、贈与よりも低い税負担で分配できるということでもあります。ただし、役員にする相続人がすでに多額の所得を得ている場合は、所得税負担が高くなる点を考慮する必要があります。

ところで、法人を設立すると法人は株式を発行することになりますが、この株式はなるべく相続人に取得してもらうようにしましょう。自身が株主になると、単に相続財産が不動産から有価証券に代わっただけであり、財産分散効果が薄れてしまいます。相続人に役員兼株主になってもらうのが理想です。

ここまで法人化の効果を説明してきましたが、法人が建物を所有する方式を前提としています。不動産の法人化には、ほかにも(1)管理受託方式や(2)サブリース方式がありますが、ここでは扱いません。理由は相続対策の観点からみると、法人が建物を所有する方式が一番効果があるからです。(1)や(2)だと、不動産の所有は個人に帰属したままであり、賃料収入もその個人1人に積みあがっていくので財産の分散が見込めないのです。

法人化にあたって考えなければならないこと

建物を法人に移すということは、個人と法人の間で売買をするということですが、このとき「①いくらで売買すべきか」「②法人は購入資金をどうやって調達するのか」が論点になります。

①については、1つの考え方として「建物の残存簿価=建物売価」があります。これならば、直近の確定申告書を見るだけで把握できるうえに「売価=取得費」になるため個人の譲渡所得も発生しません。ただし、築古で減価償却がかなり進んでいる物件は要注意です。いくら簿価が1円だからといって、賃料収入を生み出す物件の売価が1円というのはありえません。簿価がほとんど残っていない物件は査定額を出してもらったり、固定資産税評価額を参考にするなどの工夫が必要です。

②については銀行借入などもありますが、「代金後払い」という方法もあります。代金は何年かの分割払いにしておき、今後入ってくる賃料収入で返済するのです。ただし返済計画には要注意です。「後でもいいや」と返済をおろそかにしていると、想定より早く相続が発生したとき、返済残金(個人からみると債権)がそのまま相続財産に組み込まれて、せっかくの相続対策効果が薄れてしまうかもしれません。

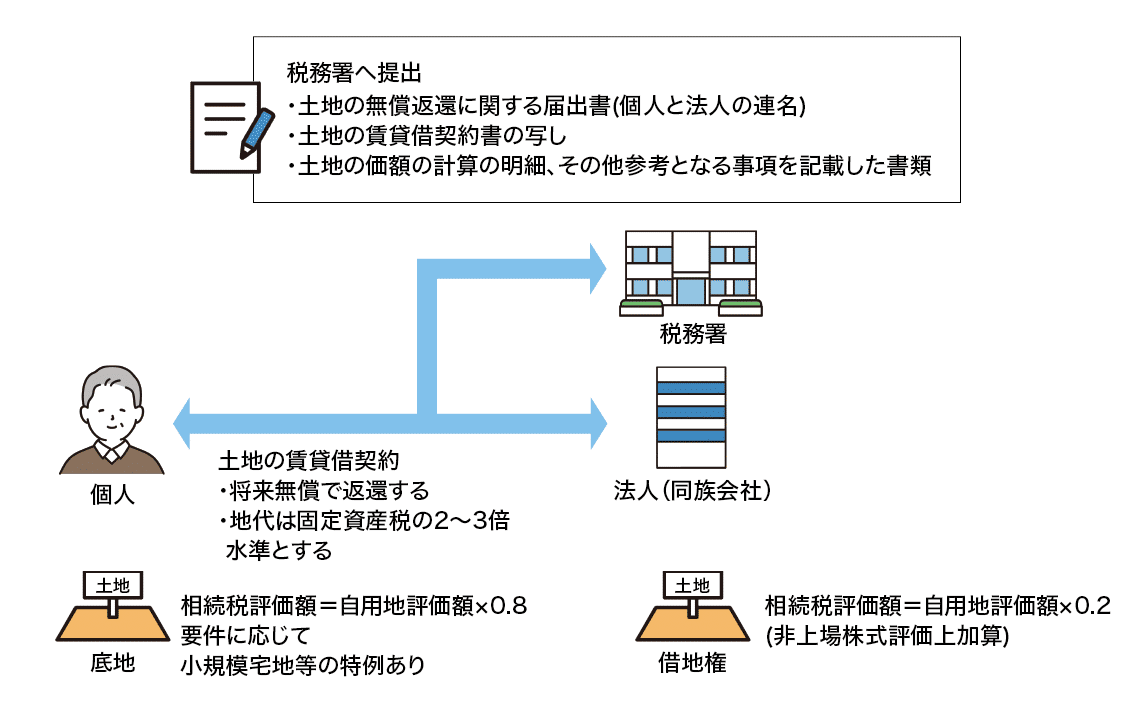

法人化のもう1つの課題は「個人と法人間で地代を収受すべきか」です。これは非常に難しい部分であり、ここで全てを説明するのは困難なので、実務上頻出するものに絞って解説します。まず、個人と法人の間で賃貸借契約書を作成します。このとき、次のような文言を入れます。

第○条 この契約が解除されたときは賃借人は賃貸人に対して無償で返還する。

そして税務署に対し「土地の無償返還に関する届出書」を提出します。通常、借地権が設定されると権利金や一定の相場に基づく地代(相当の地代)が発生します。もし設定しないと、認定課税といって、借地権の贈与があったとして課税されてしまいますが、この届出を提出することで回避することができます。さらに地代を固定資産税の2~3倍程度に設定します。地代が安すぎると使用貸借契約とみなされ、相続税評価における貸宅地(自用地評価×0.8)や小規模宅地等の特例を適用することができなくなります(図表2)。

図表2:法人化の仕組み

個人と法人の土地の賃貸借は複雑なので、専門家に事前に相談することをおすすめします。

税理士法人 東京シティ税理士事務所

副所長 パ-トナ-税理士

村岡 清樹

資産税のコンサルティング経験が豊富で、不動産会社、ハウスメーカー、證券会社、新聞社等のセミナー、社員研修を数多く行う。アパ-ト・マンションの税金対策・マイホ-ムの税金・不動産の譲渡税金・相続税対策・土地の有効活用・不動産事業承継対策を得意とする。著書に『相続の手続と節税がぜんぶわかる本』(あさ出版)、『マイホームの税金対策』(大蔵財務協会)、『不動産業実務の手引 別巻』(大成出版社)など。