父と私が住んでいた家とその敷地を売ることになりました。私は一足先に別宅に引っ越したのですが、引渡しをする前に父が急に亡くなってしまいました。売却契約自体は問題なく履行されましたが、この不動産の税金はどうなるのでしょうか?

Answer

不動産を譲渡した日を「契約日」にするか「引渡日」にするかで取扱いが変わります。くわしく見てみましょう。

「引渡日」を譲渡した日とする場合

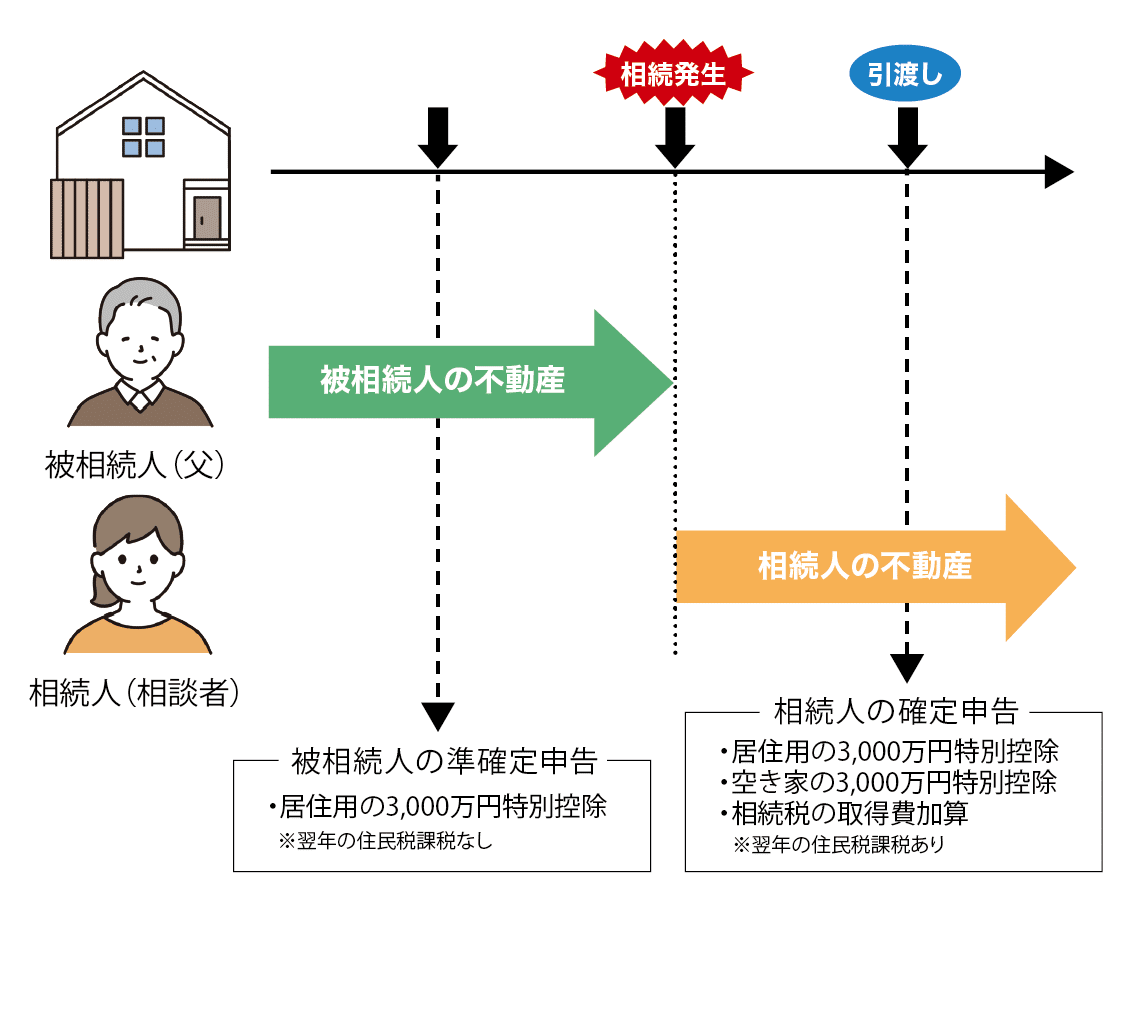

原則的な考え方として、所得税法では不動産は引渡しを以て譲渡されたと考えます。この考え方に基づけば、引渡し前に相続が発生しており、所有権は父から相続人である相談者に移っているので、不動産を売ったのは相続人(相談者)であるとして税法の各規定を検討することになります。

もし、この不動産が相続人にとってのマイホームであるならば、居住用財産を譲渡した場合の居住用の3,000万円の控除特例の対象とすることができます。相続人のマイホームでなくとも、各要件を満たせば、被相続人の居住用財産(空き家)にかかる譲渡所得の特別控除の特例(以下「空き家の3,000万円特別控除」)の適用対象にもなります。また、この不動産の相続に関して相続税が生じていれば、相続財産を譲渡した場合の相続税額の取得費加算の特例(以下「相続税の取得費加算」)を適用することもできます(空き家の3,000万円特別控除を使える物件だった場合は、いずれかの選択になる)。手続き上は相続人にとっての所得税なので、その申告・納付期限は、通常どおり引き渡した日の翌年2月16日から3月15日までになります。さらに、引渡日の翌年の1月1日に相続人が存命していれば、住民税の対象にもなります。

気を付けなければならないのは相続税です。「不動産の所有権は相続によって相続人に移り、その後譲渡された」という考え方に従えば、相続税においては不動産としての評価額を用いてもよさそうですが、実際には不動産ではなく残代金請求権として評価することになります。なぜなら税法の世界では、この時点で有している所有権は形式的なものにすぎず、実態としては買主から代金を請求できる権利を有していると考えるからです。不動産は通常、相続税評価額<実勢価格となっていることを考えれば、相続税評価額が割高に計算されてしまうことを意味します。

「契約日」を譲渡した日とする場合

所得税では引渡日を譲渡日と考えますが、納税者の選択により契約日を譲渡日と扱うことも認められています。今回のケースに当てはめると、契約日時点ではまだ被相続人(父)が存命だったので、被相続人が不動産を売ったとして所得税の申告をすることになります。つまり、この不動産が被相続人にとってのマイホームであれば、居住用の3,000万円特別控除の対象にすることができます。ただし、相続人(相談者)が不動産を売ったのではないことになるため、この相続に相続税が発生していても、相続税の取得費加算の対象にはならない点に注意してください。なお、譲渡した翌年の1月1日には被相続人はもう存在していないので、この不動産譲渡に住民税は課されないことになります。

気を付けなければならないのは申告期限です。通常の確定申告と違い、相続があった場合は「準確定申告」といって、相続開始を知った日(たいていの場合、死亡日と同義)から4カ月以内に申告・納付しなければなりません。一見すると余裕のある期間にもみえますが、相続が発生すると税金に関わること以外のものも含めてさまざまな手続き等をしなければならないので、うかうかしていると、あっという間に期限がやってきます。

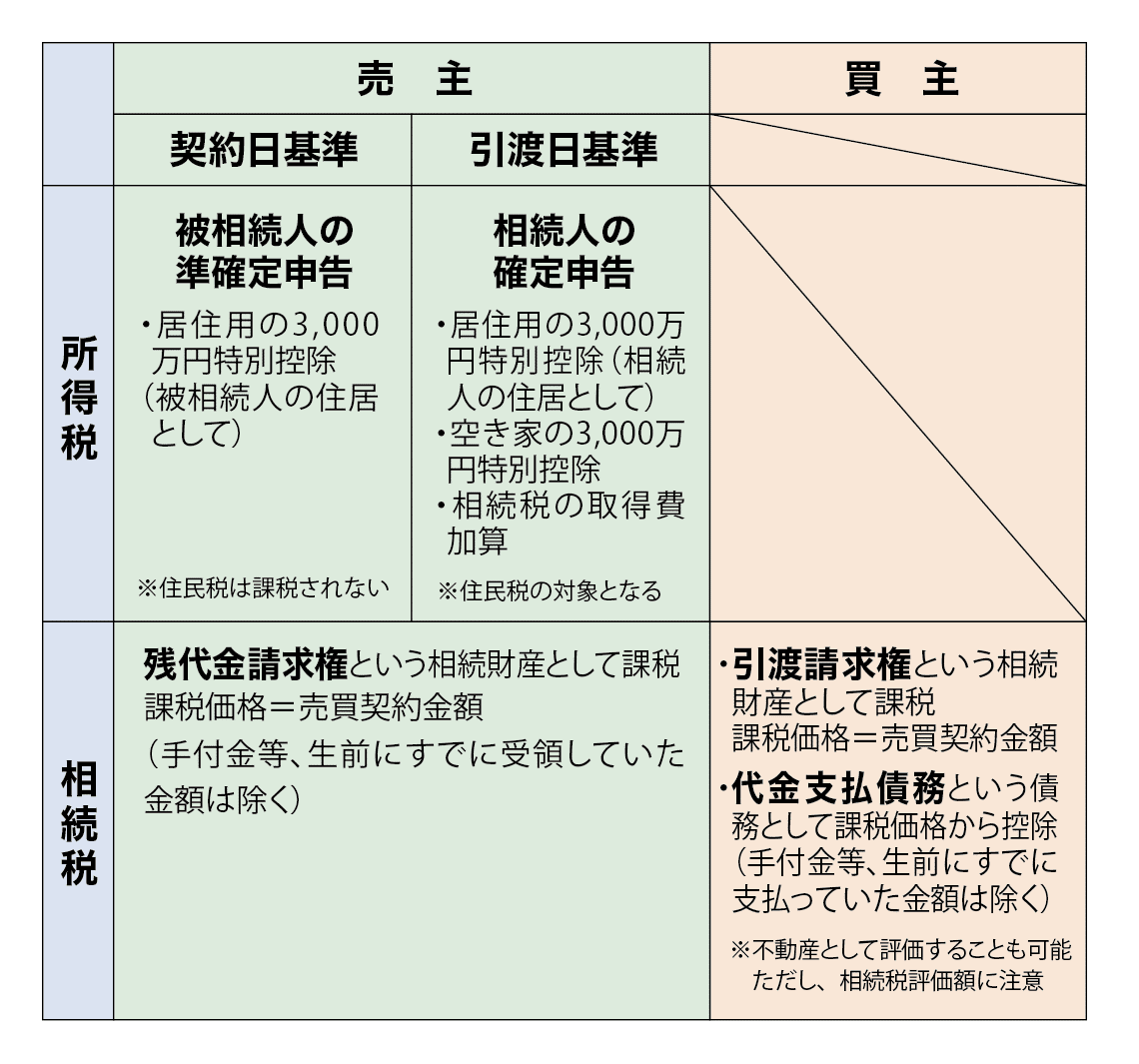

相続税に関しては、引渡日を譲渡日とした場合と同じく、相続財産は残代金請求権として評価することになります(図表1)。

図表1:契約後、引渡し前に相続が発生した場合の所得税

買主に相続があった場合

先の2つはいずれも売主に相続があった場合ですが、買主に相続が発生した場合はどうなるのでしょうか?

実は、基本的な考え方は売主の相続の場合と同じで、買主の相続人は引渡請求権という権利を相続したとみなされ、その評価額は売買契約における売買価額を用いることになります。売主相続の場合と異なる点は、引渡請求権というプラスの財産が立つと同時に、代金支払債務というマイナスの財産も発生するという点です。手付金等を脇に置くと、引渡請求権と代金支払債務は同額なので、最終的には相続税の金額に、大して影響を及ぼさないことがほとんどです。

なお、国税庁は買主相続の場合については、引渡請求権ではなく不動産として評価することも認めています。先述したように、不動産の相続税評価額は実勢価格を下回るケースが多いので、不動産として評価してもよいなら、そちらの方が納税者には有利です。ただし、ここには1つの重要な注意点があります。確かに国税庁は、財産評価基本通達による不動産評価額を用いても差し支えないとしていますが、その一方で、いかなる場合も通達評価で評価するとまでは言い切っておらず、財産の種類を不動産としたうえで、その評価額を契約に基づく売買価額と認定する可能性を否定していないのです(図表2)。こういうケースに出くわしたときに、どのような金額を相続税評価額とすべきかは、専門家に相談するようにしましょう。

図表2 契約と引渡しの間に相続を挟んだ場合のまとめ

税理士法人 東京シティ税理士事務所

副所長 パ-トナ-税理士

村岡 清樹

資産税のコンサルティング経験が豊富で、不動産会社、ハウスメーカー、證券会社、新聞社等のセミナー、社員研修を数多く行う。アパ-ト・マンションの税金対策・マイホ-ムの税金・不動産の譲渡税金・相続税対策・土地の有効活用・不動産事業承継対策を得意とする。著書に『相続の手続と節税がぜんぶわかる本』(あさ出版)、『マイホームの税金対策』(大蔵財務協会)、『不動産業実務の手引 別巻』(大成出版社)など。