父が所有する自宅は、借地の上に建っており、毎月地代を支払っています。相続の際、借地権はどのように評価されるかについて教えてください。

Answer

1.借地権とは

借地権とは「第三者から土地を借り、対価(地代)を支払って借りた土地(借地)の上に建物を建てる権利」です。借りた土地の権利を借地権、貸す側の土地の所有権を底地権と呼びます。

借地権も、土地と同様に、相続税や贈与税の課税対象になります。

なお、相続税法上の借地権と所得税法・法人税法上の借地権とでは、借地権の範囲が異なりますので注意が必要です。例えば、以下のような土地の利用の場合は、相続税法上の借地権に該当しません。

- ・無償による土地の利用

- ・固定資産税相当額以下の地代による土地の利用

- ・構築物の所有(堅固なものを除く)を目的とする土地の利用

- ・駐車場利用(堅固なものを除く)としての土地の利用

また、借地権の及ぶ範囲として、必ずしも建物の敷地に限られない場合があります。例えば、郊外のレストランのように、賃借した広い土地を建物の敷地およびその駐車場に一体として利用している場合には、その土地全体に借地権の範囲が及ぶと考えられます(借地権の契約内容に基づいて合理的と判定される場合)。借地権として評価されるのかどうかの判断は、利用状況によって個別具体的に行う必要がありますので、借地権がどのように認定されるかについて、相続発生前の段階で検討を行っておくことがポイントとなります。

2.借地権の評価

借地権にはいくつかの種類がありますが、今回は一般的に普通借地権と呼ばれる借地権の評価について説明します。

借地権の価額の算出方法ですが、まず、自用地(他人の権利の目的となっていない場合の土地で、いわゆる更地のこと)とした場合の価額を路線価方式や倍率方式によって計算し、その価額に借地権割合を乗じます。

借地権の価額 = 自用地価額 × 借地権割合

借地権割合は、路線価図や評価倍率表に表示されています。路線価図や評価倍率表は、国税庁ホームページで閲覧が可能です。

右の路線価図の例では、この路線に面する土地は「700C」となっていますので、路線価は1㎡あたり700,000円、借地権割合C=70%となります。

評価事例

⽗の⾃宅の敷地が、⼟地300㎡、路線価700千(70万)円、借地権割合70%とします。形状による補正率はありません。

⾃⽤地評価 700,000円 × 300㎡ = 210,000,000円

借地権評価 210,000,000円 × 0.7 = 147,000,000円

(注) 権利金の授受や実際に支払っている地代の価額によって、上記借地権評価方法と異なる計算式で評価される場合がありますのでご注意ください。

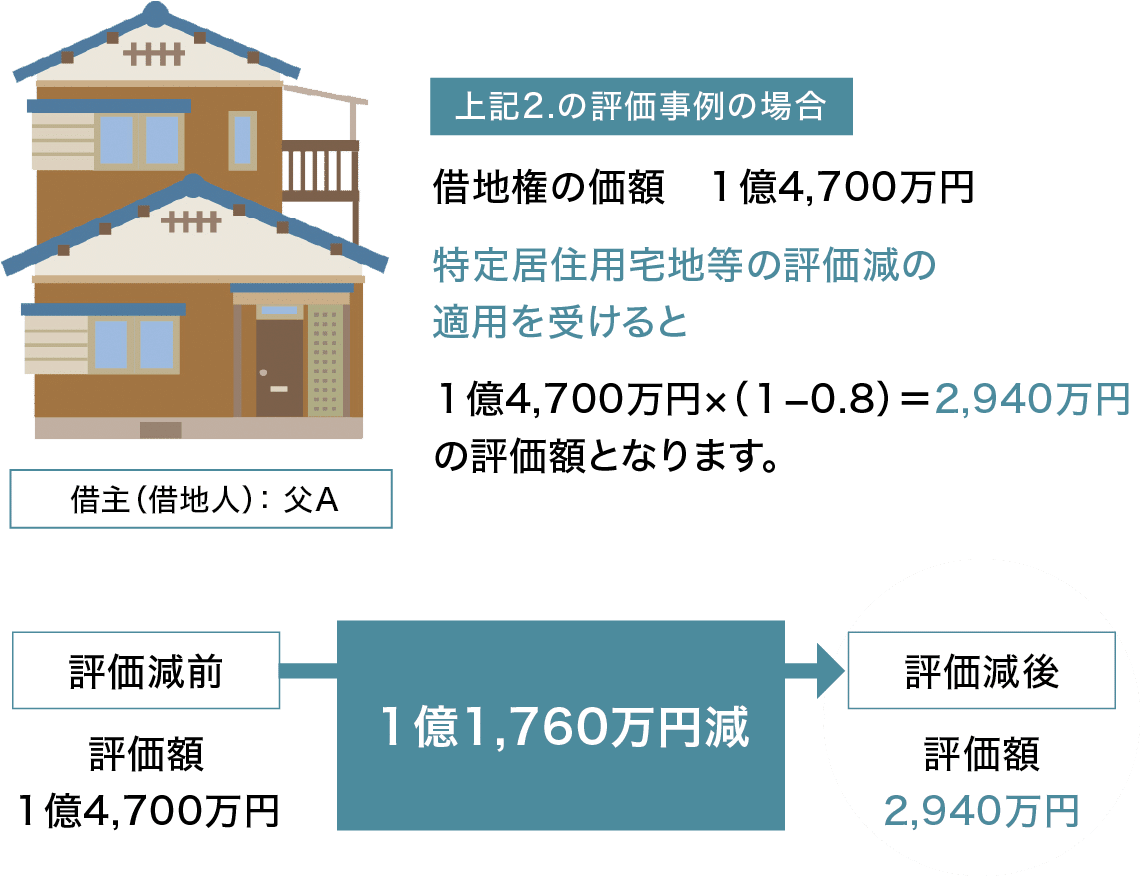

3.相続税の課税価格の計算の特例

「小規模宅地等の特例」による評価減は、借地権にも適用することができます。

例えば、ご質問のように被相続人(亡くなった方)の自宅の敷地が小規模宅地等の特例である「特定居住用宅地等」の要件を満たした場合は、最大面積330㎡まで評価が80%減額されることになります。

4.まとめ

相続税の財産評価において、借地権の評価は自用地の評価よりも評価方法が複雑になっています。権利金の授受や実際の地代の支払額等の個々の契約条件によって評価方法が大きく異なる場合があり、かなり専門的な判断となりますので、相続発生前に税理士に評価方法について確認しておくことが大切です。

野田綜合法律会計事務所

公認会計士・税理士

野田 優子

1995年公認会計士第二次試験合格。Price Waterhouse Coopers(PwC)国際部(現あらた監査法人)、大手税理士法人を経て2006年に独立し、野田綜合法律会計事務所設立。不動産に関する税務全般業務およびコンサルティング業務をメインに、相続および事業承継関連、M&A支援業務、上場支援業務、法人税申告業務などを行う。