自宅敷地の相続税評価額を知りたいと思い、国税庁のホームページで調べると、敷地が接する道路には路線価が書いてありません。このような場合、どのように評価すればよいのか教えてください。

Answer

1.路線価が付されていない私道に接する宅地の評価

相続税や贈与税を計算する場合の宅地の評価の方法は、都市部では路線価方式、それ以外では倍率方式によることになっています。路線価方式の地域であっても、国税庁も全ての道路に路線価を付しているわけではありませんので、「路線価の設定されていない道路のみに接している宅地」というのも結構な割合で存在します。

ご質問の土地を事例に当てはめて見ていきましょう(図表1)。

この事例の場合、自宅敷地に接する道路に路線価がなくても、その道路が接する道路に路線価があるため、路線価方式で評価することになります。

このような宅地は、次の①、②の2つの方法のうちどちらかの方法で評価します。

①路線価のない道路が接している路線価を利用して評価をする方法(旗竿地評価)。

この方法は、路線価のない道路と評価対象地の全域を1画地とみなして、赤い破線の土地として不整形地補正を行って評価する方法です。

②納税義務者からの申出により、国税庁が個別に路線価(特定路線価)を設定し、これを基に評価する方法。

2.路線価のない道路が接している路線価を利用して評価をする方法(旗竿地評価)

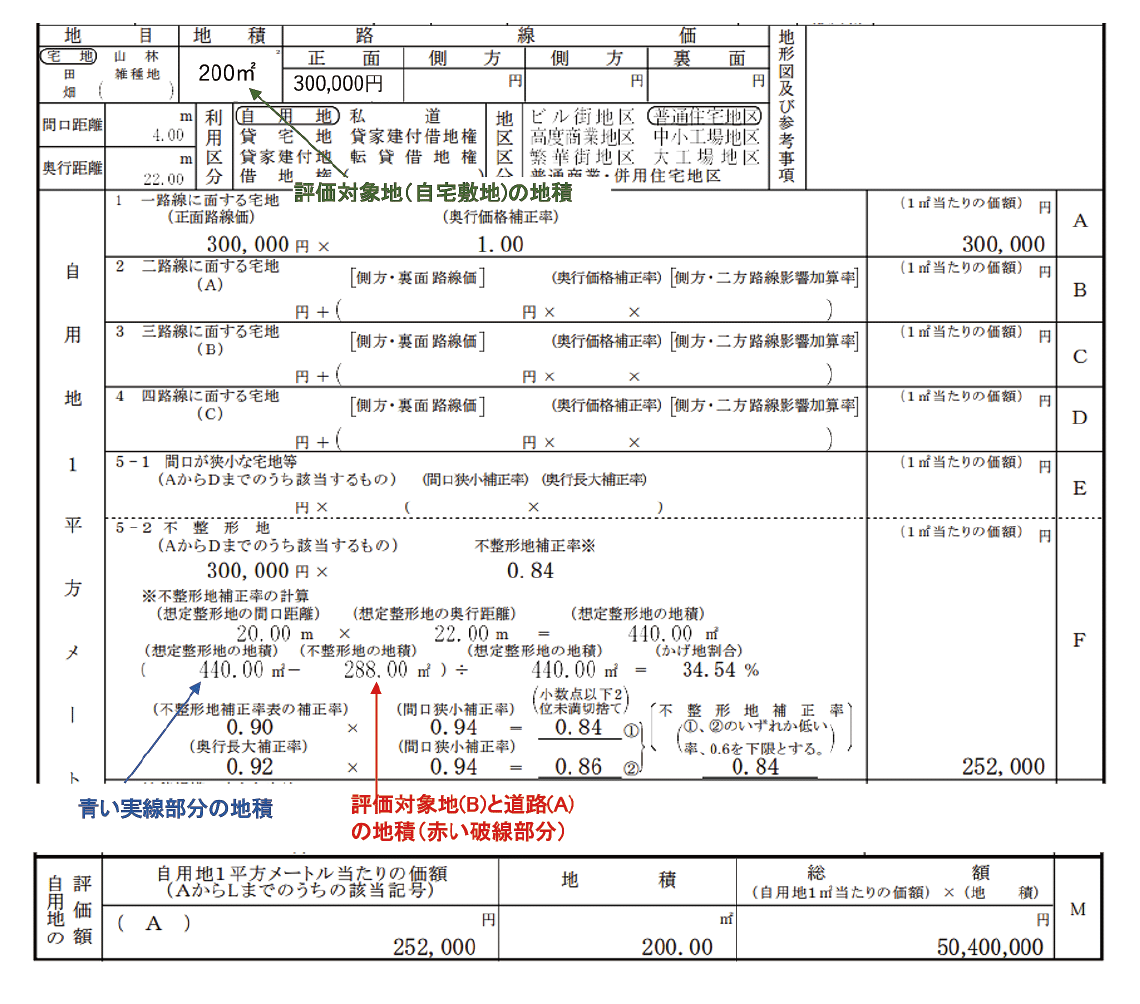

では、前記の事例で①の評価を具体的に見てみましょう(図表2)。

1㎡当たりの路線価を計算するところまでは、路線価のない道路(A)と評価対象地(B)の全域を1画地(旗竿地)とみなして、赤い破線の土地として不整形地補正を行って計算します。最終的な自用地評価額の計算は、算出された1㎡当たりの路線価に評価対象地(自宅敷地)の地積を乗じて計算することとなります。

※不整形地補正率の計算に用いる想定整形地とは、正面路線に面した、評価対象地全体を囲む長方形をいいます。前記の例でいうと、青い実線部分をいいます。

3.国税庁が個別に路線価(特定路線価)を設定して評価する方法

②の場合は、納税義務者からの申出により、国税庁が個別に路線価(特定路線価)を設定しますが、特定路線価を国税庁がいくらに設定するかはわかりません。また、特定路線価の設定にはおおむね1月程度の期間がかかります。

4.まとめ

一般に、特定路線価を使用して評価するより旗竿地評価を行ったほうが評価額は低くなる場合が多いです。特定路線価の申請は『することができる』という規定ですので、たとえ路線価のない道路が長く、不整形地補正率による減額割合が大きくなる場合であっても、旗竿地評価を行うことは可能です。

なお、申請をして特定路線価の設定を受けてしまうと、特定路線価による評価と旗竿地評価で有利なほうを採用するといったことはできず、特定路線価により評価することになりますので注意が必要です。

野田綜合法律会計事務所

公認会計士・税理士

野田 優子

1995年公認会計士第二次試験合格。Price Waterhouse Coopers(PwC)国際部(現あらた監査法人)、大手税理士法人を経て2006年に独立し、野田綜合法律会計事務所設立。不動産に関する税務全般業務およびコンサルティング業務をメインに、相続および事業承継関連、M&A支援業務、上場支援業務、法人税申告業務などを行う。