平成24年、父親からマンションを相続した3人が「路線価」をもとに相続税を申告したところ、「不動産鑑定」の価格と大きな差があることなどを理由に、国税当局から追徴課税されました。相続人は処分の取り消しを求め裁判を行いましたが、令和4年4月に敗訴が確定しました。

相続税対策としての不動産取引に、今後大きく影響すると考えられるこの判決について、今号では「相続相談 特別編」として詳しく解説します。

1.事案の概況

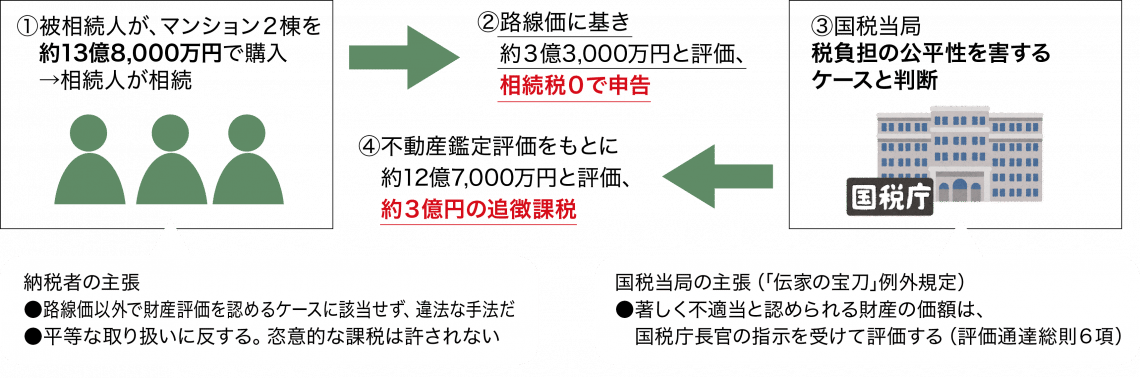

路線価などに基づいて算定した相続マンションについて、最高裁は2022年4月19日、国税当局が再評価して追徴課税した処分を適法と認めました。判決は国税当局が評価を覆す「伝家の宝刀」を使う場合に合理的な理由を求めましたが、適用自体は追認しました。不動産による節税への影響は避けられないとみられます※(図表1)

図表1

■路線価による評価が否認された理由

①路線価は購入価格・鑑定評価額の4分の1だった

●3.3億円(路線価)÷13.8億円(購入価格)=約4倍

②節税対策が露骨だった

●90歳過ぎの老人がマンションを2棟続けて購入した

●マンション購入は老人が孫と養子縁組した直後だった

●銀行の稟議書等に、相続目的のマンション購入の記載があった

●孫養子が、マンション1棟を相続税の申告前に売却した

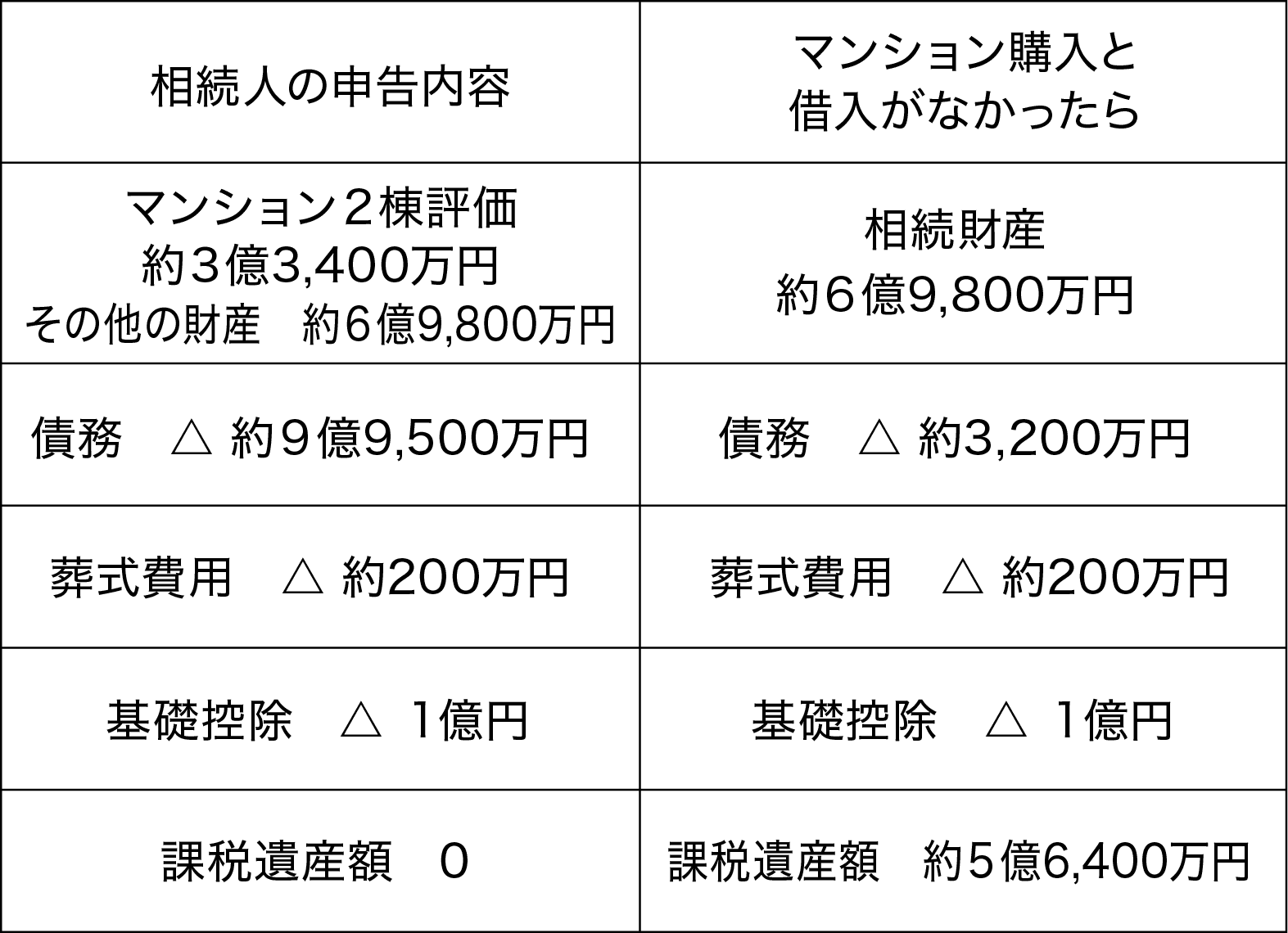

③マンション以外の財産も課税を免れた(図表2)

図表2 相続人の申告内容とマンション購入がなかった場合の相続税額比較

2.判決のポイント

①相続人の敗訴は予想どおりでした。判決のポイントは、この例外規定(伝家の宝刀)の適用について初めて判断の枠組みを示したことです。判決は「合理的な理由がない限り違法」として、路線価に基づく評価と実勢価格に大きな差があるだけでは「相続税法に反しているとは言えない」と指摘しました。理由として、相続財産の評価基準に路線価を示しているのは法的効力のない国税庁の通達にすぎないことをあげました。一方で、「租税負担の公平に反するというべき事情がある場合」は例外規定の適用を追認し、実質的に適用の「お墨付き」を与えたことになります。この考え方を今回の事案に当てはめた際、第3小法廷が重視したのは、90代の父親によるマンション購入について、相続人らが「近い将来の相続で税負担を減らすものだと知っていた」点です※。

まとめると、

●相続税法22条違反があるか→ 時価なので違反はない

●租税法上の一般原則としての平等原則に反しているか→通達評価を画一的に適用しない合理的な理由があるから平等原則に反していない

②関連業界としては、このしくみに対して、ある程度の基準や指針が見えてくるのではないかという期待は裏切られました。「例外規定を使う場合の基準が明示されたとはいえず、納税者は自らの税負担がどうなるか予測できなくなり、経済的な意思決定が困難になる」※とあるように、明確な適用基準は示されませんでした。

3.その影響と問題点

この事案は、関連業界への慎重な扱いを投げかけました。

①相続直前の対策はリスクが高い:このケースは、相続直前ではなく、2年半前、3年半前であったにもかかわらず、否認された。どのくらい前ならば路線価でもよいのか

②短期の不動産売却もリスクが高い:相続対策の不動産は、相続直後に売れないのか

③銀行からの融資目的にも注意が必要:銀行からの借り入れで不動産を購入するケースもこれからは注意を要する

④時価と申告評価額(路線価)の大幅な乖離リスク:4倍ではダメだったが、3倍ならば路線価でもよいのか

⑤国が決めた路線価が絶対ではない:納税者は何をよりどころにしたらよいかわからなくなってしまう

⑥相続税対策として不動産の購入や賃貸アパートの建築を検討されている方は、事前に税理士や弁護士等の専門家に相談する事も検討せねばならないか

⑦もともと評価通達総則6項は、時価に比べてあまりにも高すぎる相続税評価額を回避することを趣旨としていた。例えばバブル崩壊後、相続税評価額が時価よりも高いケースなどを是正することが当初の目的であった。しかし、現在その解釈が拡大し、高い時価と低い路線価額を用いた節税対策を取り締まるために適用されてきている

⑧「当局側によって例外規定が適用されやすくなった。近い将来、相続が発生する高齢での不動産取得は気をつけるべきだ。実務としては今まで以上に慎重に鑑定を行っていくことになるだろう」※。

※ 日本経済新聞 令和4年4月20日号より抜粋・編集

4.対策

①早いうちに節税対策をすべし

②節税以外の購入目的を明確にする(特に金融機関に対して事業目的を明確にして相談すること)

③相続後5年以内にその不動産を売却しないこと(相続してすぐに相続財産を売却しないこと)

④行き過ぎた節税対策は当局の指摘の対象となる可能性を考慮する

⑤財産評価について「著しく不適当」とみなされる状況がないか慎重に確認すること

以上のように、これからは、不動産の専門家も、金融機関も、税理士等の税務の専門家と相談しての相続税対策・不動産対策が、ますます重要となってくると思われます。

図表3 事案の経緯

| 2008年8月 | 被相続人が次男の子と養子縁組 |

| 2009年1月 | 被相続人が杉並区のマンションを8億3,700万円で購入 |

| 2009年10月 | 被相続人が公正証書遺言を作成 |

| 2009年12月 | 被相続人が川崎市のマンションを5億5,000万円で購入 |

| 2012年6月 | 被相続人が94歳で死亡 |

| 2012年10月 | 相続人間で、遺産分割決定 |

| 2013年3月 | 相続人(次男の子)が川崎市のマンションを5億1,500万円で売却 |

| 2016年4月 | 税務署、更正処分 |

| 2016年7月 | 相続人が更正処分等の取り消しを求めて国税不服審判所に審査請求 |

| 2017年5月 | 国税不服審判所、上記審査請求を棄却 |

| 2017年11月 | 相続人が更正処分等の取り消しを求めて東京地裁に訴訟を提起 |

| 2019年8月 | 東京地裁、上記訴えを棄却 → 相続人は判決を不服として控訴 |

| 2020年6月 | 東京高裁、一審判決支持 → 相続人はさらに控訴 |

| 2022年4月19日 | 最高裁判決、国税当局の処分を適法とし、相続人側の上告を棄却 |

コンパッソ税理士法人

税理士

若林 昭子

大学卒業後、弁護士秘書を経て税理士資格取得。平成15年東京税理士会登録。平成29年から現職。TKC東京都心会会員。(株)山櫻監査役、(一社)日本中小企業経営支援専門家協会理事を務める。