令和6年度の税制改正大綱が昨年12月22日に閣議決定されました。今回の大綱のテーマは、物価上昇局面における賃金上昇と子育て世帯優遇が大きな柱となっています。特に不動産関連税制に関しては子育て世帯優遇に関連した改正がありました。また、業界団体等からの要望を受け、期限切れとなる予定だった特例も軒並み延長される方針です。これらの不動産関連税制について解説します。

住宅ローン控除

■控除限度額の引下げの一部緩和

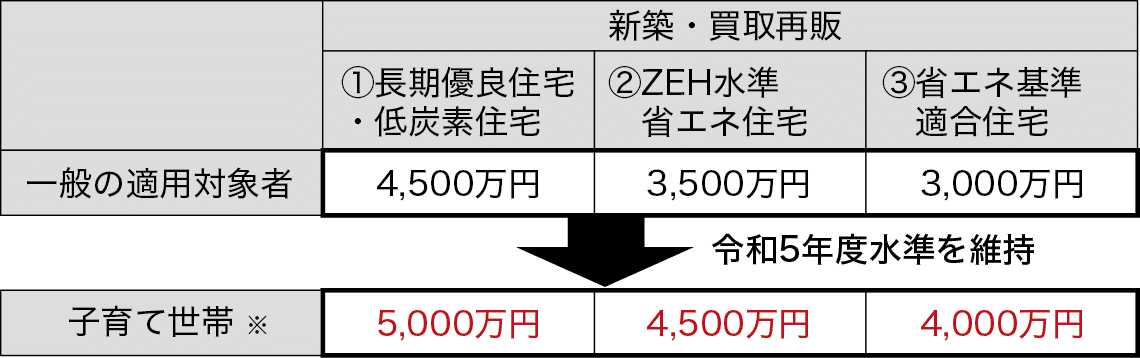

夫婦のいずれかが40歳未満もしくは19歳未満の扶養親族を有する者(以下「子育て特例対象個人」)が、令和6(2024)年1月1日から同年12月31日までの間に入居する場合の控除限度額は引き下げず、令和5年度の水準が維持されます(図表1)。

図表1 令和6年以降入居の場合の控除限度額

■床面積要件の緩和対象

床面積要件を40㎡以上に緩和する措置について、従来は令和5年12月31日までに建築確認を受けたものに限定されていましたが、改正により、認定住宅(認定長期優良住宅および認定低炭素住宅)・ZEH水準省エネ住宅・省エネ基準適合住宅の新築等の場合には、令和6年12月31日までに建築確認を受けていれば適用が可能になりました。

なお、合計所得金額1,000万円以下とする要件は従来どおり維持されています。

◇ポイント◇

政府の少子化・環境対策を反映し、子育て世帯および省エネ性能が高い家屋については、住宅ローン控除の適用について優遇されることとなりました。具体的には、控除限度額の引下げの対象にならないこと、および、より小さい床面積でも適用対象とすることです。なお、床面積要件の緩和については、子育て世帯であるかどうかは問わない点に注意が必要です。

既存住宅の耐震改修等に係る税額控除

■適用期限

令和7年12月31日まで延長されます。

■所得要件

合計所得金額が3,000万円以下から2,000万円以下に引下げになります。

■対象工事の追加

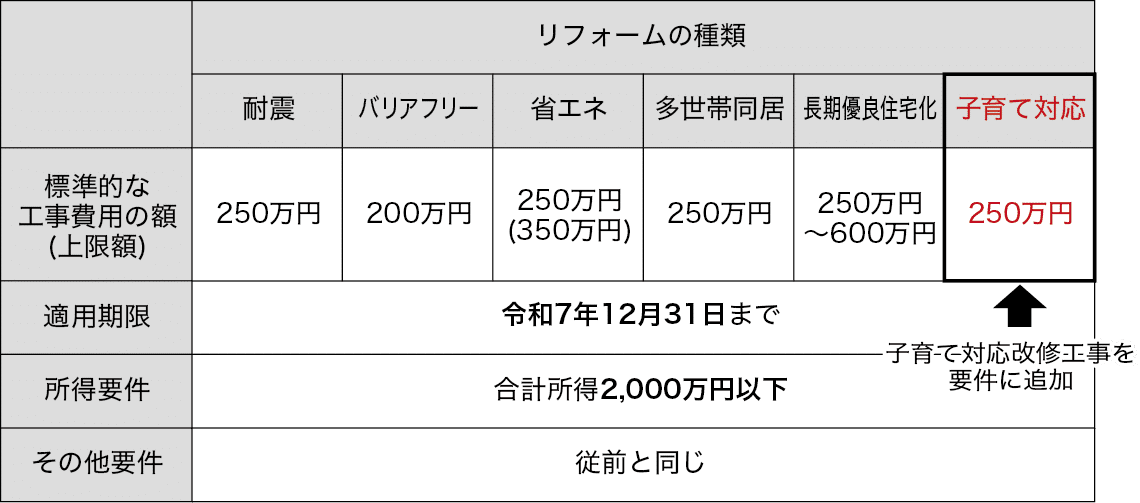

子育て特例対象個人が一定の子育て対応改修工事をし、令和6年4月1日から同年12月31日までの間に居住した場合、その子育て対応改修工事について定められた標準的な工事費用相当額(250万円が限度)の10%相当額を所得税額から控除することとされます(図表2)。

図表2 既存住宅の改修の場合の特別控除

◇ポイント◇

こちらも子育て支援を手厚くしたい政府の意向を受け、対象となる工事に子育て対応改修工事が追加されました。子育て対応改修工事とは、①住宅内における子どもの事故を防止するための工事、②対面式キッチンへの交換工事、③開口部の防犯性を高める工事、④収納設備を増設する工事、⑤開口部・界壁・床の防音性を高める工事、⑥間取り変更工事(一定のものに限る)であって、その工事に係る標準的な工事費用相当額が50万円超のもの等、一定の要件を満たすものです。

認定住宅等を新築した場合の特別控除

■適用期限

令和7年12月31日まで延長されます。

■所得要件

合計所得金額が3,000万円以下から2,000万円以下に引下げになります。

住宅取得等資金贈与の非課税・相続時精算課税

■適用期限

令和8年12月31日まで延長されます。

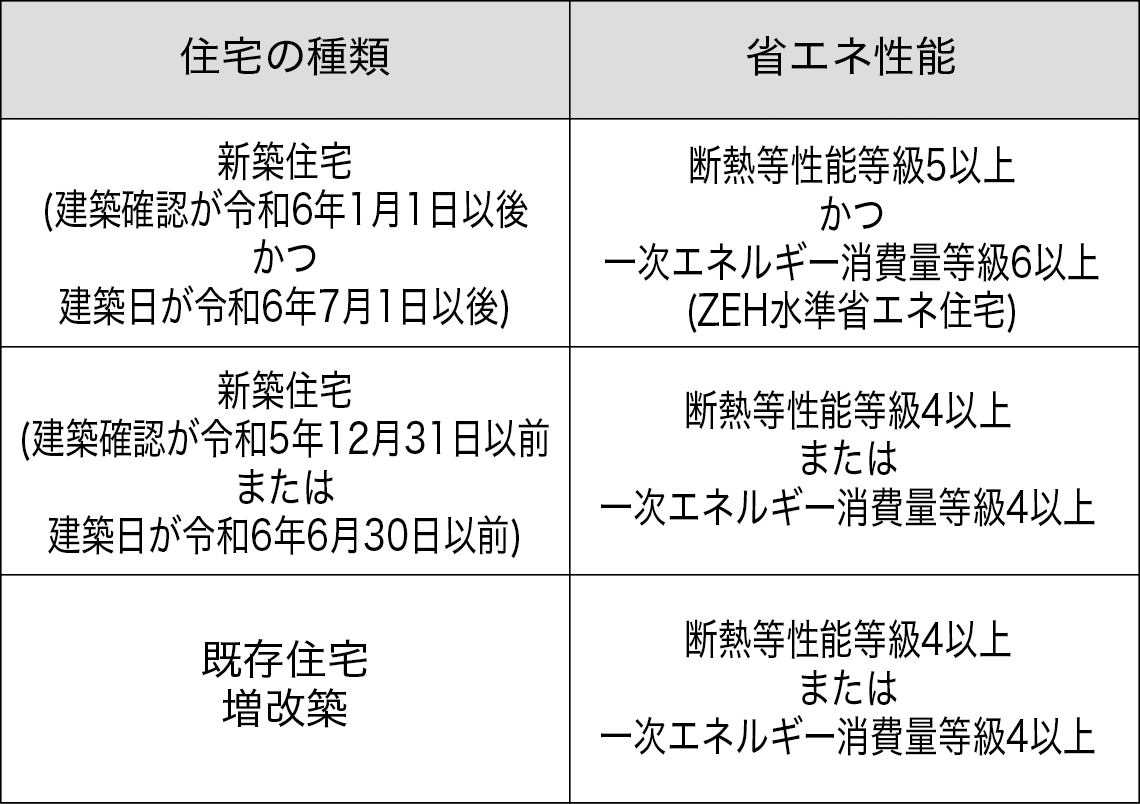

■省エネ要件

新築住宅の取得について非課税限度額を1,000万円とする対象住宅につき、現行の「断熱等性能等級4以上または一次エネルギー消費量等級4以上」の基準から「断熱等性能等級5以上かつ一次エネルギー消費量等級6以上」(ZEH水準省エネ住宅)に引き上げられます。

ただし、その住宅が令和5年12月31日以前に建築確認を受けたもの、または令和6年6月30日以前に建築されたものであるときは、断熱等性能等級4以上または一次エネルギー消費量等級4以上(従来どおりの基準)であっても適用対象になります(図表3)。

図表3 住宅取得等資金贈与の非課税の省エネ基準表

◇ポイント◇

住宅取得資金等贈与の非課税措置が3年間延長されるとともに、非課税額が上乗せされる省エネ住宅の要件がZEH水準省エネ住宅まで引上げになりました。注意すべきは、中古住宅の場合は省エネ基準に変更がないこと、さらに新築でも建築日によっては従来の基準でも適用が可能になることです。複数の基準が同時に存在することになるので、適用の有無は入念に確認しましょう。なお、相続時精算課税の特例は期限延長以外の変更はありません。

期限が延長された各種特例

ここからは内容はそのままで、期限だけが延長された特例を列挙します。

①特定の民間住宅地造成事業のための土地等の譲渡の場合の1,500万円特別控除

⇒令和8年12月31日まで延長されます。

②特定居住用財産の買換えおよび交換の場合の長期譲渡所得の課税の特例

⇒令和7年12月31日まで延長されます。

③居住用財産の買換え等の場合の譲渡損失の損益通算および繰越控除

⇒令和7年12月31日まで延長されます。

④特定居住用財産の譲渡損失の損益通算および繰越控除

⇒令和7年12月31日まで延長されます。

⑤工事請負契約書および不動産譲渡契約書の印紙税の軽減措置

⇒令和9年3月31日まで延長されます。

⑥住宅用家屋の所有権の保存登記もしくは移転登記または住宅取得資金の貸付け等に係る抵当権の設定登記に対する登録免許税の軽減

⇒令和9年3月31日まで延長されます。

⑦個人が買取再販住宅を取得した場合の登録免許税の軽減

⇒令和9年3月31日まで延長されます。

⑧認定低炭素住宅の所有権の保存登記等に対する登録免許税の軽減

⇒令和9年3月31日まで延長されます。

⑨特定認定長期優良住宅の所有権の保存登記等に対する登録免許税の軽減

⇒令和9年3月31日まで延長されます。

⑩宅地評価土地の取得に係る不動産取得税の課税標準を2分の1にする特例措置

⇒令和9年3月31日まで延長されます。

⑪住宅および土地の取得に係る不動産取得税の標準税率(本則4%)を3%とする特例措置

⇒令和9年3月31日まで延長されます。

⑫宅建業者等が取得する新築住宅に係る不動産取得税のみなし取得時期(本則6カ月を1年とする)の特例

⇒令和8年3月31日まで延長されます。

⑬住宅用土地の先行取得に係る不動産取得税の新築期間要件の特例

⇒令和8年3月31日まで延長されます。

⑭認定長期優良住宅の新築の場合の不動産取得税の課税標準の特例措置

⇒令和8年3月31日まで延長されます。

⑮新築住宅の場合の固定資産税の軽減措置

⇒令和8年3月31日まで延長されます。

⑯認定長期優良住宅の新築の場合の固定資産税の軽減措置

⇒令和8年3月31日まで延長されます。

⑰耐震改修等をした場合の固定資産税の軽減措置

⇒令和8年3月31日まで延長されます。

⑱固定資産税・都市計画税の負担調整措置

⇒令和6年度から令和8年度までの間は、現行の負担調整措置が継続されます。

令和6年から施行される不動産関連税制

令和6年度税制改正大綱の内容ではありませんが、令和6年1月1日以降に施行されるもので重要な制度がありますので、こちらもおさらいしておきましょう。

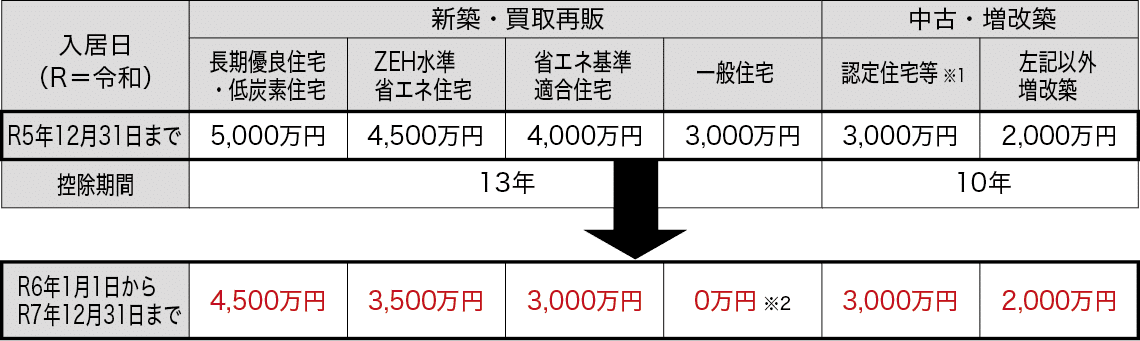

①住宅ローン控除の控除限度額の引下げ

子育て特例対象個人の場合には控除限度額の引下げを行わないことについては先述しましたが、該当しない者については、当初の予定どおり引下げが行われます。また、一定の省エネ基準を満たしていない新築住宅については、令和5年12月31日までに建築確認を受けるか、令和6年6月30日までに建築されないと、対象から外れる点にもご注意ください(図表4)。

図表4 住宅ローン控除限度額の引き下げ

※2 建築日基準を満たした場合のみ限度額2,000万円・期間10年で適用可能

②空き家の3,000万円特別控除

■適用期限

令和9年12月31日まで延長されます。

■適用要件

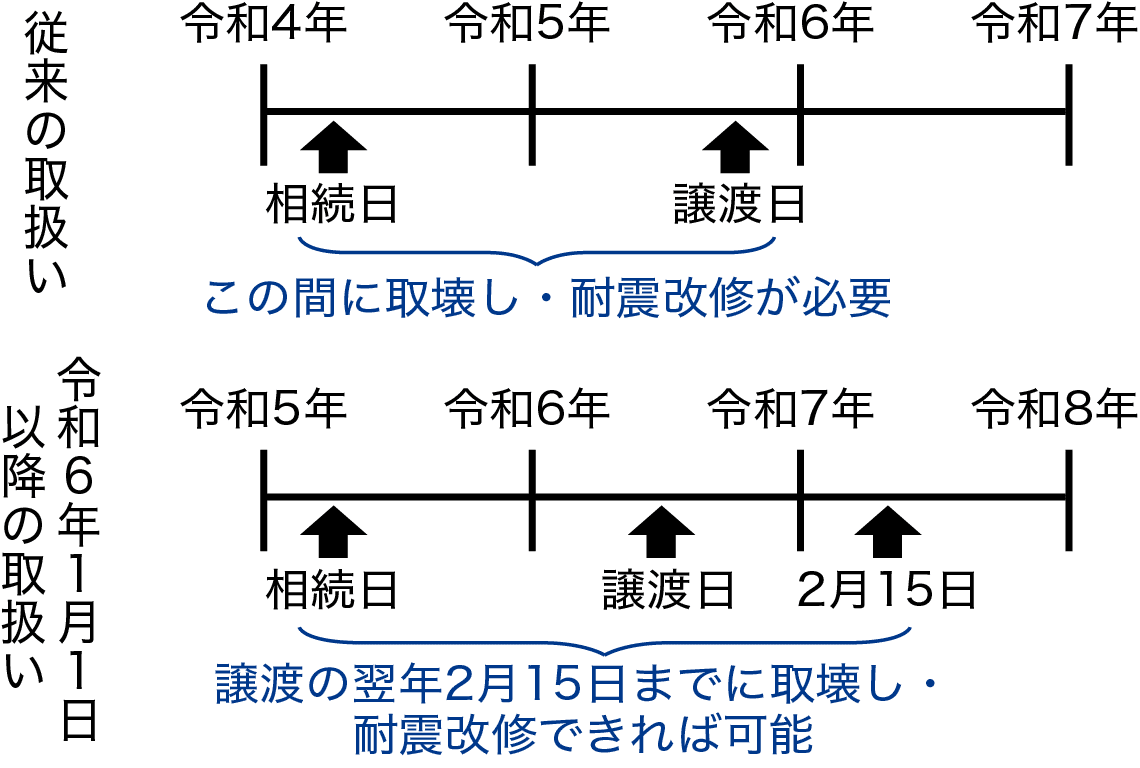

適用対象となる家屋が譲渡の時から当該譲渡の日の属する年の翌年2月15日までに次に掲げる場合に該当するときは、本特例が適用できます(図表5)。

図表5 空き家の3,000万円控除 取壊し・改修時期

イ 耐震基準に適合することとなった場合

ロ その全部を取壊し、もしくは除却がされ、またはその全部が滅失した場合

■特別控除額

取得をした相続人の数が3人以上である場合は、特別控除額は2,000万円になります。

◇ポイント◇

従来は譲渡前に取壊し・耐震改修をしなければならないとされていましたが、令和6年1月1日以降は、買主が譲渡日の翌年2月15日までに取壊しおよび耐震改修をすれば適用可能となるため使いやすくなります。一方、取得した相続人が3人以上になると特別控除額が1人当たり2,000万円に引き下げられるので注意してください。

③相続時精算課税

■基礎控除

相続時精算課税適用者が特定贈与者から贈与により取得した財産につき、2,500万円の特別控除とは別個に基礎控除として110万円を控除できます。

■災害を受けたときの特例

相続時精算課税適用者が特定贈与者から贈与により取得した一定の土地または建物が、贈与により取得した日からその特定贈与者の相続税の申告期限までに、災害によって一定の被害を受けたときは、相続税の課税価格に算入すべき価額は、その贈与時の価額から災害によって被害を受けた額を控除できます。

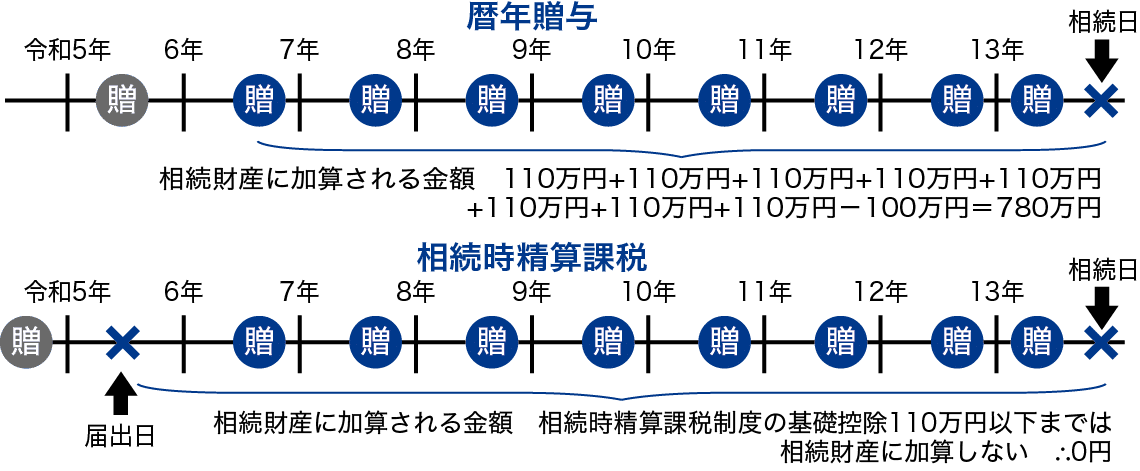

④生前贈与加算

■加算期間

相続税の課税価格に加算すべき暦年贈与財産の範囲が、相続開始前3年以内の贈与財産から7年以内の贈与財産に拡大されます。

■加算額

生前贈与加算される財産のうち、相続開始前4年~7年の間に贈与により取得した財産については、加算する額は、その贈与により取得した財産の合計額から100万円を控除した金額とします。

◇ポイント◇

大きな変更点としては、相続時精算課税にも基礎控除を設けること、暦年贈与の生前贈与加算の対象を7年に拡大することが挙げられます。これにより、生前贈与の計画を考える際に、今まで以上に相続時精算課税が選択肢として大きな存在感を持つようになります。なぜなら相続時精算課税の基礎控除は暦年贈与の基礎控除と違って、相続直前の贈与であっても相続税に加算しなくてもよいからです。もし、毎年現金110万円の贈与しかしないのであれば、相続時精算課税のほうが有利になります(図表6)。

図表6 暦年贈与と相続時精算課税

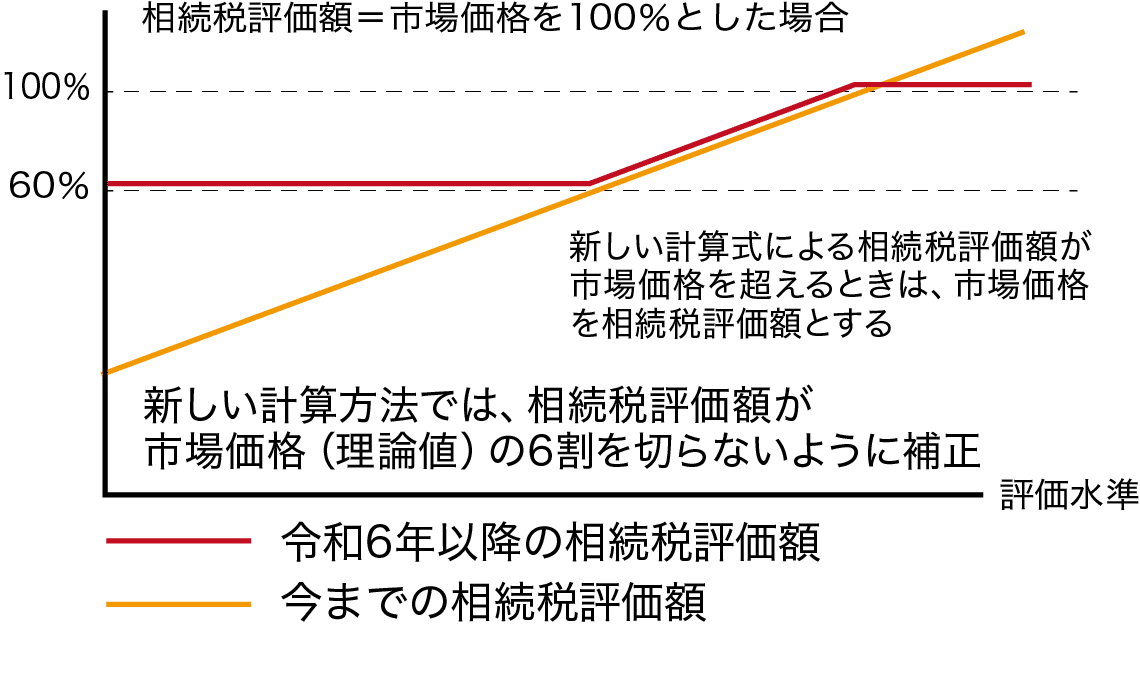

⑤マンションの新しい相続税評価額の計算方法

■計算式

自用地評価額×評価乖離率(×0.6) ※1.2

※1 評価乖離率が1.67超の場合は0.6を乗ずる

※2 評価乖離率が1以上1.67以下の場合は評価乖離率を乗じない(従来どおりの計算)

■評価乖離率の求め方

①×△0.033 + ②×0.239 + ③×0.018 + ④×△1.195 + 3.220

①…築年数 ②…総階数÷33(1.0超の場合は1.0) ③所在階 ④敷地持分狭小度(敷地利用権面積÷専有面積)

■貸家建付地と小規模宅地等の特例がある場合

上記の計算式を適用した後の金額に、貸家建付地または小規模宅地等の特例を適用する。

◇ポイント◇

マンションの相続税評価額の算出方法が新しくなったことで、マンションの相続税負担が増えることが予想されています。どの程度増えるかはマンションによって差はありますが、従来の相続税評価額に対して1.2~1.9倍程度と考えられます。特に影響が大きいのは、いわゆるタワーマンションと呼ばれる高層マンションで、1.5~1.9倍程度の負担増を見込んでおくべきでしょう。ただし、市場価格に対して相続税評価額を圧縮するという意味では、相続税対策としての効果を失ったわけではありません(図表7)。

図表7 新しいマンション評価の考え方

東京シティ税理士事務所

税理士

辛島 正史

大学卒業後、郵政局を経て税理士に転身。参画図書に『アパート・マンション経営は株式会社ではじめなさい』『らくらく個人事業と株式会社どっちがトク?がすべてわかる本』(あさ出版)ほか多数。