令和7年度の税制改正大綱が、昨年12月に閣議決定されました。今回の大綱では、物価の上昇に伴う実質的な税負担の増加への対応や、持続的な経済成長を促進するための投資促進などが基本的な考え方として謳われています。不動産関連税制においては、前回の改正でも言及されていた子育て支援税制の延長が盛り込まれました。ここでは、これら不動産に関わる税制や、報道をにぎわせた「年収の壁」に関わる改正を解説します。

(注)今回の改正大綱は野党の合意を得る前に与党内部のみの決定によって公表されたものです。その上で「協議は今後も継続」とされているため、今後の協議次第では大綱の内容が一部変更・追加される可能性がある点につきご留意ください。

住宅ローン控除

■子育て特例の1年延長

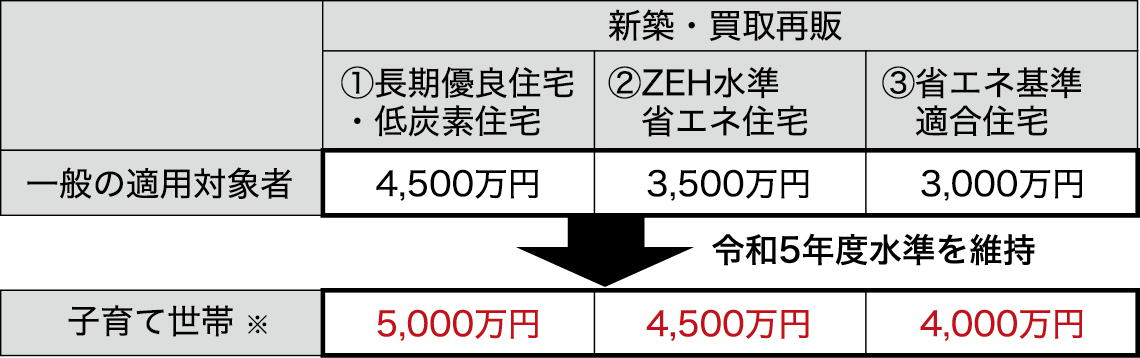

一定の要件を満たす特例対象個人の住宅ローン控除については、令和7年1月1日から令和7年12月31日までに入居した場合に限り、令和5年度水準の控除限度額を適用することとします(図表1)。

図表1 令和7年以降入居の場合の控除限度額

なお、特例対象個人とは、次のいずれかに該当する個人をいいます。

①年齢39歳以下で配偶者を有する者

②年齢が39歳以下の配偶者を有する者

③18歳以下の扶養親族を有する者

■床面積要件の緩和対象

床面積要件を40㎡以上に緩和する措置について、従来は令和6年12月31日までに建築確認を受けたものに限定されていましたが、改正により、認定住宅・ZEH水準省エネ住宅・省エネ基準適合住宅の新築等の場合には、令和7年12月31日までに建築確認を受けていれば適用が可能になりました。

なお、合計所得金額1,000万円以下とする要件は従来どおり維持されています。

◇ポイント◇

子育て特例の延長については、令和6年度税制改正大綱の時点で言及されていましたが、今回の大綱で1年間延長することが明記されました。認定住宅等に限定した床面積要件緩和も同様に1年延長したため、建築確認は令和7年中に行われていればよいことになります。適用対象などの条件は従前と変更ありません。

子育て対応リフォームに係る税額控除

■子育て特例の1年延長

一定の要件を満たす子育て対応リフォームをして、令和7年1月1日から令和7年12月31日までに入居した場合は、一定の金額が所得税額から控除されます。

■控除金額

子育て対応リフォームについて定められた標準的な工事費用相当額(250万円が限度)の10%相当額です。

◇ポイント◇

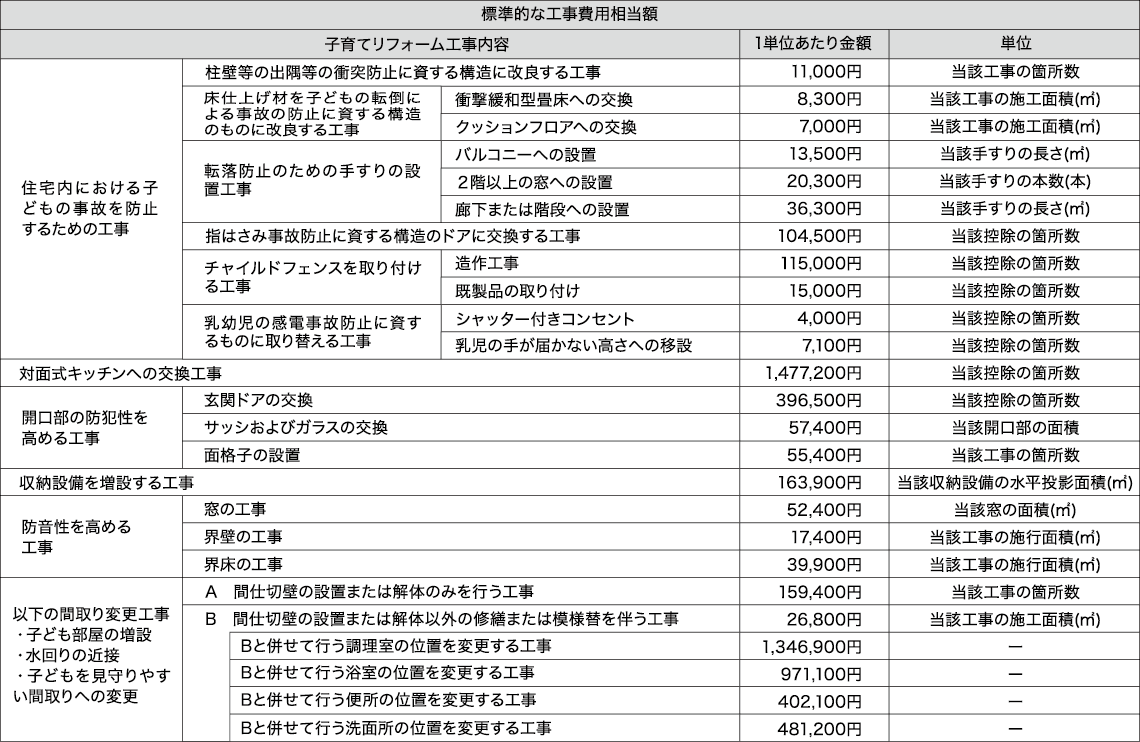

住宅ローン控除と同様に、子育て対応リフォームに係る所得税の減額措置も1年間延長されます。なお、どのような工事が子育て対応リフォームに該当するかは図表2を参照してください。

図表2 子育てリフォーム工事と費用

一定の法人に対する土地等の譲渡所得の特例の廃止

■譲渡先の法人:帰還・移住等環境整備推進法人

■廃止される特例

①優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税の特例

②特定住宅地造成事業等のために土地等を譲渡した場合の1,500万円特別控除

■廃止時期 : 令和7年3月31日をもって廃止されます。

◇ポイント◇

帰還・移住等環境整備推進法人とは、福島復興再生特別措置法に規定する一定の法人をいいます。優遇措置が設けられていたのですが、適用実績に乏しく、今後も適用される見込みがないことから優遇措置廃止となりました。なお、「優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税の特例」および「特定住宅地造成事業等のために土地等を譲渡した場合の1,500万円特別控除」の両制度自体が廃止されたわけではないので注意してください。

期限が延長された各種特例

次に、内容はそのままで、期限だけが延長された特例を列挙します。

①直系尊属からの結婚・子育て資金の一括贈与に係る贈与税の非課税

令和9年3月31日まで延長されます。

②相続に係る所有権の移転登記等に係る登録免許税の免税措置

令和9年3月31日まで延長されます。

③宅地建物取引業者が一定のリフォームをして再販する場合の不動産取得税の軽減

令和9年3月31日まで延長されます。

子育て世帯の生命保険料控除の拡充

■適用対象

年齢が22歳以下の扶養親族を有する居住者の生命保険料控除額を引き上げます。

■生命保険料控除限度額

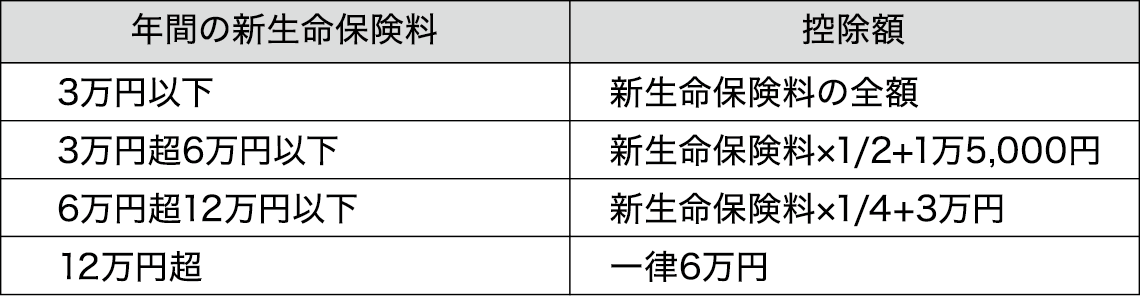

一般生命保険料控除については図表3のとおりとされます。

図表3 令和8年の新生命保険料控除

■適用時期:令和8年分の所得税から適用されます。

◇ポイント◇

子育て支援税制拡充の一環として、生命保険料控除も拡充されることになりました。対象となるのは「一般の新生命保険料」であり、最大で2万円控除枠が増えます。ただし、「介護・医療保険」や「個人年金保険」は従前と同じです。また、これらすべての生命保険を合わせた控除額合計の限度額も12万円のまま据え置きです。

就労する大学生等のいる世帯の負担緩和措置

■概要

一定の要件に該当する親族等を有する居住者の所得から一定額を控除します。

■親族要件

次の全ての要件に該当する親族等をいいます。

①その居住者の配偶者ではないこと

②その居住者の青色事業専従者等ではないこと

③年齢が19歳以上22歳以下であること

④合計所得金額が123万円以下であること

⑤控除対象扶養親族ではないこと

■控除額:その親族等の合計所得金額に応じて図表4のとおりとします。

図表4 特定親族特別控除

■適用年度 : 所得税は令和7年分以後、住民税は令和8年分以後から適用されます。

◇ポイント◇

後述する「年収の壁」税制にも関わることですが、扶養親族には所得要件があるため、労働時間を一定以下に抑えるいわゆる「働き控え」とでも言うべき選択肢を取る方が多く存在します。しかし、労働力不足が深刻化する現代においては、この「働き控え」を是正することが求められており、税制面におけるアプローチとして、新しい所得控除「特定親族特別控除(仮称)」が設けられました。これは、大学生等がパート・アルバイトで年間150万円を超える給料を稼いでも直ちに63万円の扶養控除から外すのではなく、段階的に所得控除を小さくしていくことを意味します。この新しい控除の導入後、所得税で親の扶養控除額が0円になるのは、子である大学生等の年間給与が188万円を超えてからになります。

「103万円から123万円へ」年収の壁の緩和措置

■基礎控除

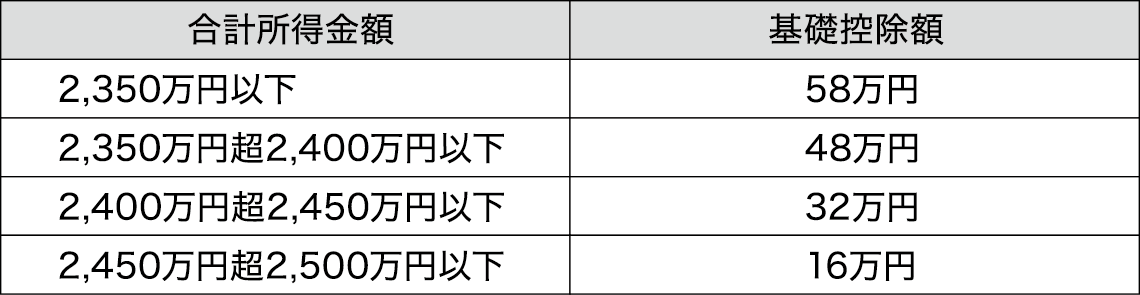

所得税の基礎控除額の上限を58万円に引き上げた上で、各年の合計所得金額に応じて図表5のように基礎控除額が逓減(ていげん)されます。

なお、住民税の基礎控除については変更ありません。

図表5 所得税の基礎控除額

■給与所得控除

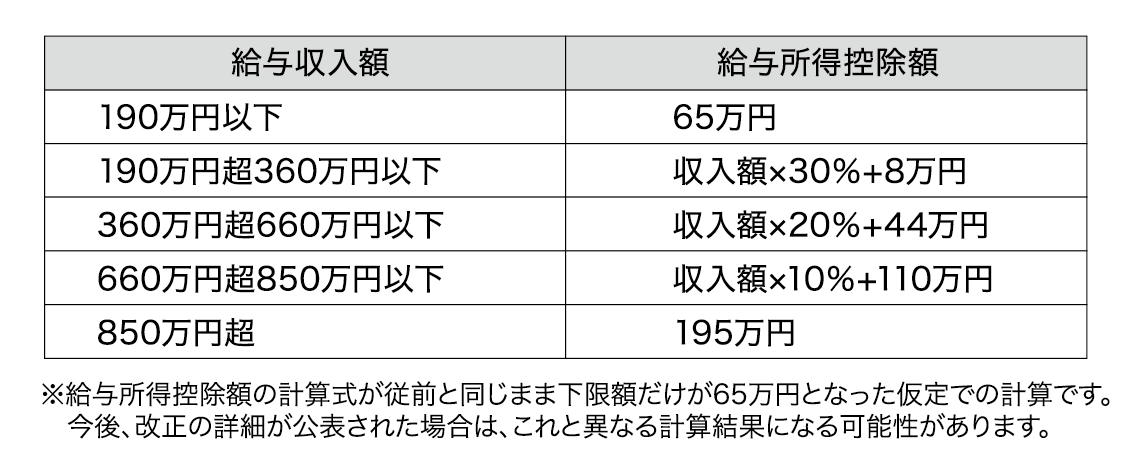

給与所得控除の下限額を65万円に引き上げます。

■適用年度

所得税については令和7年分以後、住民税については令和8年分以後から適用されます。

◇ポイント◇

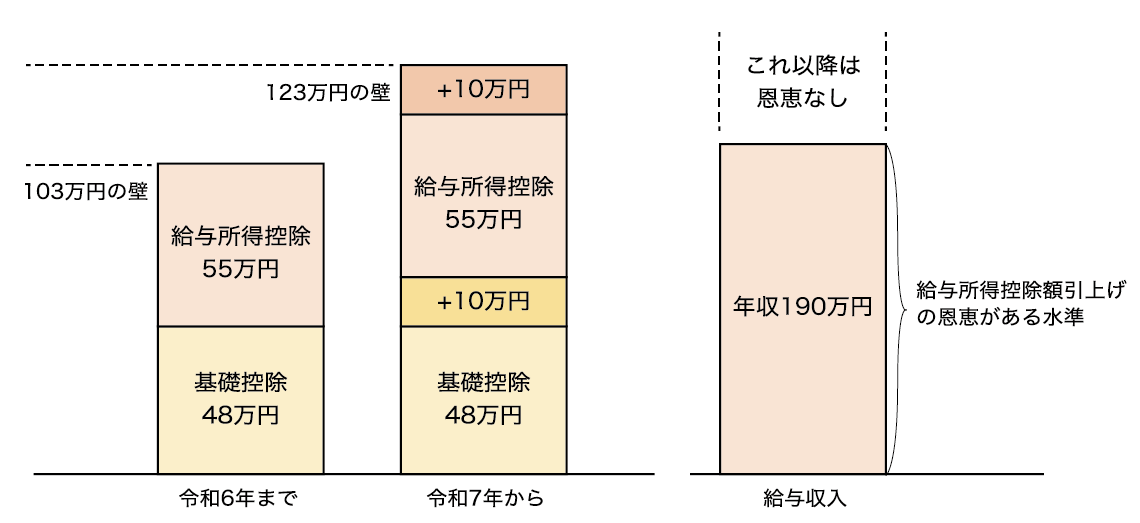

大綱が発表されるより前から、税負担を増加させない範囲で働ける年収額、いわゆる「年収の壁(103万円の壁とも)」は今年度税制改正の最大論点の一つでした。本稿執筆時点(1月初旬)において、未だ与野党で完全な合意がなされていないため流動的な部分はあるものの、新しい壁は123万円でいったん落ち着きそうです。

税制における年収の壁は「基礎控除48万円+給与所得控除55万円=103万円」として設定されています。ある人物がこの金額を超えて給料を稼ぐとその人物に所得税が発生するようになり、さらにその人物を扶養に入れていた人の税負担も増加してしまいます。

今回の大綱では、新しい年収の壁を123万円とし、その内訳を「基礎控除+10万円」「給与所得控除+10万円」としました。この内、基礎控除は所得が2,350万円以下の全ての人が対象なので、単純に10万円×所得税率分だけ減税効果があります。

一方、給与所得控除は給与額に応じて段階的に設定されています。詳細はまだ明らかになっていませんが、仮に給与所得控除の計算構造は変えないまま最低額を65万円とするのならば、効果があるのは給与収入が190万円以下の場合に限ります。また、財源確保の観点から住民税の基礎控除は据え置きにされています(図表6参照)。

図表6 給与所得控除額

基礎控除額の引上げに伴う各種人的控除の調整

■概要

所得税の基礎控除の引上げに伴い、次に掲げる所得要件が緩和されます。

①同一生計配偶者

合計所得金額が58万円以下に引き上げられます。

②扶養親族

合計所得金額が58万円以下に引き上げられます。

③ひとり親控除

生計を一にする子の総所得金額等が58万円以下に引き上げられます。

④勤労学生控除

合計所得金額が85万円以下に引き上げられます。

■適用年度

所得税については令和7年分以後、住民税については令和8年分以後から適用されます。

◇ポイント◇

年収の壁の改正に伴い、扶養親族等の各種所得控除の所得要件も10万円引き上げられます。「6.就労する大学生等のいる世帯の負担緩和措置」でも少し触れましたが、これを大学生(勤労学生)に当てはめると、大学生は給与収入が150万円まででしたら、本人は「150万円-65万円(給与所得控除)-27万円(勤労学生控除)-58万円(基礎控除)=0円」で所得税0円、親は子が「150万円-65万円=85万円≦85万円」なので63万円の扶養控除が維持されます。

防衛特別法人税の導入

■概要

各事業年度の所得に対する法人税が課される法人は、新たに防衛特別法人税(仮称)が課されます。

■課税標準

各事業年度の法人税額に一定の調整計算を施したものから基礎控除額を控除した額

■基礎控除額:年額500万円

■税率:課税標準額×4%

■適用年度

令和8年4月1日以後開始する事業年度から適用されます。

◇ポイント◇

以前より「防衛増税」という言葉が時折報道されていましたが、その一環として導入される新しい税金です。利益を上げて法人税が課される法人は、その法人税額の4%相当額をさらに納付することになります。なお、防衛特別税は所得税についても議論されていましたが、今大綱では結論が先送りになっています。

執筆

税理士法人

東京シティ税理士事務所

副所長 パートナー税理士

村岡 清樹

資産税のコンサルティング経験が豊富で、不動産会社、ハウスメーカー、證券会社、新聞社等のセミナー、社員研修を数多く行う。アパ-ト・マンションの税金対策・マイホ-ムの税金・不動産の譲渡税金・相続税対策・土地の有効活用・不動産事業承継対策を得意とする。著書に『相続の手続と節税がぜんぶわかる本』(あさ出版)、『マイホームの税金対策』(大蔵財務協会)、『不動産業実務の手引 別巻』(大成出版社)など。