甲さんは、平成16年に購入した東京都新宿区の区分所有マンションに居住していましたが、令和2年10月に練馬区に戸建て住宅を新築し、令和3年3月に転居しました。甲さんは令和4年10月に新宿区のマンションを譲渡し、譲渡益が生じることから居住用財産の譲渡に係る3,000万円控除の適用を検討しています。

甲さんは、新宿区のマンションを譲渡した時には練馬区に所有する住宅に居住していることから、同マンションが3,000万円控除の適用要件とされる「(自分が)主としてその居住の用に供している家屋」に該当せず、適用を受けられないのではないかと心配しています。この場合において、甲さんは3,000万円控除の適用が認められますか。

Answer

結論として、新宿区のマンションは、居住の用に供されなくなった令和3年3月の時点で「主としてその居住の用に供している家屋」であり、これを居住の用に供されなくなった日以後3年を経過する日の属する年の年末までに譲渡しているので、他の要件を満たす限り3,000万円控除の適用が認められます。

1. はじめに

まず、本件にかかわる特例の概要をおさらいします。

(1)居住用財産の譲渡に係る譲渡所得の3,000万円控除の概要

個人が自己の居住用の不動産を譲渡した場合は、譲渡所得の金額の計算上、最高3,000万円が控除できる特例が設けられています。これが租税特別措置法(以下「措法」)第35条第1項の居住用財産に係る譲渡所得の特別控除(以下「3,000万円控除」)です。

3,000万円控除の適用対象とされる不動産には、次のようなものがあります(措法第35条第2項)。

- ① 譲渡をした人が現に自ら居住している家屋

- ② 譲渡をした人の居住用に供されなくなった日から同日以後3年を経過する日の属する年の12月31日までの間に譲渡した家屋

- ③ ①または②の家屋とともに譲渡したその敷地

- ④ ①の家屋が災害により滅失した場合において、その家屋に住まなくなった日から3年目の年の12月31日までの間(原則)に譲渡したその敷地

(2)「主としてその居住の用に供している家屋」の判定時期

個人が居住の用に供している家屋を2棟以上所有する場合、3,000万円控除の適用対象となる前記(1)①または②の家屋は、その譲渡をした人が主として居住の用に供していると認められる一の家屋に限られています。この場合、譲渡した家屋がいつの時点で「主として居住の用に供している家屋」に該当するかどうかが問題になります。この「主として居住の用に供している家屋に該当するかどうかの判定時点」について、以下のとおり検討をします。

2. 結論にいたる理由

甲さんの場合、譲渡した家屋が「主として居住の用に供している家屋」に該当するかどうかの判定を新宿区のマンションの譲渡時点で行うと、譲渡時に主として居住の用に供している練馬区の住宅を有していることから、マンションは甲さんが主として居住の用に供している家屋には該当せず、その譲渡について3,000万円控除は適用されません。一方、マンションを居住の用に供さなくなった時点で判定すると、マンションを居住の用に供さなくなった時に甲さんは他に居住の用に供している家屋を有していないので、他の要件を満たす限り3,000万円控除の適用が認められることになります。

この「主としてその居住の用に供している家屋」の判定時点について、国税庁の通達では「居住の用に供されなくなった時」とされています(措法通達31の3−9(2)、35−6)。したがって、譲渡した家屋が「その者が主としてその居住の用に供していると認められるーの家屋」に該当すると判定された場合には、その譲渡の時において譲渡した者が他にその居住の用に供している家屋を有している場合であっても、その譲渡した家屋は、前記(1)①または②の家屋に該当します。

3. 本件へのあてはめ

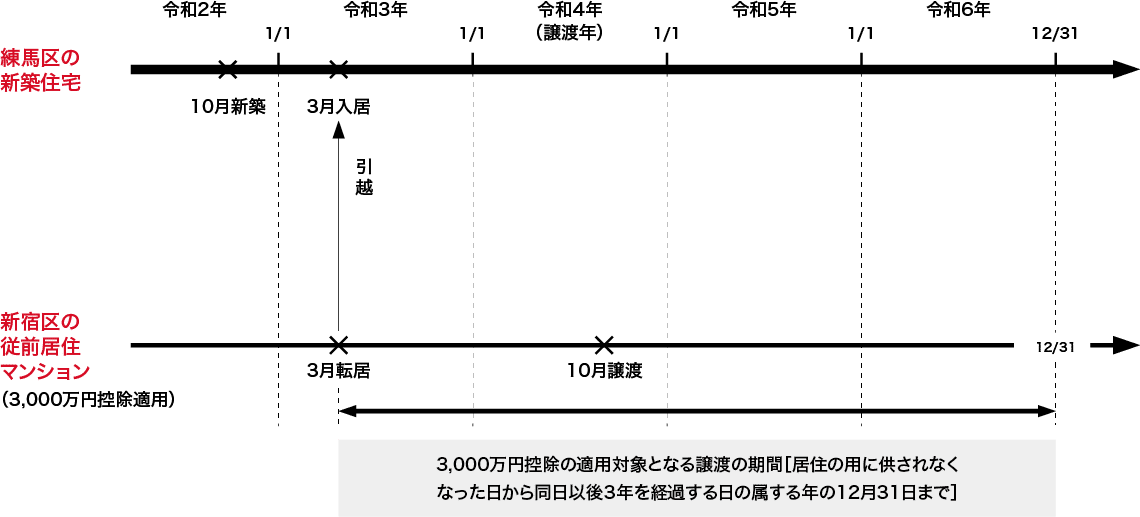

前記2.より新宿区のマンションは「主としてその居住の用に供している家屋」に該当し、甲さんはこれを令和4年6月、すなわち居住の用に供されなくなった日(令和3年3月)から同日以後3年を経過する日の属する年の12月31日までの間に譲渡していることから、ほかの要件を満たす限り、3,000万円控除の適用が認められます(図表参照)。

図表 本件のイメージ

今回のポイント

- 3,000万円控除の適用対象となる家屋は、譲渡をした人が主として居住の用に供していると認められるーの家屋のみに限られ、「主としてその居住の用に供している」かどうかの判定は「居住の用に供されなくなった時」に行われる。したがって、譲渡した家屋が、居住の用に供されなくなる前までの利用状況等から、「譲渡した人が主としてその居住の用に供していると認められるーの家屋」にあてはまる場合には、その譲渡時に譲渡した者が他にその居住の用に供している家屋を有している場合であっても、その譲渡した家屋は、3,000万円控除の適用対象となる家屋に該当する。

税理士法人タクトコンサルティング

情報企画部部長 税理士

山崎 信義

2001年タクトコンサルティング入社。相続、譲渡、事業承継から企業組織再編まで、資産税を機軸にコンサルティングを行う。中小企業庁「『事業引継ぎガイドライン』改訂検討会」委員などを歴任。著書に『不動産組替えの税務Q&A』(大蔵財務協会)、『事業承継 実務全書』(日本法令)など。