先日、夫から居住用不動産(自宅)の贈与を受けましたが、短期間でその不動産を譲渡しました。この場合の贈与税の配偶者控除(以下「本制度」)の適用の可否について教えてください。

Answer

居住用不動産の譲渡が贈与時点までにあらかじめ計画されていた場合には、原則として本制度の適用を受けることができません。ただし、後発的な状況の変化等によるやむを得ない事情があるときを除きます。

本制度の概要

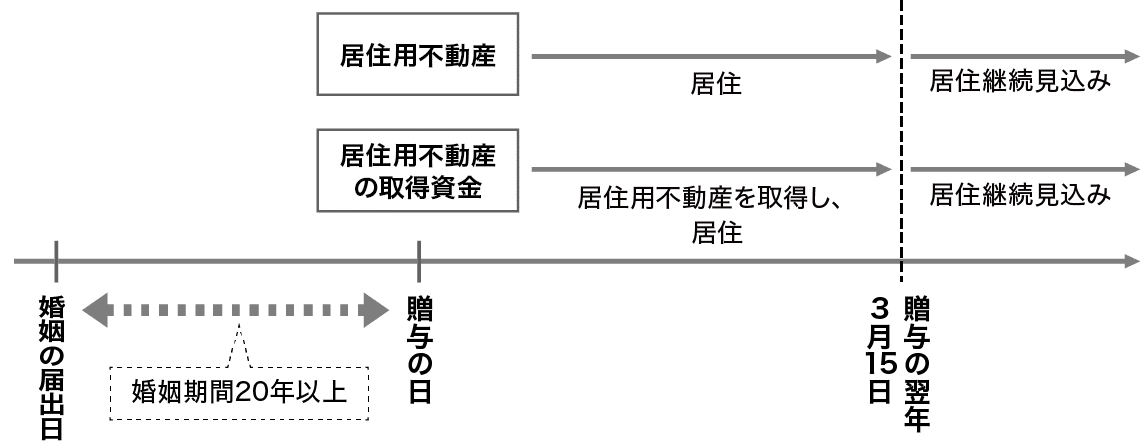

本制度は、婚姻期間が20年以上の夫婦の間で、専ら居住の用に供する家屋やその敷地等(以下、「居住用不動産」)または居住用不動産を取得するための金銭の贈与が行われた場合において、一定の要件を満たすときは、暦年課税の贈与税の計算上、基礎控除額110万円のほかに最高2,000万円まで課税価格から控除できる税制です。本制度の適用を受けるためには、次の要件を満たすことが必要です(図表参照)。

図表 贈与税の配偶者控除のあらまし

①婚姻の届出をした日から贈与を受けた日までの期間(以下「婚姻期間」)が20年以上の夫婦の間で贈与が行われたこと

②個人が配偶者から贈与された財産が、贈与を受けた個人が住むための国内の居住用不動産であること、または居住用不動産を取得するための金銭であること

③贈与を受けた年の翌年3月15日までに、贈与により取得した国内の居住用不動産または贈与を受けた金銭で取得した国内の居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであること(以下、この要件を「居住継続見込み要件」という。)

④同じ配偶者からの贈与について、過去に贈与税の配偶者控除の適用を受けたことがないこと

⑤必要な書類を添付して贈与税申告書を提出すること

配偶者から居住用の不動産の贈与を受けた個人がその後、短期間で居住用不動産を譲渡した場合の本制度の取扱い

(1)「居住継続見込み要件」による受贈後の居住用不動産の譲渡の制限

本制度の適用を受けるための要件の一つに「居住継続見込み要件」があることにより、婚姻期間が20年以上の夫婦間で居住用不動産の贈与があった場合でも、贈与による取得後にその居住用不動産を他へ譲渡することを予定していたときは、「引き続き居住の用に供する見込み」に該当しないため、本制度の適用が認められません。

(2)「居住継続見込み要件」の判定時期

前記 (1)の居住継続見込み要件の判定時期については、贈与税の配偶者控除を規定する相続税法やその関係法令・通達では、明確に定められていません。しかし、贈与税の配偶者控除の文理や、贈与税が贈与の時点で納税義務が成立することや、前記「本制度の概要」①の婚姻期間が20年以上である配偶者に該当するか否かの判定が、財産の贈与の時の現況により判断することから、配偶者が居住用不動産または居住用不動産の取得資金の贈与を受けた時点において、居住継続見込み要件が満たされているか否かを判定することになると考えられます。

なお、この判定時期の考え方については、配偶者から居住用不動産または居住用不動産の取得資金を贈与により取得後、短期間で譲渡した場合の贈与税の配偶者控除の適用の可否について国税不服審判所で争われた事例があり、その裁決(大裁(諸)平24第68号平成25年5月8日)においても、居住用不動産の贈与を受けた時点において、その不動産を「引き続き居住の用に供する見込み」であったか否かの判定をすることが相当とされています。

(3)具体例による本制度の適用の検討

問

婚姻期間20年以上の夫から、妻が、夫と同居していた夫名義の住宅の贈与を受けました。妻はその贈与を受けた時点ではその住宅に継続して居住するつもりでしたが、贈与後、夫が病気により入院し、その治療や介護の都合から贈与を受けてから短期間でその住宅を譲渡することとになりました。この場合、妻の本制度の適用は認められますか。

回答

ご質問の場合については、妻が贈与を受けた時点ではその住宅に継続して居住するつもりであったことや、贈与を受けた後、夫の病気の治療・介護の都合という後発的な状況の変化からやむを得ずその住宅を譲渡するに至ったと考えられることから、妻の贈与税の配偶者控除の適用は認められるべきものと考えられます。なお、妻が贈与を受けた時点でその住宅に継続して居住するつもりはなく、贈与を受けた後に短期間でその住宅を譲渡することが贈与時点までにあらかじめ計画されていたものであるときは、居住継続見込み要件は満たさないことになります。

今回のポイント

- 本制度の適用要件の一つである「居住継続見込み要件」は、居住用不動産の「贈与を受けた時点」において判定される。このため、個人が居住用不動産を配偶者から贈与を受けた後に譲渡した場合、その譲渡が贈与時点までにあらかじめ計画されていたときは適用を受けることができない。一方、贈与から譲渡までの間に後発的な状況の変化から、贈与を受けた個人がやむを得えずその居住用不動産を譲渡することになったときは、適用を受けることができる。

税理士法人タクトコンサルティング

情報企画部部長 税理士

山崎 信義

2001年タクトコンサルティング入社。相続、譲渡、事業承継から企業組織再編まで、資産税を機軸にコンサルティングを行う。中小企業庁「『事業引継ぎガイドライン』改訂検討会」委員などを歴任。著書に『不動産組替えの税務Q&A』(大蔵財務協会)、『事業承継 実務全書』(日本法令)など。