私は、個人で店舗・事務所用建物の賃貸業をしており、インボイス制度を機に、免税事業者からインボイス発行事業者として課税事業者になりました。この場合の、貸主における消費税の『2割特例』について教えてください。

Answer

令和5年10月1日の消費税のインボイス制度(適格請求書等保存方式)のスタートにともない、免税事業者(下記1.参照)がインボイスの発行事業者(適格請求書発行事業者)になるために課税事業者となった場合の税負担・事務負担を軽減することを目的に、課税売上げに対する消費税額の2割を納税額とする特例(以下「2割特例」)が設けられています。

1.適格請求書等保存方式の概要

(1)借主におけるインボイス制度のポイント

消費税の納付税額は、原則、課税期間(個人事業者は原則、その年の1月1日~12月31日、法人はその事業年度)中の消費税が課税される取引(課税売上げ)に係る消費税額から、事業に係る資産の取得やサービスの提供を受けること(課税仕入れ等)に係る消費税額を控除(仕入税額控除)して計算します(以下この課税方式を「原則課税」という)。令和5年10月1日から、複数税率に対応した消費税の仕入税額控除の方式として、「適格請求書等保存方式」が導入されています。適格請求書等保存方式では、事業者による適格請求書等の保存が仕入税額控除の要件となります。したがって、店舗・事務所用建物を賃借する借主が、支払家賃に係る消費税について仕入税額控除を行うためには、適格請求書の保存が必要になります。

(2)貸主における適格請求書等保存方式のポイント

借主に対して適格請求書を交付できるのは、「適格請求書発行事業者」に限られます。店舗建物の貸主が適格請求書発行事業者となるためには、税務署長に申請して登録を受ける必要があります。この適格請求書発行事業者の登録ができるのは、課税事業者のみです。したがって、免税事業者(注1)が適格請求書発行事業者の登録を受けるためには、原則「消費税課税事業者選択届出書」を提出し、課税事業者となる必要があります。

(注1)基準期間(個人事業者の場合はその年の前々年、事業年度が1年の法人の場合はその事業年度の前々事業年度)における課税売上げが、税抜きで1,000万円以下であることにより、消費税の納税義務が免除されている事業者をいいます。

2.2割特例の概要

(1)概要

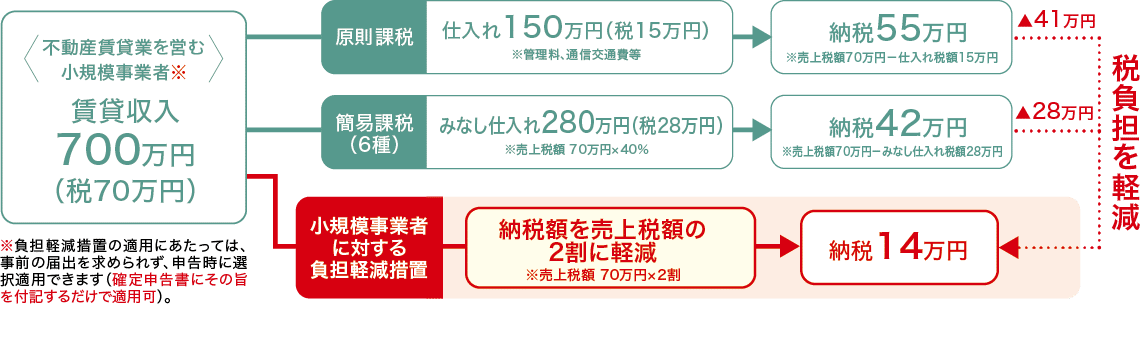

2割特例とは、その課税事業者の消費税の計算上、課税売上げに対する消費税額から控除する仕入税額控除の金額を、特別控除税額(原則、課税売上げに対する消費税額の8割相当額)とすることができる制度です。この特例の適用を受けることにより、消費税の納税額が課税売上げに対する税額の2割となり、原則課税や簡易課税(注2)による税額計算に比べて税負担が大幅に軽減されます(図表参照)。

(注2)基準期間の課税売上げが税抜きで5,000万円以下の事業者が、選択により、課税売上げに一定のみなし仕入率(不動産賃貸業は40%)を掛けて仕入税額控除の金額を計算する課税方法です。

図表 2割特例のあらまし

(2)2割特例を適用できる期間

2割特例を適用できる期間は、令和5年10月1日から令和8年9月30日までの間の各課税期間となります。たとえば、免税事業者である個人事業者が令和5年10月1日から適格請求書発行事業者の登録を受けた場合、令和5年分(10月1日~12月31日)、令和6年分、令和7年分、令和8年分の計4回の消費税申告で適用を受けることができます。

(3)2割特例の適用が受けられない場合

2割特例は、免税事業者が適格請求書発行事業者となることにより課税事業者に該当することになる場合を想定して設けられた特例です。したがって、本章(2)の2割特例を適用できる期間であっても、基準期間における課税売上げが1,000万円を超える課税期間は適格請求書発行事業者とならなくとも課税事業者に該当することから、その適用を受けることはできません。

また、2割特例は消費税申告の経験のない免税事業者が課税事業者になることを考慮し、申告事務負担の軽減のために設けられた税制です。したがって、調整対象固定資産(注3)や高額特定資産(注4)を取得して仕入税額控除を行った事業者など、適格請求書発行事業者の登録と関係なく課税事業者となる場合や、課税期間を1カ月または3カ月に短縮する特例の適用を受ける事業者などについては、消費税申告の事務能力が備わっていると考えられることから、2割特例の対象とはなりません。

(注3)一取引単位あたりの取得価額(税抜)が100万円以上の固定資産(建物、構築物、機械装置、船舶、航空機、車両運搬具、工具器具備品など)。

(注4)棚卸資産、調整対象固定資産で、一の取引の単位に係る税抜価額が1,000万円以上のもの。

(4)2割特例の適用を受ける手続き

2割特例の適用に当たっては事前の届出は必要なく、消費税の申告時に消費税の確定申告書に2割特例の適用を受ける旨を付記することで適用を受けることができます。また、原則課税と簡易課税のいずれを選択している場合でも適用を受けることができます。

今回のポイント

- 2割特例は、適格請求書発行事業者の登録がなかったとした場合に、免税事業者として消費税の納税義務が免除される課税期間を対象としている。基準期間の課税売上高が1,000万円を超える課税期間については適用できない。

- 2割特例は、適用対象となる課税期間であれば、消費税の申告を行うたびに、適用を受けるかどうかを選択できる。

税理士法人タクトコンサルティング

情報企画部部長 税理士

山崎 信義

2001年タクトコンサルティング入社。相続、譲渡、事業承継から企業組織再編まで、資産税を機軸にコンサルティングを行う。中小企業庁「『事業引継ぎガイドライン』改訂検討会」委員などを歴任。著書に『不動産組替えの税務Q&A』(大蔵財務協会)、『事業承継 実務全書』(日本法令)など。