不動産賃貸業者が居住用賃貸建物(棚卸資産に該当するものを除く)を取得した場合の、消費税の仕入税額控除制度の見直しについて教えてください。

Answer

作為的な金の売買を継続して行う等の手法により、下記1.①の場合に該当するようにして仕入税額控除を行う事例が見受けられるため、仕入税額控除制度の適正化を図る観点から、令和2年10月1日以後に行う建物の取得より、下記2.の見直しが行われています。

1. 消費税の税額計算のしくみ

消費税の納付税額は、課税期間(個人事業者は原則、その年1月1日~12月31日、法人はその事業年度)中の消費税が課税される取引(課税売上げ)に係る消費税額から、事業に係る資産の取得やサービスの提供を受けること(課税仕入れ等)に係る消費税額(仕入控除税額)を控除して計算します。この計算により求めた額がプラスの場合は、その額の消費税を納付し、マイナスの場合は、その額の消費税が還付されます(消費税法<以下、消法>30条、45条、46条、49条)。

課税売上げに係る消費税額から控除される仕入控除税額は、①その課税期間中の課税売上高が5億円以下、かつ課税売上割合(=課税期間中の総売上高のうち課税売上高の占める割合)が95%以上か、または②課税期間中の課税売上高が5億円超または課税売上割合が95%未満かにより、次のとおりとなります(消法30条第1項、2項) 。

①の場合は、課税期間中の課税売上げに係る消費税額から、その課税期間中の課税仕入れ等に係る消費税額の全額を控除します。

②の場合は、課税期間中の課税売上げに係る消費税額から、その課税期間中の課税仕入れ等に係る消費税額のうち課税売上げに対応する部分のみを控除します。

2. 居住用賃貸建物の取得等に係る仕入税額控除の見直し

(1)仕入税額控除の不適用

住宅の貸付けの用に供しないことが明らかな建物(その附属設備を含む)以外の建物であって、高額特定資産※に該当するもの(以下「居住用賃貸建物」)に係る課税仕入れ等の税額については、後記(2)に該当する部分を除き、原則として仕入税額控除制度の適用が認められません(消法30条第10項)。

※ 「高額特定資産」とは、棚卸資産または調整対象固定資産(棚卸資産以外の建物及びその附属設備、構築物等の資産で一定のものをいう)であって、その資産の課税仕入れに係る支払対価の額の110分の100に相当する金額(=税抜価額)が、一の取引の単位につき、1,000万円以上のものをいいます(消法12条の4第1項、消法施行令<以下、消令>25条の5第1項1号)。

(2)仕入税額控除制度の適用が認められる場合

居住用賃貸建物について、その構造および設備の状況等によりその部分とそれ以外の部分(以下「居住用賃貸部分」)とに合理的に区分している場合、住宅の貸付けの用に供しないことが明らかな部分は、仕入税額控除制度の適用が認められます(消令50条の2第1項)。

この場合の合理的に区分する方法については、使用面積割合や、使用面積に対する建設原価の割合など、建物の実態に応じた基準を使用します。

(3)居住用賃貸建物を課税賃貸用に供した場合等の仕入れに係る消費税額の調整

①居住用賃貸建物を課税賃貸用に供した場合

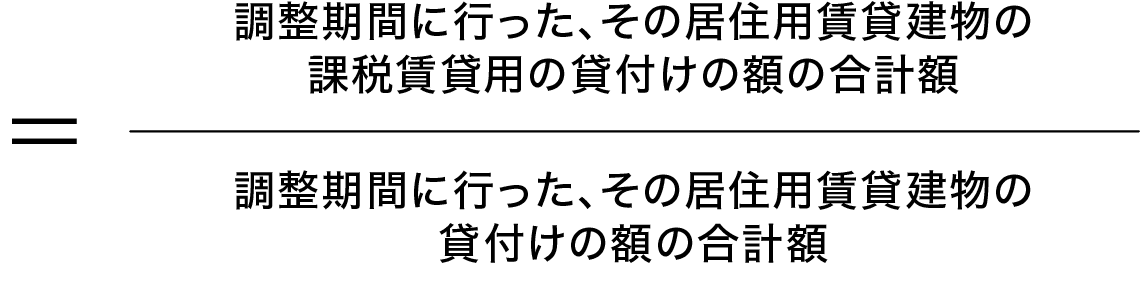

事業者が、仕入税額控除制度を適用しないこととされた居住用賃貸建物について、居住用賃貸建物の仕入れ等の日から同日の属する課税期間の初日以後3年を経過する日の属する課税期間(以下「第3年度の課税期間」)の末日までの間を「調整期間」といいます。調整期間内に、その居住用賃貸建物を住宅の貸付け以外の貸付けの用(以下「課税賃貸用」)に供した場合であって、その居住用賃貸建物を第3年度の課税期間の末日に有している場合には、その居住用賃貸建物に係る課税仕入れ等の税額に下記の「課税賃貸割合」を乗じて計算した金額に相当する消費税額が、第3年度の課税期間の仕入れに係る消費税額に加算されます(消法35条の2第1項、消令53条の2第1項)。

<下記「課税賃貸割合」参照>

②居住用賃貸建物を譲渡した場合

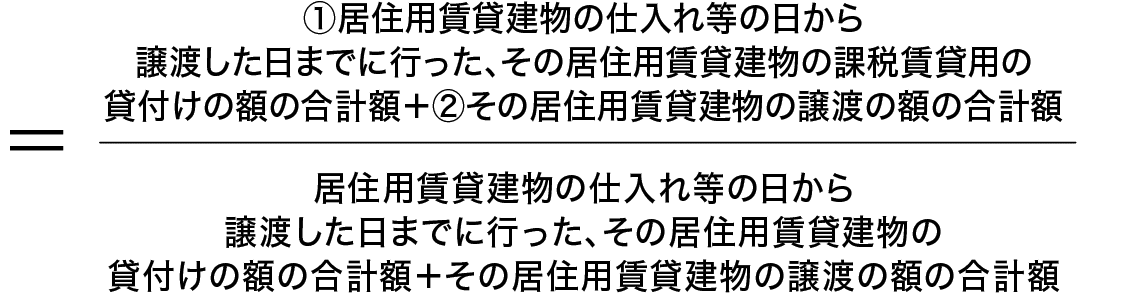

事業者が、仕入税額控除制度を適用しないこととされた居住用賃貸建物について、その全部または一部を居住用賃貸建物の仕入れ等の日から第3年度の課税期間の末日までの間に他の者に譲渡した場合には、その譲渡をした居住用賃貸建物に係る課税仕入れ等の税額に下記の「課税譲渡等割合」を乗じて計算した金額に相当する消費税額が、譲渡をした日の属する課税期間の仕入れに係る消費税額に加算されます(消法35条の2第2項、消令53条の2第2項)。

<下記「課税譲渡等割合」参照>

今回のポイント

- 居住用賃貸建物とは、前記2.(1)のとおり「住宅の貸付けの用に供しないことが明らかな建物以外の建物」とされている。このため、課税仕入れの時点で住宅の貸付けの用に供するかどうかが不明な建物についても、住宅の貸付けの用に供する可能性のあるものについては、原則として居住用賃貸建物に該当する。

- 非課税とされる住宅の貸付けの用に供する建物、例えば、賃貸用マンションのほか、老人ホームや社宅として有償で貸し付ける場合の建物についても居住用賃貸建物となる。その一方で、旅館業として営業するための建物や、販売用の建物(貸し付ける予定のないもの=棚卸資産)については、居住用賃貸建物には該当しない。

税理士法人タクトコンサルティング

情報企画部部長 税理士

山崎 信義

2001年タクトコンサルティング入社。相続、譲渡、事業承継から企業組織再編まで、資産税を機軸にコンサルティングを行う。中小企業庁「『事業引継ぎガイドライン』改訂検討会」委員などを歴任。著書に『不動産組替えの税務Q&A』(大蔵財務協会)、『事業承継 実務全書』(日本法令)など。