私は、不動産や有価証券など多額の資産を所有しています。子どもたちになるべく多くの財産を残してあげたいのですが、財産が多いほど相続税負担も高くなると聞いています。できる限り節税したいのですが、節税はどこまで認められるのでしょうか?

Answer

節税行為が法令等に照らして違法でなかったとしても、国税当局は「総則6項」という武器を持ち出して否認することがあります。くわしく見てみましょう。

※当記事の内容には著者の見解に基づく部分があり、必ずしも国税当局の判断と一致することを保証するものではありません。

総則6項とは?

相続財産には、現金から不動産までさまざまな種類の財産があります。相続の際にはそれらの財産の時価を算出しなければならないのですが、その算出方法を財産ごとに定めたルールが「財産評価基本通達」です。その通達の総則の6番目に次のような記載があります。

6.この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。

これが一般に総則6項と呼ばれているもので、砕けた表現にするなら「税務署が必要だと思ったら、ルール外のやり方で評価しても良い」という意味になります。相続税の節税というのは財産評価基本通達を利用することで行われます。税務当局が自身で定めたルールどおりにした結果として税金が安くなったのであれば、当然それは認められてしかるべきであり、税務当局としてもおいそれと否認することはできません。しかし、これを無条件に認めてしまうと、相続税の徴収に重大な支障をきたす事態も考えられます。つまり、あまりにも目に余る行為がなされた場合に、国税当局が用いる最後の手段がこの総則6項と呼ばれているものです。

総則6項はどういう場合に使われる?

総則6項が持ち出される事例は、しばしば納税者と国税当局との間で裁判にまで発展しています。総則6項が難解なのは「レッドラインが明らかでない」というところにありますが、全くの手探りというわけでもなく、過去の判例や国税庁からの情報などを総合的に勘案すると、ある程度の指針がみえてきます。

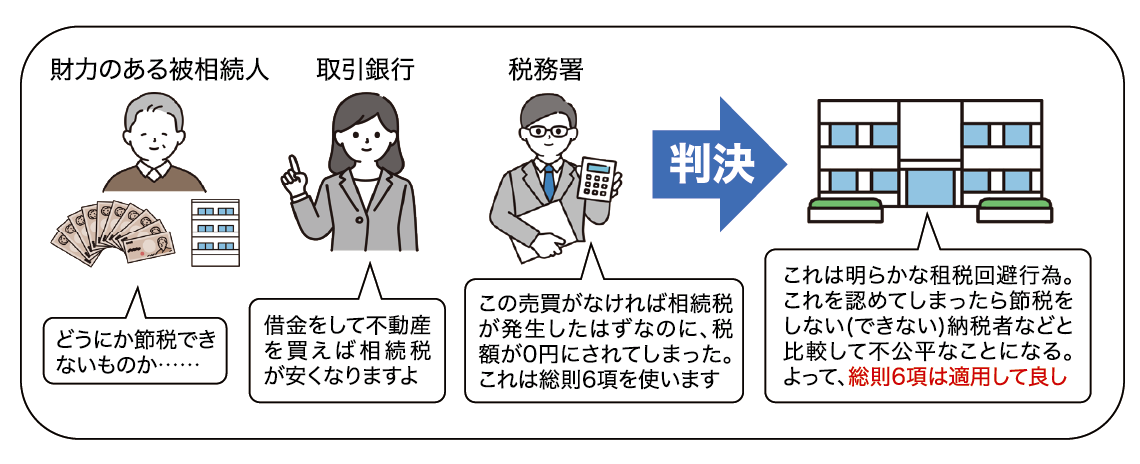

●令和4年4月19日最高裁判決の場合(事案の概要は図表1を参照)

図表1 総則6項を巡る最近の事例<令和4年4月19日最高裁>

相続の直前に被相続人(父)が多額の借入金でマンション2棟を購入。相続開始後に子が売却し、相続税額を減額した事例(納税者側が敗訴/詳細は本誌2022年6月号「相続相談」参照)

マンション評価改正のきっかけにもなった令和4年の最高裁判決後、国税庁は総則6項の運用に関し、次の3つの基準を検討するよう指示したといわれています。

①評価通達に定められた評価方法以外に、他の合理的な評価方法が存在するか

②評価通達に定められた評価方法による評価額と他の合理的な評価方法による評価額との間に著しい乖離が存在するか

③課税価格に算入される財産の価額が、客観的交換価値としての時価を上回らないとしても、評価通達の定めによって評価した価額と異なる価額とすることについて合理的な理由があるか

上記の基準自体も、なかなかに難解かつ抽象的です。たとえば、②の「著しい乖離」とは一体どの程度の乖離をいうのかについては、明確なラインが設定されているわけではありません。ただし、ここには1つの重要な判断基準があるようにみえます。③に示された「評価通達の定めによって評価した価額と異なる価額とすることについて合理的な理由があるか」をさらに掘り下げると「租税負担の公平に反する事情=過度な租税回避行為」が存在したかどうかが論点になっています。令和4年4月19日判決では次のように言及されています。

(前略)本件購入・借入れが行われなければ本件相続に係る課税価格の合計額は6億円を超えるものであったにもかかわらず(中略)相続税の総額が0円になるというのであるから(中略)相続税の負担を減じまたは免れさせるものであることを知り、かつ、これを期待して、あえて本件購入・借入れを企画して実行したというのであるから(中略)本件購入・借入れのような行為をせず、またはすることのできない他の納税者と上告人らとの間に看過し難い不均衡を生じさせ、実質的な租税負担の公平に反するというべき (後略)。

これを平易な言葉に置き換えるなら「こういう、節税手段をとる気がない、あるいは、財産額等の問題でそもそも節税できないような納税者ばかりが税金を負担するのは不公平だからダメ」という意味になります。

●令和6年8月28日東京高裁の場合(事案の概要は図表2を参照)

図表2 総則6項を巡る最近の事例<令和6年8月28日東京高裁>

一方、難解なことに、令和6年8月28日の東京高裁判決では次のように言及されています。

当審における控訴人の主張のうち、評価通達6の適用に当たり、租税回避行為があることは要件とならないとする点については、当裁判所はそのような要件が存するものと説示しているものではないから、同主張に対する判断の必要はない。

租税回避行為の存在が重要論点ではあるようですが、それが絶対的な判断基準とまでは言い切ることも難しそうです。節税は「いくら安くなったか」だけでなく「どこまで認めてもらえるか」も重要論点であることを肝に銘じる必要があります。

税理士法人 東京シティ税理士事務所

副所長 パ-トナ-税理士

村岡 清樹

資産税のコンサルティング経験が豊富で、不動産会社、ハウスメーカー、證券会社、新聞社等のセミナー、社員研修を数多く行う。アパ-ト・マンションの税金対策・マイホ-ムの税金・不動産の譲渡税金・相続税対策・土地の有効活用・不動産事業承継対策を得意とする。著書に『相続の手続と節税がぜんぶわかる本』(あさ出版)、『マイホームの税金対策』(大蔵財務協会)、『不動産業実務の手引 別巻』(大成出版社)など。