相続税対策として借入金でタワーマンションを購入する「タワマン節税」は、最高裁令和4年4月19日第三小法廷判決(以下「R4最判」)において、評価通達総則6項を適用した鑑定評価による相続税課税が認められたこと、令和6年1月1日から「マンション通達」が導入されたこと等により、封じられたといえるのでしょうか。

Answer

R4最判やマンション通達の導入等は、「タワマン節税」を行う納税者に心理的な影響を与えたといえますが、行き過ぎた「節税」に当たらない限り、「タワマン節税」が封じられたとはいえません。

「タワマン節税」とは

「タワマン節税」とは、タワーマンションが、不動産市場で値崩れしにくく、市場価格に比べて相続税評価額が大幅に安くなることを前提とした相続税の節税方法の1つです。

具体的には、①タワーマンションを借入金で購入、②相続開始時、タワーマンションの相続税評価額が市場価格(購入価格)より大幅に安くなり(4割程度)、③借入金の残額が相続税の債務控除の対象となる、結果、評価額を債務控除額が上回ることで相続税の節税効果が生じるとともに、相続開始後、相続人がタワーマンションを購入時並みの価格で売却し、相続税の納税資金も確保できるとのメリットが期待できる節税策です。

「タワマン節税」は、タワーマンションの相続税評価額が市場価格の4割程度になるという事実に基づく節税策であり、言い換えれば、相続税の評価方法の問題といえます。

R4最判の影響

R4最判は、被相続人(父)と子が、相続の直前、相続税を軽減させるために多額の借入金でマンション2棟を購入したことにより、相続税の総額を0円とした事例です※。最高裁は、「(前略)相続財産を評価通達の定める評価方法に従って評価すると、実質的に租税負担の公平に反する結果が生じると認められる合理的な理由がある場合には、評価通達に定められた評価方法以外の方法による評価額で相続税を課税することが許される」と判示しました(納税者側敗訴)。

※詳細は2022年6月号「相続相談」参照

R4最判の事例は、タワーマンションではなく、マンション1棟を購入した事例であり、かつ、裁判所の判断も、簡単にいえば、納税者がよほど行き過ぎた節税行為を行っていない限り、評価通達総則6項を適用しての鑑定評価額等による相続税課税は認めないというものです。

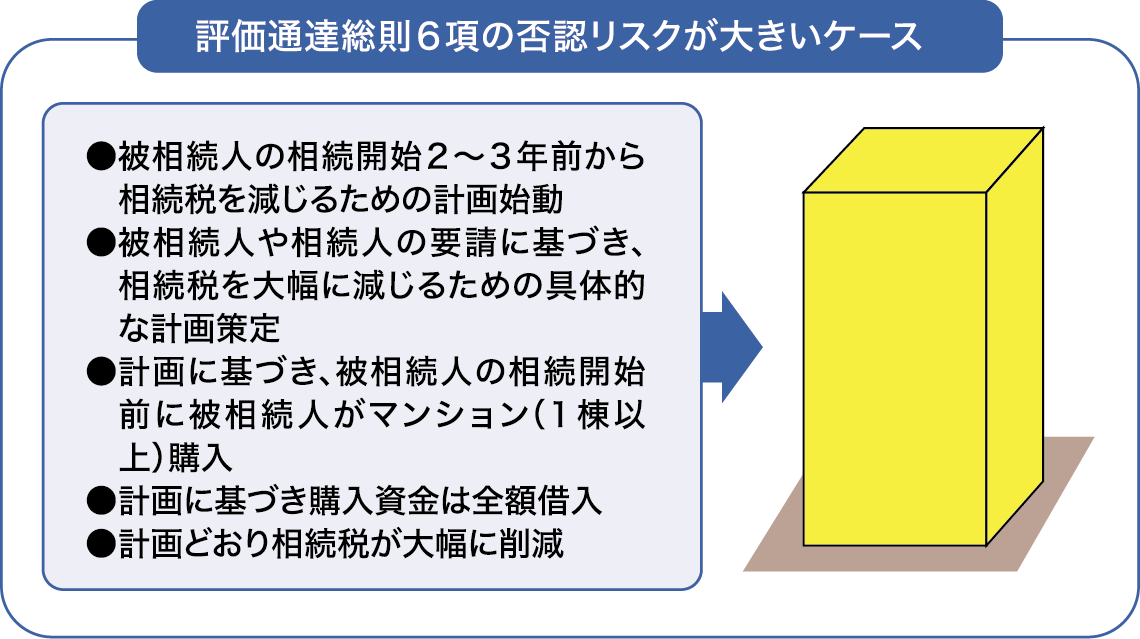

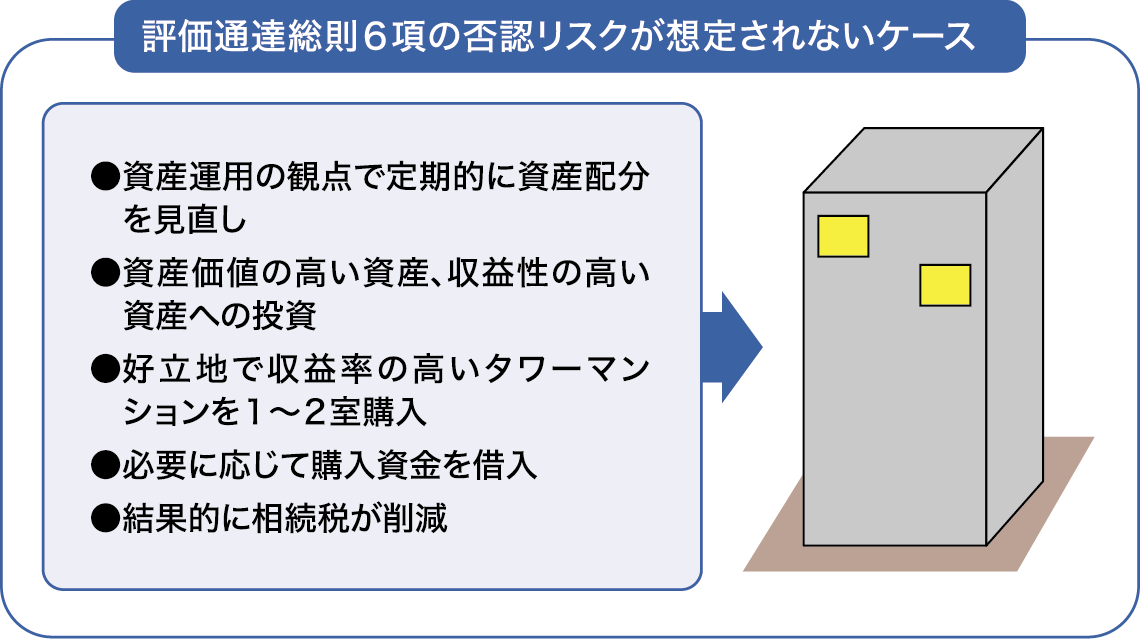

以上のことから、一般の納税者が、不動産投資目的でタワーマンションを1室や2室購入した場合に、評価通達総則6項が適用される恐れはないといえましょう(図表)。

図表:R4最判の影響があるケースとないケース(イメージ)

したがって、R4最判が「タワマン節税」を封じたとはいえません。

マンション通達導入の影響

国税庁は、R4最判以前から、タワーマンションの相続税評価と市場価値が大きく乖離していることを問題視していました。

マンションの評価額は、マンション1室を所有するための敷地利用権が、共有持分で按分した面積に㎡単価を乗じて評価されること、この面積は一般的に高層マンションほど、より細分化され狭小となることなどの理由から、敷地持分が狭小なケースは立地条件の良好な場所でも、評価額が市場価格に比べて低くなる傾向がありました(立地条件の反映が不十分)。

そこで国税庁は、令和5年9月に「居住用の区分所有財産の評価について」という法令解釈通達(マンション通達)を出し、相続税評価額が市場価格と乖離する要因となっている築年数、総階数(総階数指数)、所在階、敷地持分狭小度の4つの指数に基づいて、評価額を補正する方向で通達の整備を行うこととしました。具体的には、これら4指数に基づき統計的手法により乖離率を予測し、その結果、評価額が市場価格理論値の60%に達しない場合は60%に達するまで評価額を補正します(国税庁No.4667居住用の区分所有財産の評価)。

つまり、マンション通達の方向性は、マンションの評価額を市場価格の4割程度から6割程度に引き上げるものに過ぎません。

したがって、マンション通達導入が「タワマン節税」を封じたとはいえません。が5兆1,469億円であるのに対し、令和5年分の「土地」の合計金額は7兆1,425億円となっておりますので、約139%に増加していることがわかります。

小規模宅地等の特例改正の影響

あまり取り上げられませんが、「タワマン節税」に最も大きな影響を与えたのは、平成30年度税制改正における小規模宅地等の特例の改正だと思います。

具体的な改正内容は、小規模宅地等の特例のうちの貸付事業用宅地等の範囲から、相続開始前3年以内に貸付事業の用に供された宅地等(相続開始前3年を超えて事業的規模で貸付事業を行っている者が当該貸付事業の用に供しているものを除く)を除外するというもので、この改正により、相続開始直前に「タワマン節税」を開始した方は、原則、小規模宅地等の特例(貸付事業用宅地等について50%減額するもの)の適用が受けられなくなりました(No.4124相続した事業の用や居住の用の宅地等の価額の特例〈小規模宅地等の特例〉)。

しかし、この改正は「相続開始前3年以内」という相続開始前の行き過ぎた節税を抑止するためのものですから、時間をかけて「タワマン節税」を行えばクリアできることになります。

したがって、小規模宅地等の特例改正が「タワマン節税」を封じたとはいえません。

まとめ

「タワマン節税」を含む生前対策は、早期に開始することで、税務上のリスクを回避することが容易に可能となります。逆にいえば、相続開始直前に生前対策を実施した場合は、税務当局から行き過ぎた「節税」と判断されるリスクが生じ得ます。したがって、そのようなリスクを回避するためにも、相続税の生前対策は、専門家に相談しつつ早めに始めることをおすすめします。

税理士法人チェスター

東京本店審査部

税理士

飯田 隆一

国税庁出身で、東京国税局資産評価官、同審理課長、同国税訟務官室長等を歴任。主な著書に、『令和2年版図解財産評価』(編者、大蔵財務協会)、『令和2年版相続税贈与税土地評価の実務』(編者、大蔵財務協会)ほか多数。